Dovremmo respingere l’idea che i colloqui potrebbero fallire, anche se permangono incertezze. Da un lato, per raggiungere un accordo, la Cina vuole che gli Stati Uniti rimuovano tutti i dazi aggiuntivi, fissino obiettivi per gli acquisti cinesi di beni in linea con la domanda reale e garantiscano che il testo dell’accordo sia “bilanciato” per garantire la “dignità” di entrambe le nazioni.

A che punto sono i colloqui USA / Cina?

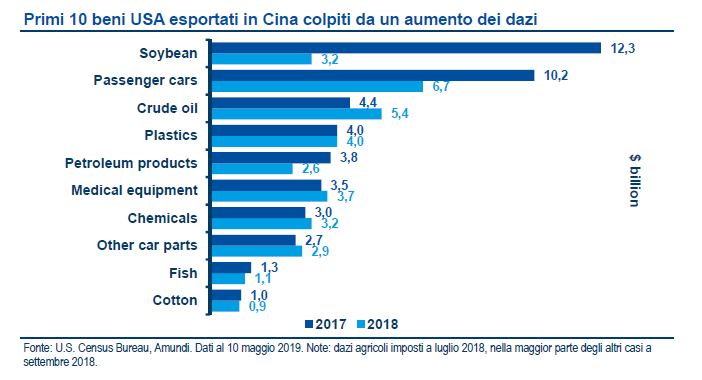

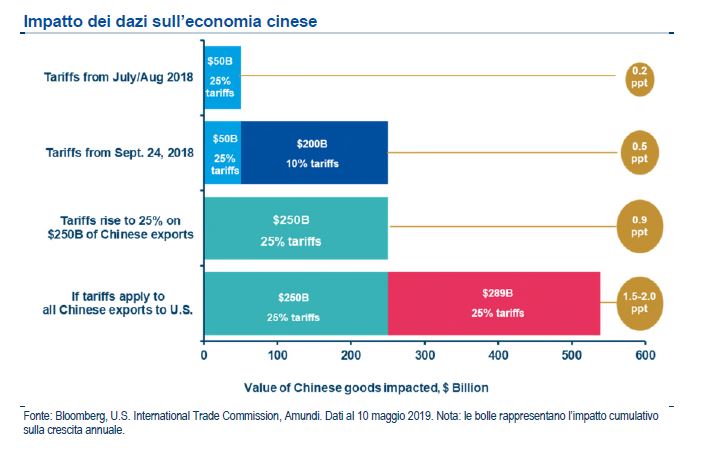

Dopo l’annuncio da parte degli Stati Uniti dell’aumento dei dazi dal 10% al 25% su prodotti cinesi per un valore di 200 miliardi di dollari, la Cina ha annunciato contromisure su 60 miliardi di dollari di esportazioni americane a partire dal 1° giugno. Più specificamente, i nuovi dazi saranno su prodotti gravati dallo scorso settembre da aliquote del 5% e 10% e che saranno portate al 5% (per 595 beni), al 10% (per 974 beni), al 20% (per 1078 beni) 2 Investment Talks | Maggio 2019 e al 25% (per 2493 beni). Alla fine, gli Usa hanno aumentato la pressione con il proprio piano di iniziare il processo di aumento delle tariffe su tutte le restanti importazioni dalla Cina (circa 300 miliardi di dollari) cui dettagli sono stati annunciati lunedì. Secondo alcuni report, gli Stati Uniti avevano chiesto alla Cina di siglare l’accordo entro un mese prima di dover subire le tariffe su tutte le sue esportazioni.

Abbiamo iniziato ad avere una fotografia più chiara di ciò che stava succedendo nei giorni scorsi combinando le ultime informazioni provenienti da Cina e Stati Uniti. I lavori recenti si sono concentrati sui dettagli e sulla formulazione delle frasi, con la maggior parte del documento che è stato redatto. Rimangono ancora alcune questioni importanti, che saranno in gran parte affidate a Trump e XI per prendere decisioni definitive. In particolare, il vice premier cinese Liu He ha rivelato per la prima volta che per raggiungere un accordo gli Stati Uniti dovranno rimuovere tutte gli aumenti delle tariffe imposti dallo scorso anno, fissare obiettivi per gli acquisti cinesi di beni in linea con la domanda reale (quest’ultimo commento di Liu ha rivelato che gli USA spingono per maggiori acquisti cinesi per livellare gli squilibri commerciali rispetto a quelli originariamente concordati al G20), e garantire che il testo dell’accordo sia “equilibrato” per assicurare “uguaglianza”, “dignità” e non per indebolire la “sovranità” cinese. In altre parole, la Cina ha ritenuto che l’accordo fosse troppo squilibrato poiché costretta a cedere su quasi tutti i punti, ottenendo poco in cambio dagli Stati Uniti, accordo difficile da accettare internamente.

Pensate siano lontani o più vicini a trovare un accordo?

Ad oggi, le speranze di raggiungere un accordo a breve termine sono deboli, dato il recente aumento dei dazi e la risposta cinese, oltre alla posizione dura adottata da entrambe le parti. Tuttavia, almeno per il momento, sembra che nessuna delle due parti voglia una totale rottura, stanti le dichiarazioni che i negoziati continueranno. Mentre la Cina sembra molto intenzionata a raggiungere un accordo, gli Stati Uniti dovranno probabilmente fare alcune concessioni. Per contro, allargando l’orizzonte temporale, siamo più vicini ora ad un accordo rispetto a qualche mese fa, considerando che entrambe le parti hanno compiuto sforzi concreti a livello di funzionari di medio e basso livello, con seri lavori fatti su dettagli e formulazione. In altre parole, stiamo entrando nella fase finale ma probabilmente più difficile, in quanto le questioni rimanenti sono fondamentali per prendere le decisioni più complesse. La Cina ha agito con cautela – sebbene abbia promesso ritorsioni, ha ritardato l’annuncio delle misure, il che sembra evitare ulteriori gravi escalation e lasciare spazio per ulteriori negoziati.

Inoltre, il principale consulente economico di Trump, Larry Kudlow, ha dichiarato che i rappresentanti statunitensi sono stati invitati a Pechino per il prossimo round di colloqui (anche se non c’è ancora un piano dettagliato) e ha anche sottolineato la possibilità che i presidenti Trump e Jinping abbiano un incontro cordiale al G-20 del 28 giugno a Osaka. D’altra parte, c’è anche il rischio che gli Stati Uniti mantengano la loro posizione e la Cina sia disposta ad accettare ulteriori contraccolpi, con la possibile introduzione di dazi sui restanti 300 miliardi di dollari di prodotti cinesi. In tal caso, si avrebbe una ulteriore enorme pressione su entrambe le parti.

Come valutate il possibile impatto di nuovi dazi?

Nel complesso, l’incertezza è aumentata poiché la maggior parte degli investitori e degli analisti riteneva che il rischio si fosse ridotto e fosse sulla via di una sorta di soluzione. Dazi più alti faranno male a tutti, agli esportatori cinesi così come ai consumatori statunitensi. Con un possibile ritardo di uno o due mesi, l’inflazione negli Stati Uniti sarà influenzata dal fatto che un numero maggiore di beni di consumo sarà colpito dai dazi e che occorrerà tempo perché le aziende statunitensi possano cambiare la loro catena di approvvigionamento. La capacità delle multinazionali statunitensi di assorbire i maggiori costi inciderà sulla loro redditività. Tuttavia, sulla base di diversi gradi di interventi politici, l’impatto sulla crescita globale e sugli scambi dovrebbe essere contenuto in una certa misura, mentre non prevediamo uno scenario recessivo assoluto né in Cina né negli Stati Uniti. A differenza di quanto accaduto nel 2018, le autorità cinesi sono meglio attrezzate per compensare lo shock esterno e il sentiment locale sembra meno fragile; dall’altra parte la posizione della Federal Reserve è più accomodante di quanto non fosse l’anno scorso. Sarà necessaria una nuova valutazione delle prospettive, qualora venissero applicati dazi sulle restanti merci importate (circa $ 300 miliardi).

Considerando l’ampio spettro dei beni coinvolti (circa 6.000 prodotti), ribadiamo la nostra opinione che vede diversi canali di reazione a questa decisione. I paesi la cui catena di produzione è più integrata con la Cina soffriranno maggiormente, mentre i paesi esportatori che competono con la Cina potrebbero beneficiare di un aumento della quota di esportazioni verso gli Stati Uniti e dalla rilocalizzazione della produzione di alcuni settori manifatturieri. Vietnam e Messico sono tra i paesi che potrebbero trarre il maggior beneficio, con alcune riserve sempre collegate alla politica estera americana. Il Vietnam potrebbe essere incluso nella lista dei manipolatori di valute (se questa lista sarà allargata e alcuni paramenti ulteriormente ristretti), mentre il Messico sta ancora aspettando la ratifica da parte del Congresso dell’accordo USMCA (accordo di libero scambio tra USA, Messico e Canada).

L’imposizione di maggiori dazi ha cambiato il vostro scenario di base sulla Cina?

Continuiamo a credere che la Cina sia sulla strada giusta per gestire il rallentamento economico attraverso interventi di politica economica. In particolare, la Cina si trova nel bel mezzo di una transizione generale verso un’economia più equilibrata e sostenibile, con le autorità di politica economica pienamente impegnate in un difficile e delicato esercizio di bilanciamento per ridurre il debito, evitare un rallentamento eccessivo (la crescita del PIL del 6% rappresenta una sorta di livello soglia per il mercato), correggere l’errata allocazione del capitale e intervenire con giusti stimoli. La fase di transizione con la scalata nella catena del valore e il passaggio da un modello di crescita guidato dagli investimenti e dalle esportazioni a uno più focalizzato sui settori domestici e sul consumo (sebbene ancora in corso), in caso di successo, dovrebbe infine sfociare in un’economia più resiliente e meno esposta alle oscillazioni cicliche.

Quali sono i paesi e i settori più a rischio nella regione asiatica e quali potrebbero essere i prossimi punti di attenzione che gli investitori dovrebbero tenere sotto controllo, se ce ne sono?

L’aumento dai dazi può avere un impatto significativo sulla regione asiatica, considerando sia l’elevata correlazione con il commercio globale che il ruolo economico della Cina nell’area. I paesi più colpiti dai dazi potrebbero essere la Corea, Hong Kong e Taiwan, mentre l’India dovrebbe essere la meno impattata tra i paesi della regione. Nel complesso, la maggior parte dei paesi asiatici ha beneficiato del trend della globalizzazione negli ultimi 25 anni e ora soffrirà dello stallo di tale trend. Tra i settori, l’industria automobilistica è quella che occupa la posizione più debole insieme al resto del settore industriale. Le principali valute asiatiche rispetto al dollaro USA sono sicuramente un fattore molto importante da monitorare. Il dollaro di Hong Kong (HK $), lo yuan cinese (RMB) e il won coreano (KRW) hanno recentemente iniziato a mostrare segni di debolezza e, finché tali valute rimarranno deboli, lo scenario di “risk-off” per i mercati azionari emergenti sarà in campo.

Come posizionarsi sul mercato azionario cinese?

Gli investitori stranieri hanno iniziato ad alleggerire le posizioni poche settimane fa, visti gli scarsi risultati attesi per il secondo trimestre, mentre gli investitori locali sono stati meno propensi a chiudere le posizioni e prendere profitto. In termini generali, il consenso è che l’economia cinese toccherà il punto di minimo della crescita nel secondo trimestre di quest’anno; pensiamo che ci vorrà un po’ più del previsto, in realtà. In termini relativi, riteniamo che al momento il mercato delle azioni A (emesse da società cinesi, denominate in renminbi e quotate sulle borse locali di Shanghai e Shenzen) sia più rischioso del mercato delle azioni H (di società cinesi, quotate ad Hong Kong in dollari di Hong Kong), con una previsione per il primo di un’ulteriore correzione del 5% nei prossimi tre mesi.

Tuttavia, a nostro avviso, alcuni settori potrebbero offrire un valore migliore rispetto ad altri nel mercato A-share, in quanto la domanda interna, ben supportata da una politica fiscale espansiva, funzionerà bene come cuscinetto per assorbire l’impatto negativo dei dazi. Inoltre, settori come istruzione, farmaceutica, semiconduttori e information technology continueranno a vedere forti investimenti dal governo centrale con l’obiettivo di ridurre il divario tecnologico con gli Stati Uniti. Per quanto riguarda la nostra preferenza settoriale, siamo più costruttivi su consumi non ciclici e società tecnologiche, mentre siamo meno positivi su finanziari, comunicazioni, industrie cicliche ed energetiche.

Vi aspettate importanti movimenti dello yuan cinese rispetto al dollaro americano?

Per ora, ci aspettiamo che lo yuan cinese (RMB) si muova nel range 6,7-7,0 per dollaro USA, ma senza violare il livello di resistenza di 7,0, percepito dal mercato come una soglia pericolosa. Crediamo che le autorità di politica economica siano pronte a intervenire se necessario (il controllo dei capitali è stato rafforzato dall’anno scorso). Le politiche cinesi di stimolo favoriscono il sentiment interno, oltre a favorire flussi da gestioni di portafoglio dovuti all’inclusione nel benchmark. Inoltre, la dinamica delle partite correnti punta a un maggiore equilibrio a medio termine e non vediamo alcun forte deterioramento a breve termine. Se i colloqui USA / Cina non dovessero proseguire in modo relativamente agevole, con l’applicazione da parte degli Stati Uniti di dazi sul resto di $ 300 miliardi di prodotti cinesi, ci potrebbe essere una reale possibilità che la Cina possa consentire al RMB di violare il livello di 7,0

Come vi aspettate che potranno reagire i mercati alla luce dei recenti avvenimenti e dei potenziali sviluppi commerciali?

L’escalation delle tensioni commerciali globali è chiaramente negativa per le attività rischiose. Tuttavia, fino ad ora sembra che i mercati siano in sospeso, in attesa dei risultati dei colloqui e vedano la continuazione dei negoziati come un segnale della volontà di entrambe le parti di raggiungere un accordo. Finora, anche se i colloqui sembrano procedere con lenti progressi, il nostro scenario di base rimane il raggiungimento di un accordo tra Stati Uniti e Cina, almeno finché continueremo a vedere alcuni segnali incoraggianti provenienti da entrambe le parti che ci consentiranno di essere fiduciosi sul proseguimento dei negoziati (Xi ha scritto una “bella lettera” a Trump, che ha poi affermato che le relazioni USA-Cina restano molto forti e che ritiene che i colloqui in Cina avranno successo).

Detto questo, la strada per un accordo finale potrebbe essere più dura e più lunga di quanto ci si aspettasse. Dovremmo ora aspettarci l’ingresso dei mercati in una fase di consolidamento, mentre cerchiamo di capire quali potrebbero essere i prossimi sviluppi e se la crescita globale e degli utili sorprenderà al rialzo o al ribasso. Nel nostro scenario di base, con il recupero dell’economia globale nella seconda metà dell’anno e le banche centrali ancora accomodanti, gli episodi di volatilità del mercato possono creare interessanti punti di ingresso nei mercati con valutazioni convincenti, come i mercati azionari europei e emergenti.

Ciononostante, le sfide rimangono trasversali e, in questo frangente, suggeriamo di mantenere un atteggiamento prudente. In particolare, riteniamo che una potenziale escalation delle tensioni commerciali (applicazioni dei dazi da parte degli Stati Uniti su tutte le restanti importazioni cinesi, annuncio di ulteriori ritorsioni da parte della Cina e persino una completa interruzione dei negoziati) non sia ancora completamente scontata nei mercati e, di conseguenza, avrebbe un impatto sul sentiment a breve termine e innescherebbe un importante sell-off nelle attività rischiose.

È chiaro che i recenti miglioramenti macroeconomici potrebbero essere compromessi, in caso di fallimento dei negoziati: il che ci porterebbe a rivedere le nostre attuali stime di crescita e utili. Tuttavia, al momento, questo non è il nostro scenario di base.

A cura del team di Amundi