I fondi tematici e azionari hanno riscosso quest’anno il maggiore successo tra gli investitori. E per il 2019 gli esperti prevedono che…

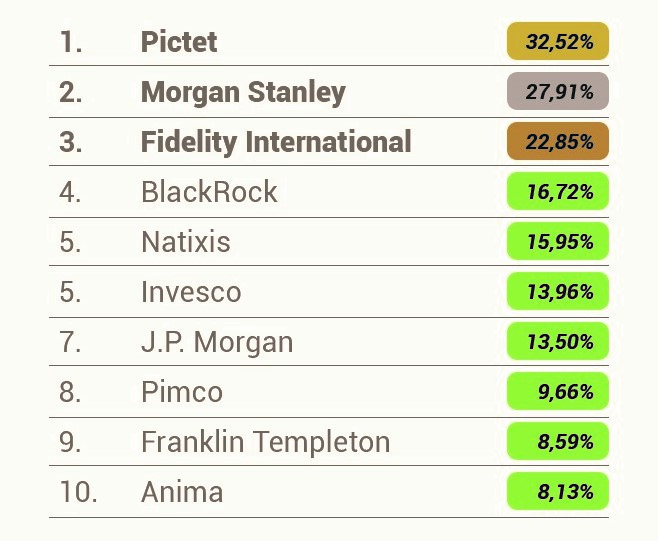

La sorpresa del 2019 saranno i paesi emergenti.Il dollaro, non più così forte, e i tassi, non in eccessiva risalita, potrebbero infatti favorire l’esplosione delle attività finanziarie dei mercati meno sviluppati, in difficoltà per tutto il 2018. Per quanto riguardai settori azionari, invece, la crescita riguarderà utility, energia,telecomunicazioni. È l’outlook per il 2019 per gli investitori tracciato dai principali operatori del mercato gestito, che con Asset Management hanno fatto il punto sull’andamento nel corso dell’anno e sulle previsioni future. Con un bilancio in chiaroscuro, per quanto riguarda l’anno che si sta per chiudere: dopo i primi quattro mesi incoraggianti, l’andamento del settore ha infatti registrato un’inversione di tendenza. Il 2018,in generale, anche secondo il sondaggio effettuato dal Centro studi i Le Fonti, è stato caratterizzato da un buon andamento dell’ azionario e dall’asset obbligazionaria che è stata invece la più colpita dai deflussi. Secondo gli addetti ai lavori,inoltre, le società di risparmio gestito che meglio di altre hanno saputo interpretare correttamente l ’andamento dei mercati sono state Pictet, Morgan Stanley e Fidelity.

Secondo Paolo Paschetta, country head per l’Italia di Pictet Asset Management, «un tema importante è quello della tornata volatilità su livelli che non si vedevano da tempo. Negli anni passati i tassi bassissimi e la copiosa erogazione monetaria di tutte le banche centrali hanno convinto i mercati che esistesse sempre una ciambella di salvataggio. In pratica, gli investitori hanno assunto correttamente che ci fosse la volontà di sostenere il mercato di fronte a scossoni e problemi,riducendo sostanzialmente la volatilità dei mercati. Il mondo in cui stiamo vivendo oggi e vivremo domani è sostanzialmente diverso: la liquidità è in riduzione e lo sarà ancora di più guardando avanti. Tutto questo non può che favorire regimi di volatilità più elevati come quelli che abbiamo visto di recente. Siamo convinti che proprio in questi contesti la gestione attiva rappresenti un fattore cruciale per rispondere pienamente ai bisogni dell’investitore offrendo quella maggiore flessibilità necessaria ad affrontare le fasi di volatilità come quella a cui stiamo assistendo nelle ultime settimane». Per quanto riguarda l’andamento del 2019, secondo Paschetta, «la correzione partita a ottobre è stata il frutto di un mix tossico di diversi fattori. Da un lato, solidi dati macroeconomici negli Usa hanno indotto la Fed ad alzare i tassi spingendo al rialzo la curva dei rendimenti. Dall’altro, la stagione degli utili societari negli Usa, seppur positiva per sorprese e crescita degli utili (+25% nel terso trimestre rispetto allo stesso periodo del 2017), ha sollevato dei dubbi su livelli di crescita futura e rischi di compressione dei margini futuri: spread creditizi in risalita, pressioni salariali in aumento e guerra tariffaria tra Usa e Cina intaccano le prospettive delle imprese. Infine, in Europa, il negoziato Brexit e la tensione politica tra Italia e Commissione europea mantengono elevati i premi di rischio: in assenza di un convincente compromesso fra le richieste del governo italiano e la necessità di preservare la disciplina fiscale che permetta una credibile riduzione del debito pubblico, ci aspettiamo che lo spread fra Btp e Bund si mantenga su livelli elevati in un intervallo fra 250 e 400 punti base. In sintesi», conclude Paschetta, «le asset class che potrebbero essere più promettenti per il 2019 potrebbero essere le attività finanziarie dei paesi emergenti e alcuni settori azionari. I paesi emergenti offrono valore su tutta la linea, che siano valute, obbligazioni o azioni. Affinché questo valore possa essere espresso, occorre una Fed meno aggressiva rispetto alle recenti dichiarazioni. Dollaro non troppo forte e tassi non in eccessiva risalita potrebbero fare sì che le attività dei paesi emergenti siano la sorpresa del 2019. Inoltre, dopo svariati anni favorevoli alle azioni ad alta crescita, è arrivato il momento di investire sulle azioni dello stile value, per cui utility, finanziari, energia, telecomunicazioni e alcune aree dei settori industriali. Riteniamo, infine, che l’Europa vada trattata in maniera più tattica in relazione al negoziato su Brexit, sviluppi della situazione italiana e in vista delle elezioni europee previste per il mese di maggio del 2019».

LA TOP TEN

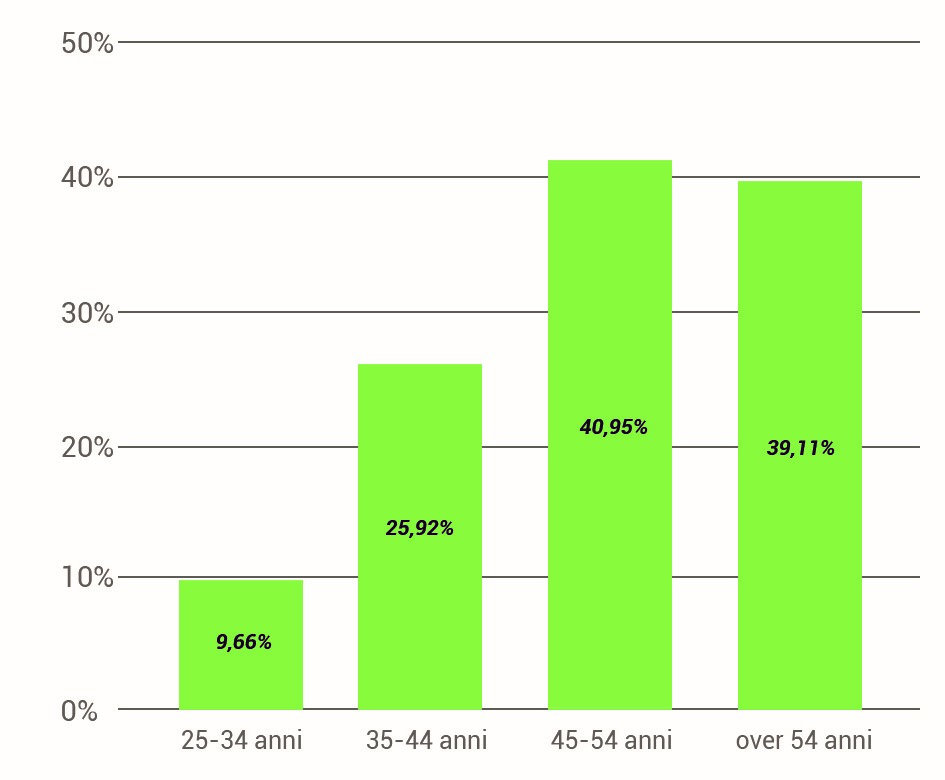

L’ ETÀ DEGLI INVESTITORI

I più maturi in età (ed esperti, dunque) sono gli investitori che nel corso del 2018 si sono

dimostrati meno emotivi e più consapevoli della situazione sui mercati

Per Niccolò Rabitti, executive director, head of retail distribution di Morgan Stanley Investment Management, «anche in un anno complesso come il 2018, le nostre strategie azionarie di punta hanno continuato a sovraperformare i relativi benchmark, questo è accaduto sia alle strategie regionali come Us Growth e Us Advantage sia alle strategie globali come il Global Brands. Sebbene il focus di tali strategie sia la creazione di alpha per gli investitori nel lungo periodo senza farsi troppo condizionare dalle distorsioni dei mercati nel breve, è comunque importante considerare come anche in contesti di mercato difficili, queste strategie siano state in grado di creare valore per gli investitori sia in termini assoluti sia relativi. Anche nell’asset class obbligazionaria, il Global Fixed Income Opportunities si è ben comportato, provando a offrire protezione in un contesto particolarmente ostico. L’aver protetto il capitale nel 2018 consentirà alla nostra strategia di partecipare all’eventuale recupero di alcune attività obbligazionarie che ci aspettiamo nei prossimi mesi». Per quanto riguarda il prossimo anno, Rabitti crede «la correzione delle attività finanziarie rischiose iniziata a inizio 2018 e proseguita poi nella seconda parte dell’anno sia temporanea. Pensiamo inoltre che il ciclo economico degli Stati Uniti sia ancora in espansione e, se continuerà fino ad aprile 2019, di fatto diventerà il ciclo economico più lungo dal secondo dopo guerra. Ma i cicli economici non muoiono di vecchiaia e i dati macro segnalano come questo ciclo possa produrre ancora diversi trimestri di crescita».

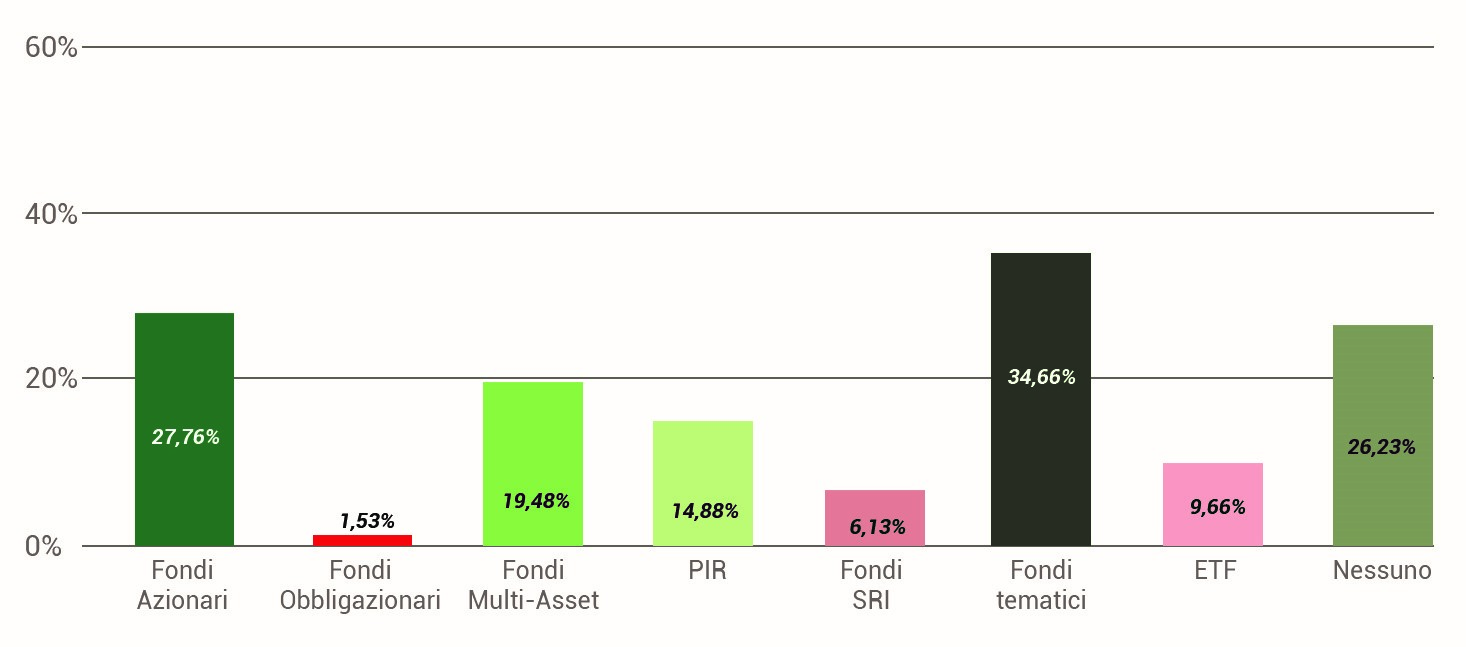

GLI STRUMENTI PREFERITI

i fondi tematici e quelli azionari sono stati

i punti forti dei mercati. Al contrario i fondi obbligazionari si sono dimostrati i peggiori

Luca Giorgi, head of retail sales di BlackRock per Italia e Grecia, sottolinea come il 2018 sia stato «più faticoso per i portafogli maggiormente conservativi e più favorevole per chi, nei primi mesi, era maggiormente esposto all’azionario e possibilmente negli Stati Uniti. L’anno è stato infatti caratterizzato da mercati azionari statunitensi eccezionali rispetto ad altri. Il rialzo dei tassi da parte della Fed unito a un dollaro in continuo rialzo hanno messo sotto pressione le asset class al di fuori degli Stati Uniti. In particolare i mercati emergenti hanno risentito in maniera fortemente negativa di una combinazione di aumento di costo del debito in valuta estera e di una flight to quality da parte degli investitori stranieri». Per il 2019, Giorgi prevede «una crescita economica globale positiva e sopra il potenziale, sostenuta dall’andamento robusto degli Usa. Nei mercati azionari emergenti l’andamento divergente nel 2018 tra utili in crescita e prezzi in generale ribasso dovrebbe normalizzarsi nel corso del 2019, offrendo interessanti opportunità d’investimento. Inoltre, la recente correzione di mercato può costituire un ottimo punto d’ingresso nel mercato azionario, vista la continua e solida crescita degli utili».