Settore energetico e prezzi dei petrolio, i due mercati sono sempre connessi tra loro? Negli ultimi anni si è assistito a una rottura di tale relazione

Generalmente, il settore energetico statunitense si muove in linea con i prezzi del petrolio. Tale settore è composto in gran parte da società “upstream” come Exxon e Chevron, che si occupano di esplorazione e produzione. I margini di profitto di queste aziende sono strettamente connessi al prezzo del petrolio e quindi ci aspettiamo che anche i due mercati siano in contatto tra di loro.

Tuttavia, negli ultimi tre anni abbiamo assistito a una rottura di tale relazione. Dopo aver toccato il suo minimo nel primo trimestre del 2016, il petrolio ha guadagnato 21 $/barile, ma le azioni del settore energetico hanno sottoperformato del 12% annuo rispetto all’S&P 500, il principale indice azionario Usa.

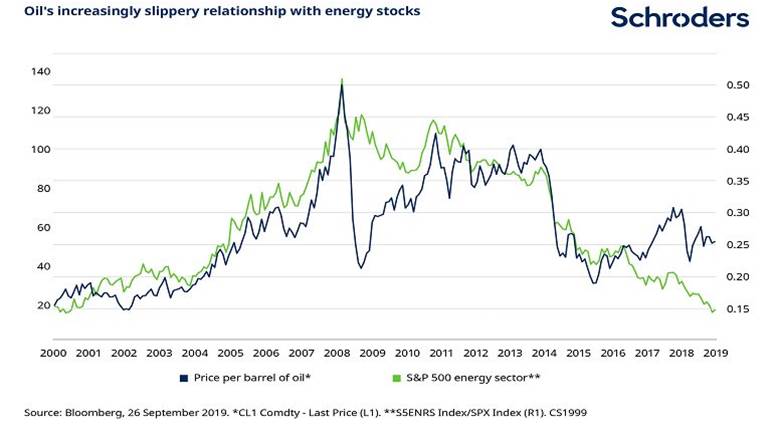

Questo divario crescente mostrato nella Figura 1 ha catturato l’attenzione del nostro team di Multi-Asset questo mese.

La sempre più precaria relazione tra petrolio e azioni del settore energetico

Cosa sta succedendo?

Trattandosi di una commodity, il prezzo del petrolio è guidato prevalentemente da domanda e offerta. Le preoccupazioni riguardo a crescita globale in rallentamento ed eccesso di offerta e l’attenzione dei media sulle possibili sanzioni all’Iran e sulle tensioni in Medio Oriente hanno fatto oscillare il prezzo del petrolio – più di recente in territorio positivo. Nonostante ciò, i titoli energetici continuano a sottoperformare.

A differenza del passato, i guadagni che i titoli energetici registrano quando il prezzo del petrolio sale sono inferiori rispetto alle perdite riscontrate quando tale prezzo scende. Sembrerebbe quindi che il mercato azionario non abbia fiducia nella sostenibilità del prezzo del petrolio.

Questa anomalia è stata particolarmente evidente nel corso degli ultimi mesi. A maggio e giugno di quest’anno, cinque petroliere sono state attaccate nel Golfo dell’Oman. Trattandosi di uno shock improvviso e negativo per l’offerta di petrolio, ciò avrebbe dovuto tradursi in una spinta al rialzo per il prezzo del petrolio e per i titoli energetici, ma questi ultimi hanno sottoperformato del 3% il mercato Usa.

Di nuovo a settembre abbiamo visto le tensioni crescere in seguito a un attacco drone a sorpresa al principale stabilimento di lavorazione del petrolio dell’Arabia Saudita. I titoli energetici hanno avuto una forte reazione, ma ciò non ha portato a un rally sostenuto: poche settimane dopo il settore è tornato sui livelli pre-attacco.

Quali sono le conseguenze?

Il settore energetico presenta ora valutazioni estremamente basse. Un modo per misurare le valutazioni è il rapporto Price to Book (P/B). Questo viene calcolato dividendo il prezzo del titolo di una società per il suo valore contabile per azione. Al momento il rapporto P/B del settore energetico nel complesso si trova nel percentile più basso considerando come periodo di riferimento gli ultimi 30 anni.

Tuttavia, gli utili delle società sono deboli, così come la crescita anno su anno, il che giustifica queste valutazioni estremamente basse. Le possibilità di assistere a un miglioramento degli utili non sono promettenti e gli investitori vogliono investire in società che abbiano prospettive positive per gli utili.

Ciò significa che il sentiment di mercato per i titoli energetici è diventato decisamente negativo e un numero crescente di deflussi sta interessando il settore quest’anno. Se soltanto nel 2013 il settore pesava per il 10% nell’indice S&P 500, oggi rappresenta poco meno del 5%. Sembra che ci si stia dimenticando del settore dell’energia e anche un cambiamento netto delle performance non sarebbe sufficiente a spronare gli investitori a tornare a investire in questo piccolo segmento.

Come interpretare questo cambiamento?

Perché il settore energetico sovraperformi è necessaria una forte ripresa del ciclo economico. La trade war sta avendo un impatto significativo sulla domanda a livello globale, mentre sul lato dell’offerta i rischi geopolitici di quest’anno sono stati per lo più limitati al Medio Oriente. È quindi improbabile che questi rischi avranno un impatto significativo o duraturo sull’attività a livello globale.

Le tensioni commerciali tra Usa e Cina spiegano ulteriormente l’outlook pessimistico degli investitori azionari. Al momento il mercato sta dando peso ai venti contrari derivanti dalla trade war, ai segnali di recessione della curva dei rendimenti Usa e alla potenziale disruption che potrebbe derivare da una Brexit disordinata sull’area Euro. Nell’insieme questi elementi rappresentano un freno per la crescita globale e quindi per la domanda.

Il settore si trova ad affrontare anche le difficoltà legate alla transizione verso soluzioni energetiche di ultima generazione. Secondo le aspettative, i costi delle fonti di energia rinnovabile dovrebbero scendere, guidati dall’instaurarsi di economie di scala e dal miglioramento della tecnologia, che creeranno a loro volta pressioni a livello di competitività.

Il nostro posizionamento

Il team Multi-Asset di Schroders al momento ha una posizione neutrale sui titoli energetici. Sappiamo che le valutazioni sono interessanti ma riteniamo che nel settore manchi un catalizzatore che permetta una ripresa sostenuta delle performance. Finché non assisteremo a un cambiamento nei dati ciclici riteniamo improbabile che il settore energetico riuscirà a generare performance migliori. Al momento possiamo permetterci di essere pazienti, riteniamo infatti che il segmento dell’energia potrebbe presentare interessanti opportunità quando i dati cambieranno.

Commento a cura di Mina Shankar, Analyst Multi-Asset Investments, Schroders