Plenisfer: le utility europee potrebbero essere di fronte a una nuova fase di significativa crescita, che potrebbe durare decenni, trainata dallo sviluppo atteso delle rinnovabili e dell’elettricità nei mercati energetici.

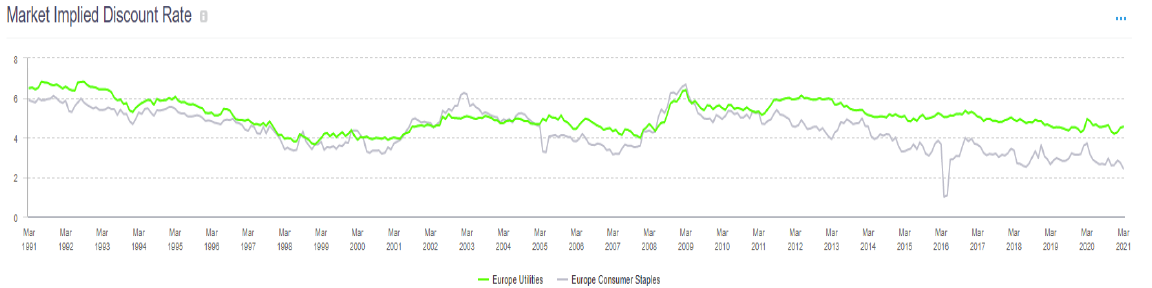

Se ciò accadrà, questo super ciclo potrebbe trasformare alcune utility europee da “bond proxies” a titoli growth. Una trasformazione che non si riflette ancora nelle valutazioni di mercato che continua a considerare il settore in ottica difensiva di lungo periodo e con modeste aspettative di crescita, a uno sconto ancora sostanzialmente al di sopra di quello dei beni di consumo di base afferma Plenisfer. A

A conferma di tale valutazione, nelle scorse settimane, il mercato ha particolarmente penalizzato le utility a fronte del rischio di rialzo dei tassi di interesse. Queste operano, infatti, tipicamente ad elevata leva e sono molto sensibili ad eventuali rialzi dei tassi che ne comprimono la redditività. Una dinamica destinata a perdurare? Riteniamo di no. In Plenisfer riteniamo vi siano almeno tre ragioni a supporto della possibile riclassificazione di alcune utility da titoli obbligazionari a basso rischio a titoli growth: Marzo 2021

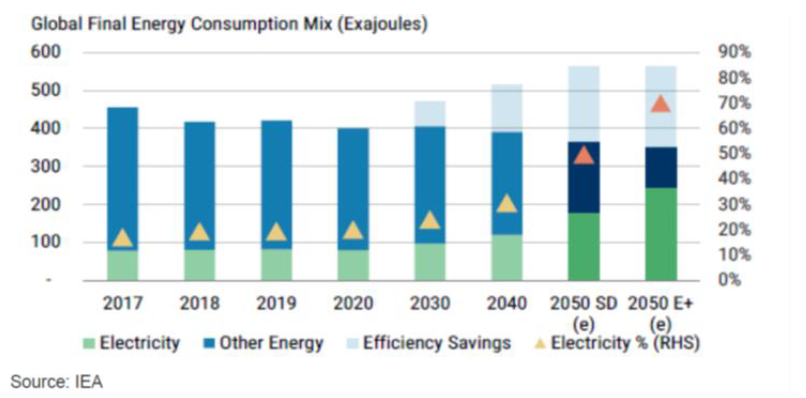

1. Elettricità e Rinnovabili stanno vincendo la battaglia energetica Si stima che, entro il 2050, la transizione energetica porterà l’elettricità a rappresentare circa il 70% del mix energetico, valore in forte crescita rispetto all’attuale 20% circa. Inoltre, si ritiene che entro trent’anni le fonti rinnovabili potranno potenzialmente generare una capacità elettrica aggiuntiva variabile da un minimo di 11.000 GW a un massimo di 27.000 GW. Poiché lo sviluppo di 1 GW di energia rinnovabile richiede investimenti per oltre 1 miliardo di Euro (fonte: McKinsey), si possono stimare investimenti nel settore tra i 12 e i 24 trilioni di dollari.

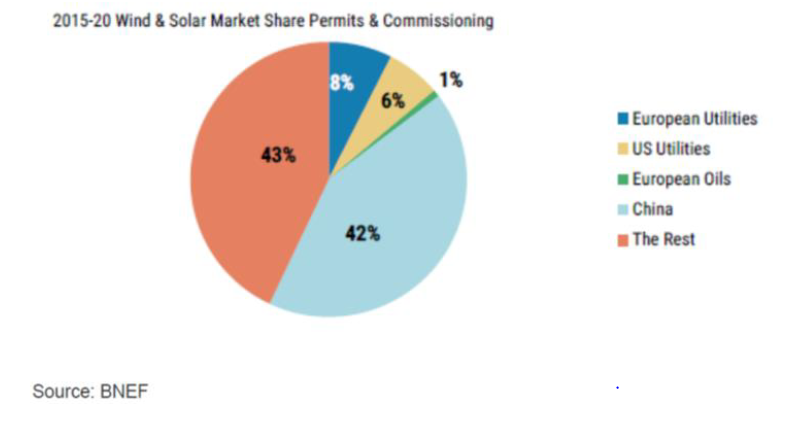

2. Un mercato frammentato pronto al consolidamento

Il 75% del mercato delle energie rinnovabili afferma Plenisfer è infatti oggi ancora distribuito tra piccoli sviluppatori, per lo più produttori di energia indipendenti (IPP) con portafogli inferiori a 1 GW. A causa di condizioni di finanziamento più stringenti, costo del capitale più elevato e una catena di approvvigionamento più complessa (a causa delle restrizioni COVID), ci aspettiamo che nel settore possa esserci un processo di consolidamento guidato dai grandi operatori che ne beneficeranno non solo in termini di quote di mercato, ma soprattutto in termini di redditività.

3. Le politiche climatiche green hanno oggi un supporto transatlantico

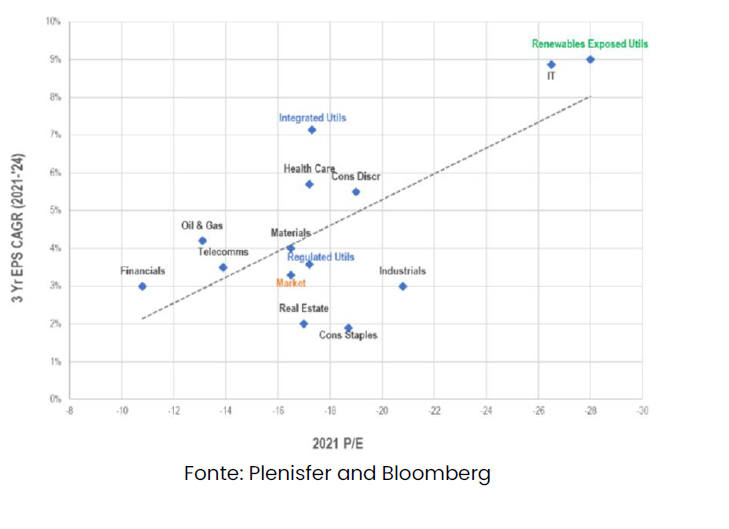

La pubblicazione dei piani energetici nazionali fino al 2030 (NEP), la divulgazione del Recovery Fund Europeo (circa il 30% è a sostegno delle politiche verdi) e il piano climatico degli Stati Uniti presentato dal nuovo Presidente Joe Biden, guidano le politiche climatiche green “net zero”. Questi sembrano anticipare una costante accelerazione degli investimenti in infrastrutture dedicate all’energia “pulita”. La crescente consapevolezza dell’importanza della questione del cambiamento climatico probabilmente continuerà a guidare il processo di decarbonizzazione. Per le utility, ciò rappresenta un’opportunità di crescita con trend senza precedenti afferma Plenisfer. Prevediamo che l’elettrificazione e le energie rinnovabili saranno i driver di questa crescita poiché trarranno vantaggio dalle politiche green. La dinamica di crescita del tema della decarbonizzazione dovrebbe giustificare valutazioni più elevate:

Quali utility beneficeranno dei trend in atto? Le utility che beneficeranno maggiormente e più velocemente dei trend descritti sono quelle più focalizzate sulle energie rinnovabili che, infatti, stanno già registrando valutazioni più elevate afferma Plenisfer. In particolare, a nostro avviso, le utility integrate sono nella posizione migliore per beneficiare di queste tendenze poiché combinano la dimensione necessaria a creare valore attraverso investimenti su larga scala nelle energie rinnovabili con il basso costo del capitale sostenuto dalle loro attività regolamentate e hanno un basso rischio di controparte per i regimi di sussidi governativi di cui godono. Inoltre, riteniamo che l’approccio end to end (dalla generazione, alla gestione delle reti fino al cliente finale) degli operatori integrati sarà determinante per cogliere le opportunità di crescita e che creerà particolare valore lungo tutta la catena di fornitura.

Di conseguenza, ci aspettiamo che le utility integrate si disconnettano dalla dinamica del proxy obbligazionario e si riclassifichino ai multipli di crescita dei titoli growth. I servizi di pubblica utilità regolamentati, al contrario, rimarranno molto probabilmente proxy obbligazionari a basso rischio. Pertanto, ci aspettiamo che la divergenza tra i segmenti Regolato e Integrato diventi più pronunciata e che emergeranno casi di investimento sostanzialmente diversi. In Plenisfer, riteniamo che questa sia l’inizio di una nuova fase di crescita distintiva, con continui impatti sulle valutazioni e che tale fase possa durare per un certo numero di anni