Una Fed pragmatica e la solida risposta cinese alla trade war sostengono il ciclo, ma gli investitori restano cauti. In Italia vige uno scudo protettivo che garantisce condizioni di rifinanziamento agevolato (che saltano se lo spread supera i 350 pb). Si impongono scelte tattiche nelle gestioni di portafoglio.

Si apre una fase interlocutoria per le economie globali, alla fine di un primo trimestre in cui le Borse hanno archiviato performance brillanti, e dopo un 2018 estremamente deludente. Pictet AM conferma la sua posizione rispetto ai timori relativi a una recessione, considerati eccessivi anche alla luce delle stime sulla congiuntura del Fondo monetario internazionale, tutte comunque riviste al ribasso.

Ma gli analisti rimangono divisi in merito alla questione: ovvero rispetto all’interpretazione della fase attuale come una pausa di un ciclo che ha ancora potenzialità da esprimere oppure come l’inizio di una recessione destinata a manifestarsi entro l’anno prossimo. E la spaccatura rimane tale anche dopo quella che è stata la principale novità di questo anno ovvero il cambiamento di comportamento della Fed in chiave pragmatica e data driven, che ha innescato il rally sui mercati a inizio anno.

Pausa del ciclo o recessione?

Se guardiamo i leading indicators, previsori dei dati reali di crescita, il quadro appare fosco, soprattutto per Usa ed Europa, anche considerando la stabilizzazione osservata nel mese di febbraio.

Tuttavia, a farci propendere per uno scenario ancora costruttivo, sono sostanzialmente i solidi dati sul mercato del lavoro americano. A fronte di una condizione di pieno impiego (il tasso di disoccupazione viaggia stabilmente sotto il NAIRU: Non Accelerating Inflation Rate of Unemployment) finalmente i salari si stanno muovendo in maniera abbastanza soddisfacente, intorno al 3,5%. Inoltre, la differenza tra dinamica dei salari nominali e inflazione (considerando core PCE inflation) – ovvero 3,5% meno circa il 2% – indica un valore in linea con i guadagni di produttività e quindi sostanziale stabilità nella distribuzione del reddito. Gli Usa di fatto permangono in una condizione di Goldilocks: l’unico elemento di discussione è la pressione di questa dinamica sulla sostenibilità dei margini di profitto per le società quotate.

Il mercato obbligazionario ha una visione più preoccupata, come dimostra il fatto che in alcuni tratti la curva dei rendimenti si sia invertita. Ma anche in questo caso, se invece si osservano le informazioni che arrivano dagli oltre trenta indicatori economici utilizzati dagli economisti di Pictet AM, le probabilità di recessione appaiono molto al di sotto della soglia critica. I timori del mercato potrebbero dipendere dalla consapevolezza che la concomitanza di fattori tutti favorevoli per il ciclo, in particolare la liquidità delle banche centrali e soprattutto lo stimolo fiscale, si stia attenuando. Dal punto di vista fiscale il principale sostegno alla congiuntura nel 2019 è riconducibile alla Cina, che si aggiunge al cambiamento di atteggiamento monetario della Fed. Vediamo questi due aspetti più in dettaglio.

La trade war appare gestibile.

Tra Donald Trump e Xi Jinping esiste una sorta di comunione di intenti che conduce verso la pace commerciale. Da un lato Trump sembrerebbe aver compreso che la trade war impatta negativamente sulla Borsa e quindi sulla sua popolarità; dall’altro Xi persegue l’obiettivo di limitare i danni alla crescita che possono provenire da questo fattore avendo in progetto politiche di riforme di lungo periodo che hanno un impatto sostanzialmente restrittivo.

La condizione è quella di un negoziato bilaterale nell’ambito del quale riteniamo che l’impatto delle misure già attuate o minacciate siano sostenibili e non condurrebbero alla recessione globale. Di contro è necessario considerare che la trade war produce un impatto di secondo livello (second round effect) che necessita di essere monitorato: in pratica, aumenta l’incertezza che grava sulle aspettative degli operatori spingendoli a sospendere o ritardare o addirittura ritrattare le decisioni economiche. L’elemento positivo è che la Cina ha scelto di passare alla controffensiva: non più in maniera tentennante come lo scorso anno, quando aveva operato soprattutto sul fronte monetario – la leva monetaria come è noto ha effetti posticipati di almeno 12 anche 18 mesi. Oggi la Cina agisce sulla politica fiscale che ha effetti immediati e che potrebbe portare a un rilancio nel 2019. La buona notizia, in ogni caso, è che il mercato si sta convincendo che esista una “put sulla politica fiscale cinese”.

Il pragmatismo della Fed.

Come ampiamente previsto da Pictet AM la banca centrale Usa non ha sacrificato l’economia sull’altare di guidelines fissate nel 2017. Era piuttosto prevedibile che qualora la Banca centrale Usa si fosse accorta che la politica di normalizzazione, sul doppio binario dei tassi di interesse e del bilancio, fosse insostenibile avrebbe invertito la marcia. Così è stato, nonostante l’impasse di fine 2018 con l’errore di comunicazione di Jerome Powell che si è tradotto in un mercato estremamente volatile.

In seguito, è stata confermata la nuova traiettoria del bilancio, che ora sappiamo smetterà di ridursi entro settembre quando raggiungerà circa i 3,7 trilioni di dollari. Nell’immediato è inoltre intervenuta un’eccezionalità tecnica positiva che ha (più che) contrastato il drenaggio di 50 miliardi al mese ancora in atto da parte della FED e che verrà ridotto a partire da giugno. L’effetto deriva dallo shutdown negli USA: il mancato accordo nel Congresso sul processo di budgeting obbliga il Tesoro ad affrontare gran parte delle spese pubbliche utilizzando la disponibilità di cassa che il dicastero detiene presso la Fed aumentando (temporaneamente) la liquidità dell’economia privata (si pensi ad un consolidamento del bilancio del Tesoro con quello della Fed). Si tratta di un effetto temporaneo: da settembre, invece, la Fed ricomincerà ad accumulare Treasuries al posto degli Mbs in scadenza, portando il bilancio nuovamente a crescere stabilmente dalla fine del 2019.

Riguardo ai tassi la Fed aveva annunciato a novembre un importante cambiamento di atteggiamento che aveva indotto il mercato ad azzerare l’attesa di nuovi rialzi, ma con il FOMC di marzo ha compiuto un’azione più stentorea, abbassando le proprie stime sul sentiero dei Fed Funds in maniera sostanziale. Le stime sui Fed Funds per i prossimi trimestri sono ora mezzo punto inferiori rispetto a dicembre (vedi Dot Plot) e questo ci sembra una reazione che va oltre il riconoscimento di un deterioramento del quadro macro, e presagisce un cambiamento della funzione di reazione della Fed. In altre parole, si tratta del segnale che a parità di condizioni la Fed oggi appaia maggiormente disposta a tollerare l’inflazione, la grande assente nel puzzle del quadro economico mondiale. La Fed sta cambiando implicitamente il suo target e probabilmente lo trasformerà in una media di inflazione, onde far intendere agli operatori che dopo un periodo di inflazione inferiore all’obbiettivo, la Banca Centrale tollererà un’inflazione eccedente tale soglia.

In questo contesto il mercato ha completamente annullato le aspettative su nuovi rialzi dei tassi sostituendole con attese di due ribassi entro fine 2020. In un mondo ideale la normalizzazione potrebbe richiedere un ultimo rialzo – come prevede Goldman Sachs, in linea con il bias implicito nelle minute della Fed – ma è più probabile che, in assenza di pesanti pressioni inflattive, la Fed non intervenga sui tassi o addirittura torni a ridurli.

Indicazioni strategiche.

In conclusione, i mercati sono tenuti in equilibrio da una serie di dinamiche contrastanti:

1) Dal punto di vista top down: da un lato un quadro macroeconomico incerto e, dall’altro, la reazione volitiva della politica monetaria in Usa e fiscale in Cina che alimentano la speranza di poter superare la debolezza congiunturale.

2) Anche i fattori tecnici vedono due forze contrapposte: il pessimismo di inizio anno ha oggi lasciato il passo a un clima decisamente più favorevole. Di converso e in contrasto con il sentiment attuale, i flussi mostrano un trend debole. Sono stati i bond a guidare il rally, il che appare ancora assimilabile alla condizione di Goldilocks, in cui esiste una correlazione positiva tra tutte le asset class.

Dal punto di vista di strategia, bisogna riconoscere che si è del tutto azzerato l’effetto dell’exit strategy avviato nel 2018: oggi i rendimenti reali (USA) stazionano sui livelli di un anno fa. I tassi di interesse in questo momento stanno scontando probabilmente preoccupazioni eccessive, e si rileva una divaricazione tra azionario e obbligazionario in cui l’obbligazionario esprime valutazioni quasi da recessione, mentre l’azionario appare scommettere su un ‘soft patch’.

Pictet AM continua ad aspettarsi che i tassi tornino sul sentiero della stabilizzazione, con quelli a lungo termine US compresi fra 2,75% e 3%. In questo scenario, riteniamo verosimile un premio di rischio azionario vicino a 3,25%, come da media di lungo termine. Il rapporto Prezzo Utili attuale vicino a 17 implica un rendimento azionario di circa 6%: di fatto, non c’è un una grossa opportunità per un aumento (o per una diminuzione) delle valutazioni azionarie. Pur sposando una visione tutt’altro che pessimista sull’economia, non intravediamo forti rally degli indici azionari: i ritorni (ulteriori) dovrebbero mantenersi su livelli contenuti, rigorosamente a una cifra, il che richiederà scelte tattiche. Vista la neutralità valutativa, per immaginare guadagni o perdite in conto capitale bisogna attendersi sorprese sul fronte utili. Le revisioni continuano ad essere negative, per gli effetti base della riforma fiscale del 2018 e per il rallentamento della crescita. Escludendo il taglio delle tasse 2.0, eventuali sorprese vanno individuate nella eventuale ripresa della crescita.

Scenario Italia.

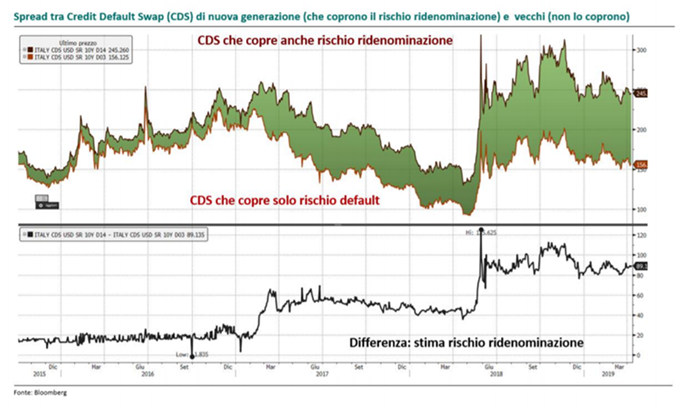

Osservando il grafico che confronta i due CDS, quello vecchio che tutela solo dal rischio di default su titoli italiani e quello nuovo che, invece, protegge anche dal rischio di Italexit e dunque di ridenominazione del debito in una nuova lira svalutata rispetto all’euro, si nota come sia il primo – ovvero il rischio default – a essersi ridotto nell’ultimo periodo mentre il secondo resti stabile. Questo gap dipende dall’incertezza politica. Nell’ipotesi di eventuali elezioni anticipate con un rimescolamento del Parlamento a favore della Lega e quindi di un divorzio in casa in funzione di un governo di centro destra, sarebbe necessario – per chiudere lo spread – che la Lega si spogliasse della retorica anti-euro che ha caratterizzato l’ultimo anno. Se questa ipotesi dovesse concretizzarsi, comporterebbe un margine di compressione rilevante, misurabile in circa mezzo punto. Attualmente lo spread intorno ai 250 punti base rende i BTP cari anche perché i valori che afferiscono alle determinazioni di sostenibilità della finanza pubblica non sono positivi. Salvo un ingrediente che è ciò che ha risparmiato finora il Paese da potenziali scossoni: ovvero il fatto che la curva dei rendimenti attuali implica per il Tesoro un costo delle nuove emissioni inferiore a quello del rendimento storico del debito pubblico. L’Italia si trova di fatto sotto uno scudo per cui gode di condizioni di rifinanziamento agevolato che non la fanno avvitare sul piano inclinato della insostenibilità dal punto di vista almeno del coefficiente dinamico, ovvero del rapporto tra crescita reale e tassi reali (che rimane negativo ma in progressivo miglioramento). Queste condizioni particolarmente favorevoli potrebbero venire meno nel momento in cui lo spread aumentasse (oltre i 350bp).

A cura di Andrea Delitala, Head of investment advisory di Pictet Asset Management