L’ulteriore diffusione del coronavirus ha innescato nei giorni scorsi un sell-off degli asset rischiosi e un’elevata domanda di beni rifugio

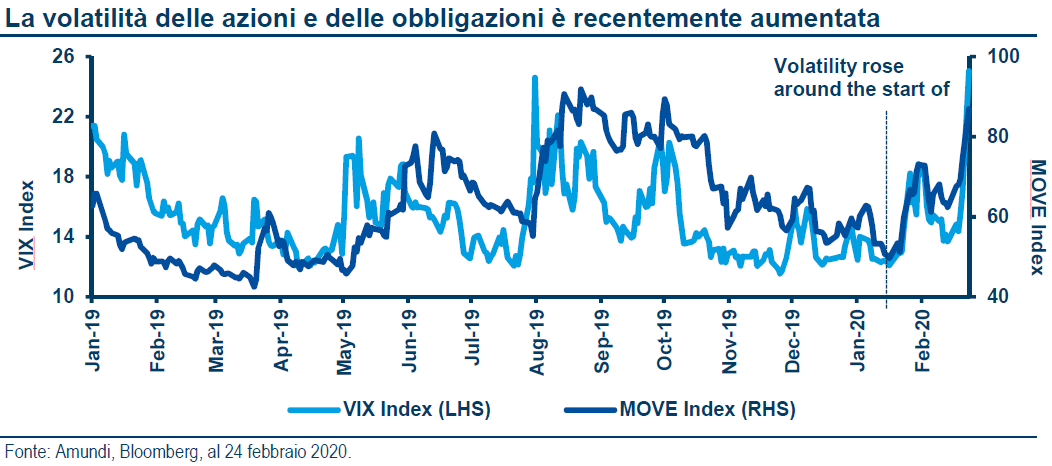

I timori di una diffusione del coronavirus al di fuori della Cina hanno scosso gli asset rischiosi nelle ultime giornate di contrattazione. Nelle scorse settimane gli investitori hanno preso profitto nei mercati che avevano raggiunto i massimi storici superando addirittura le barriere psicologiche: è il caso dell’indice STOXX Europe 600, che ha superato l’ampio trading range degli ultimi 20 anni. Il clima di paura è rimasto costantemente alto solo nei cosiddetti beni rifugio — il dollaro USA, i Treasury e l’oro — indicando che gli investitori hanno ricercato strategie di copertura efficaci.

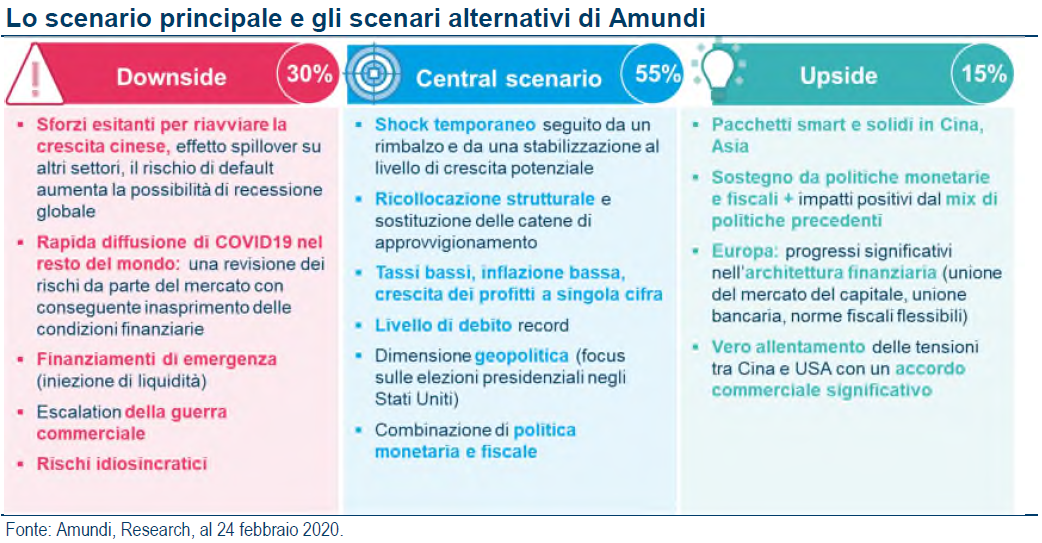

Il nostro scenario principale è per un deterioramento temporaneo del quadro economico globale durante il primo trimestre di quest’anno, con possibili ricadute nel secondo trimestre, dal momento che una crescita del commercio mondiale più debole del previsto sta influenzando la produzione industriale e l’attività manifatturiera, con un certo impatto sulla domanda interna. Successivamente, dovremmo assistere ad una ripresa nel resto dell’anno. Riteniamo che il rimbalzo ciclico che ci aspettavamo all’inizio dell’anno arriverà con qualche mese di ritardo.

Per tenere conto degli effetti del coronavirus, abbiamo rivisto al ribasso le stime di crescita per il 2020. Il rallentamento in Cina sta innescando misure monetarie e fiscali massicce per evitare ulteriori scossoni nel settore privato. Ciò dovrebbe aiutare a stabilizzare la situazione nel secondo trimestre poiché riteniamo probabile che l’apice del contagio sarà stato raggiunto e che le attività ritorneranno gradualmente alla normalità.

Al di fuori dell’Asia, la regione più colpita sarà l’Europa, a causa di una combinazione di diversi fattori quali momentum inferiore, apertura dell’economia, esposizione al commercio globale e dati deboli per il quarto trimestre (con dati di crescita sorprendentemente deboli nei principali paesi dell’Unione Europea). Inoltre, in questo caso, le attuali previsioni (circa 1% per quest’anno) presentano un certo rischio di ribasso, in funzione dell’evoluzione del contagio nei paesi della UE, con l’Italia che ad oggi è il paese più colpito. Negli Stati Uniti confermiamo una decelerazione della crescita del PIL rispetto all’anno precedente. Tuttavia, crediamo che l’economia reggerà bene, grazie a una domanda interna resiliente. In linea di massima, nel nostro scenario la stima della crescita globale è stata ridotta al 3,0% dal 3,2%, soprattutto a causa di dati dei mercati emergenti più deboli (4,1% rispetto al 4,4%), considerando gli effetti di ricaduta in alcuni paesi profondamente legati alla catena di approvvigionamento della Cina (Cambogia, Vietnam, Corea, Tailandia) o fortemente dipendenti dalle esportazioni di metalli (Cile, Perù, Sudafrica).

In questo contesto, riteniamo che le condizioni degli asset rischiosi rimarranno moderatamente costruttive quest’anno, ma gli investitori dovrebbero aumentare il loro livello di attenzione e puntare a riconoscere i potenziali fattori scatenanti per rivedere questa prospettiva. Chiaramente, il rischio principale ora è un calo della recente compiacenza di mercato e la reazione emotiva.

Pertanto, possiamo aspettarci una parziale presa di profitto, una certa volatilità dei mercati nel breve periodo e una reazione esagerata. Il buon andamento degli asset rischiosi è stato guidato dalle seguenti situazioni: gli investitori che ritengono l’episodio coronavirus temporaneo (il nostro scenario principale); quelli secondo cui un eventuale peggioramento della situazione innescherà un’azione molto più incisiva da parte delle banche centrali; infine, quelli che pensano di non avere alternative, dati i movimenti verso i beni rifugio. Una mossa tattica verso la neutralità nell’esposizione al rischio e un aumento delle coperture sembra essere una buona strategia per affrontare questa fase.

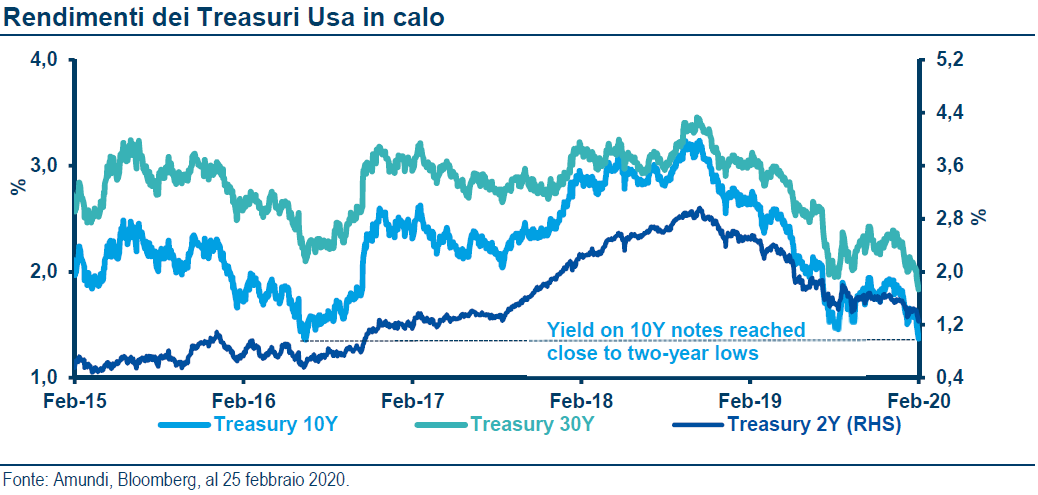

Al di là della nostra visione tattica, il coronavirus deve essere visto come un modo per mettere in atto convinzioni di investimento che abbiamo individuato nel nostro scenario principale, sfruttando punti di ingresso in alcune aree dei mercati, come le azioni cicliche value dell’Europa (già attraenti, ma adesso ancora di più), le azioni dei mercati emergenti (paesi con una forte domanda interna e meno esposti alle vulnerabilità esterne) e le valute dei mercati emergenti. Tutte queste valutazioni saranno di nuovo importanti una volta che le notizie sul virus si attenueranno. Inoltre, il calo dei rendimenti delle obbligazioni core, pur riducendo un certo potenziale di copertura, dovuto al basso livello di rendimenti raggiunto, dovrebbe riaccendere la ricerca di rendimento nei mercati del credito o nei segmenti dei titoli di Stato con i rendimenti più alti sia nei mercati emergenti che in quelli sviluppati (per esempio, l’Italia). Non dobbiamo inoltre sottovalutare il fatto che se la situazione peggiorasse ulteriormente, le banche centrali e i governi potrebbero portare gli stimoli monetari e fiscali al livello successivo, perpetuando il detto che le cattive notizie sono una buona notizia.

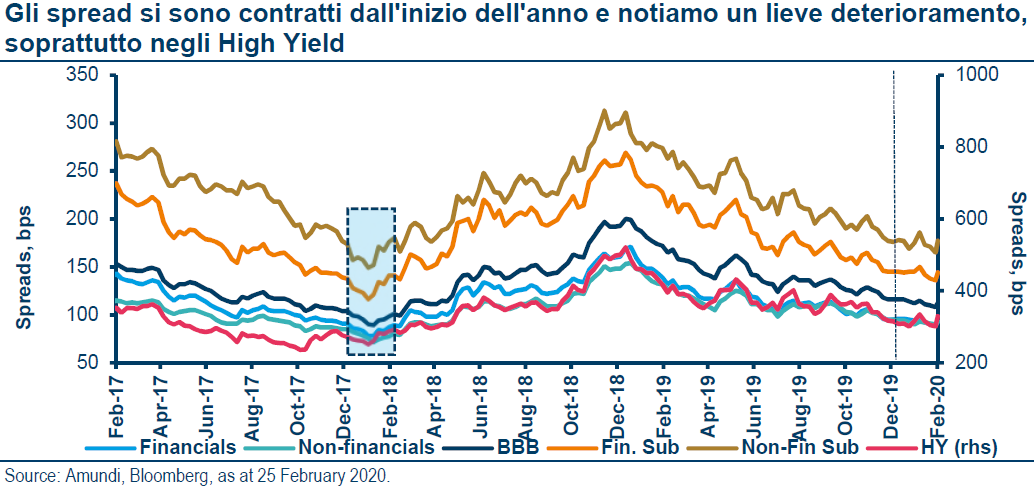

Poiché la principale area di opportunità e il principale canale di rischio si trovano nei mercati del credito, la domanda principale per gli investitori è: in che misura il coronavirus genererà movimenti non idiosincratici in questa asset class? Tali “perturbazioni” possono includere aumenti del rischio di default, ma anche una stretta di liquidità nei canali di finanziamento (rischio incombente in Cina per il settore privato). Per quanto riguarda la Cina, poiché la maggior parte del mercato del debito è legato allo Stato, riteniamo che il governo eviterà shock su larga scala e un inasprimento delle condizioni di finanziamento che potrebbero avere un impatto sulle imprese e sulle banche. Per quanto riguarda il credito, dovremmo differenziare i rischi di mercato e i rischi fondamentali, tenendo presente che ad un certo punto il rischio di mercato può diventare un rischio fondamentale. I rischi di mercato sono eventi recuperabili; i rischi fondamentali potrebbero non esserlo. Inoltre, dobbiamo distinguere tra emittenti che subiranno un deterioramento dei fondamentali ma da livelli di qualità più elevati, garantendo l’assenza di default, ed emittenti che invece si deterioreranno negli aspetti materiali, partendo da livelli già bassi per quanto riguarda il margine di sicurezza a rischio default. Inoltre, dobbiamo distinguere tra emittenti che peggioreranno dal punto di vista fondamentale ma partendo da livelli di qualità superiori, il che garantirà che non falliranno, dagli emittenti che peggioreranno in modo significativo partendo da livelli già bassi di margine di sicurezza giungendo al fallimento o ad un stadio molto prossimo ad esso.

Nel settore del credito, il rischio maggiore nel breve-medio periodo è la mancanza di accesso al capitale di debito e ai mercati bancari per tutte le emissioni, ad eccezione di quelli migliori o più forti. Questa condizione potrebbe significare che alcune emissioni possono andare in default, generando una perdita di capitale. Le emissioni che non hanno scadenze nei prossimi 12 mesi o successivi, che hanno flussi di cassa negativi al netto dei costi di manutenzione dei beni ammortizzabili o gli emittenti privati con un credito di bassa qualità che non hanno accesso al capitale sono i più vulnerabili. La maggior parte degli emittenti high yield di bassa qualità, con rating B e inferiori, rientrano in queste categorie. Anche le emissioni più deboli che si deterioreranno significativamente in condizioni economiche sfavorevoli rappresentano un problema. Tutti quelli descritti sono problemi idiosincratici e gli investitori dovrebbero isolarli.

Il secondo tipo di rischio è un sostanziale deterioramento dei fondamentali accompagnato ad un sentiment di risk-off (alleggerimento dei rischi) e un contesto economicamente stressato. Qui potremmo sperimentare un grave e ampio deterioramento del credito e un sell-off del mercato, almeno nel breve periodo. Le imprese che hanno un margine di sicurezza esiguo anche per fronteggiare un deterioramento non sostanziale dei ricavi e dei flussi di cassa sarebbero le più colpite. In questo caso, gli investitori dovrebbero prendere in considerazione un aumento della qualità, con esposizioni a large-cap stabili con rating BB e BBB e all’universo Investment Grade di qualità più elevata. La dimensione in questo scenario diventa molto importante e gli investitori dovrebbero stare lontano da emittenti più piccoli. Quasi tutte o comunque la maggior parte delle aziende di questa categoria hanno sede negli Stati Uniti, quindi possiamo trarre conforto dalla maggiore resilienza economica degli Stati Uniti in questo momento.

Una recessione degli Usa avrebbe conseguenze sul credito estremamente gravi. Fortunatamente l’Europa rispetto agli Stati Uniti ha un numero minore di emittenti attualmente in difficoltà. Queste due tipologie di vulnerabilità (rischio di mercato e fondamentale) rafforzano la nostra visione secondo cui il settore del credito richiede un crescente controllo, con un focus sulla ricerca bottom-up sugli emittenti e una maggiore attenzione alla liquidità del mercato. Nel complesso, ci aspettiamo che il mercato del credito rimanga resiliente, soprattutto nello spazio Investment Grade (l’Euro è posizionato meglio), mentre il mercato High Yield continuerà ad essere sotto pressione, pur continuando ad offrire alcuni punti d’entrata interessanti man mano che la situazione si normalizzerà.

In una prospettiva a lungo termine, il coronavirus conferma alcuni trend preesistenti:

La contrazione nel commercio globale e la deglobalizzazione. Ciò dovrebbe supportare quei temi di investimento che sono “isolati” rispetto a queste tematiche, come ad esempio i paesi emergenti trainati dalla domanda interna o un focus maggiore su asset reali domestici.

Bassi tassi di interesse in equilibrio. Le obbligazioni core (Usa) forniscono un cuscinetto per gli asset rischiosi a fronte delle battute d’arresto (correlazione immediata negativa tra titoli azionari e titoli obbligazionari), ma dovrebbero anche condurre al rimbalzo degli asset rischiosi (correlazione principale negativa del rendimento obbligazionario/azionario). Ne consegue che la gestione della duration deve essere asimmetrica: è molto più rischioso avere posizioni corte sulla duration piuttosto che lunghe, e c’è un ruolo chiaro per i Treasury nei portafogli per le loro proprietà di copertura. In questo scenario, il fattore tasso di interesse domina le componenti di crescita e di utili dei rendimenti azionari. Gli investitori dovrebbero essere attenti ai primi segnali di un cambiamento nei tassi di equilibrio oppure di uno spostamento che indichi una maggiore importanza per la componente reale dei rendimenti rispetto alla componente monetaria, ma non siamo ancora a questo punto.

La domanda di asset reali. L’assenza di asset reali illiquidi è una debolezza ricorrente poiché rappresentano una componente già ampia ma sempre crescente nelle scelte di investimento basate sul valore relativo. La deglobalizzazione sta spingendo la domanda di asset immobiliari sulla base del fatto che forniscono una significativa diversificazione geografica su scala internazionale. La ricerca di una migliore remunerazione del fattore tasso (infrastruttura) o semplicemente di rendimenti simili a quelli azionari con caratteristiche obbligazionarie è un ulteriore elemento che sta spingendo la domanda. Questo disallineamento tra offerta e domanda, insieme al clamore relativo agli scambi commerciali e alla pandemia, non può che accentuare questo status di bene rifugio con un apprezzamento da parte degli investitori che cresce rapidamente.

Commento a cura di Pascal Blanqué, Group Chief Investment Officer e di Vincent Mortier Deputy Group Chief Investment Officer Amundi