Proseguirà il lungo ciclo espansivo negli Usa? I mercati obbligazionari dell’Eurozona riusciranno a tornare appetibili? Come affronterà la Cina le tante sfide che si sono aperte? Nel nuovo numero di Asset Management le previsioni per il 2019 dei grandi asset manager internazionali e un sondaggio del Centro Studi Le Fonti.

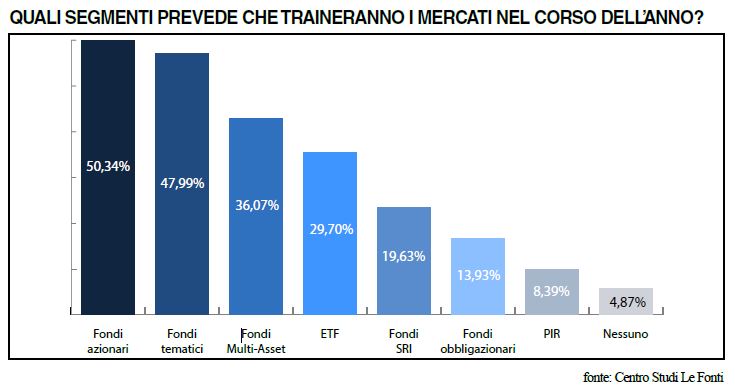

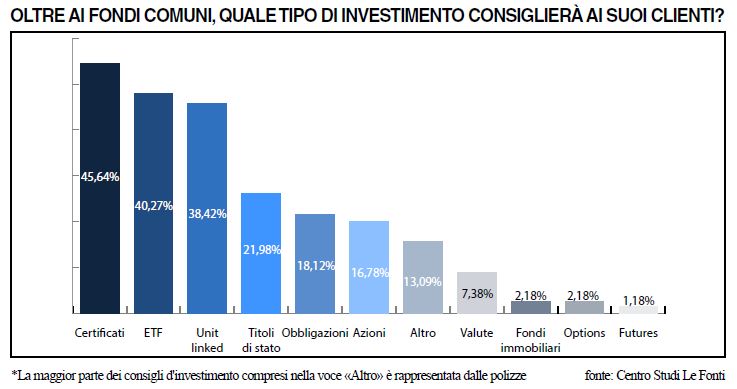

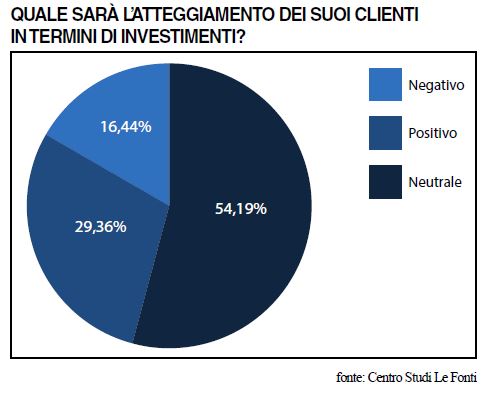

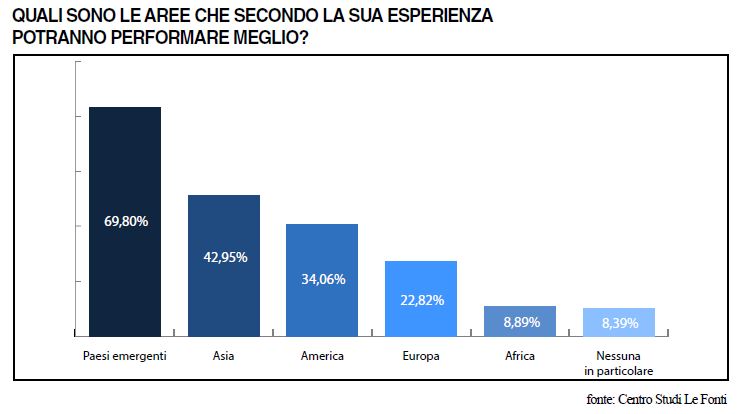

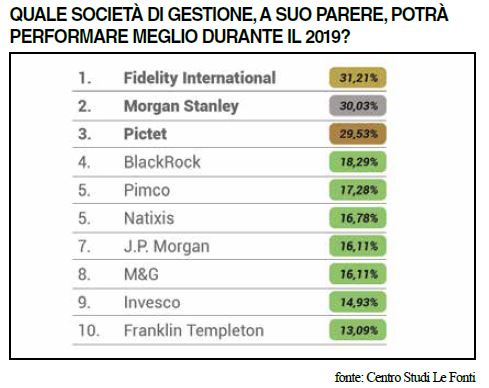

L’Italia che si ferma, la Germania che rallenta, la Cina che frena, il ciclo espansivo negli Stati Uniti che si avvia a compiere dieci anni e chissà fi no a quando potrà durare. E poi: la guerra dei dazi, la volatilità, la fine del quantitative easing in Europa, le prossime mosse della Fed. E le borse che provano a risollevarsi dopo aver archiviato un anno sconfortante, Wall Street esclusa. È su questi temi che si gioca la partita per il 2019. Il Fondo monetario internazionale, a margine del Forum economico mondiale di Davos di inizio anno, ha presentato l’aggiornamento del suo World Economic Outlook: le nuove stime prevedono una crescita globale del 3,5% nel 2019 (dal 3,7% dell’anno scorso) e del 3,6% nel 2020. L’Fmi mantiene una previsione di crescita per gli Usa del 2,5% quest’anno e dell’1,8% il prossimo. Ma riduce le attese per l’Eurozona nel 2019, portandole a 1,6% (da 1,9%) e conferma il 2020 a 2,7%. Negli Usa, la crescita «è attesa in calo» con il venir meno dello stimolo fi scale e con i tassi Fed in rialzo, ma è sostenuta da «forte domanda interna». Nell’Eurozona pesano, invece, la frenata del Pil italiano (+0,6%) e di quello tedesco (1,3%) e francese (1,5%). Come si tradurrà tutto questo sui mercati fi nanziari? Asset Management lo ha chiesto a 1.317 banker e consulenti fi nanziari attraverso un sondaggio online (i risultati sono illustrati nei grafi ci delle pagine seguenti). E ha raccolto le analisi e le previsioni di alcune delle più importanti società di gestione e d’investimento globali. Eccole.

Lo scenario. «Se il 2018 è stato un anno di turbolenze, con debolezza sui mercati obbligazionari e due signifi cative fl essioni dei mercati azionari», dice John Greenwood, chief economist di Invesco, «il 2019 promette di essere molto più calmo. Abbiamo assistito a crisi in Venezuela, Argentina e Turchia, trattative continue sulla Brexit, un forte aumento del prezzo del petrolio e turbative causate dalle ripetute misure sul commercio del presidente statunitense Donald Trump. Il tutto in un quadro di normalizzazione dei tassi d’interesse Usa. Siamo del parere che questi eventi geopolitici, seppure di per sé deleteri, si dimostreranno nient’altro che onde della marea frutto dell’espansione record del ciclo economico statunitense.

Pascal Blanqué, group chief investment di Amundi, sottolinea che «i segnali tipici della fase matura del ciclo continuano a materializzarsi e si intensifi ca la volatilità a causa delle incertezze geopolitiche». Per questo, nel 2019 gli investitori «dovranno adottare un approccio più prudente, sebbene ci si aspetti che le prospettive per l’economia globale restino positive. Questo nuovo contesto per gli investimenti, a nostro giudizio, si tradurrà non solo nella necessità di adottare una più cauta allocazione ai rischi nel corso dell’anno, ma anche in un’esposizione più selettiva nei paesi/settori e titoli che potrebbero dimostrarsi più resilienti, ovvero con un indebitamento più limitato e una minore esposizione alle frizioni geopolitiche e agli squilibri economici e finanziari. La sostenibilità dei rendimenti futuri sarà il fattore cruciale nel 2019. Ci si concentrerà maggiormente sulla costruzione del portafoglio e sulla diversifi cazione per bilanciare il rischio, evitare i segmenti di mercato più affollati e affrontare le molteplici divergenze che potrebbero manifestarsi. La gestione della liquidità acquisirà importanza poiché ci stiamo avventurando in un territorio inesplorato con le banche centrali che stanno riducendo la liquidità per la prima volta dopo l’ultima crisi finanziaria. Il mercato non ha una direzione chiara e le oscillazioni saranno prevedibilmente frequenti».

Secondo Luca Paolini, chief strategist di Pictet, «benché i pianeti siano stati allineati a vantaggio degli attivi rischiosi per buona parte dello scorso decennio, lo scenario appare meno brillante per il prossimo anno. La fi ne degli stimoli monetari in buona parte del mondo, il dissolvimento dell’impulso fi scale negli Stati Uniti, le guerre commerciali, l’incertezza sull’Italia e sulla Brexit sono tutti fattori che assumeranno un ruolo determinante. Il rallentamento della crescita economica e la contrazione dei margini societari off uscheranno in parte le prospettive per le azioni. Inoltre, considerando la crescita dei salari e il relativo impatto infl azionistico, anche per le obbligazioni non saranno giorni migliori: il credito, sia investment grade che di categoria speculativa, pare particolarmente esposto a una possibile correzione. D’altro canto, un’economia più debole potrebbe essere positiva per i Treasury Usa indicizzati e a lunga scadenza e per l’oro, mentre il dollaro, al momento sopravvalutato, potrebbe perdere un po’ di terreno. In queste circostanze, la liquidità sembra destinata a essere la classe di attivi più performante».

Stati Uniti. L’esuberanza d egli stimoli fiscali introdotti da Trump svanirà nel corso dell’anno. È questo il netto giudizio di Karen Ward, chief market startegist Emea di JP Morgan: «La significativa sovraperformance economica statunitense non continuerà nel corso del 2019. Gli stimoli fi scali all’origine della notevole esuberanza del 2018 si ridurranno prevedibilmente nei prossimi trimestri e la crescita del Pil statunitense complessivo è destinata a scendere a meno del 2% entro la fi ne dell’anno. I tagli fi scali avrebbero potuto generare eff etti più duraturi con maggiori investimenti da parte delle imprese. Ma, a fronte dell’incertezza geopolitica, le imprese stanno ora rinviando gli investimenti. L’eff etto è stato particolarmente evidente in Europa e Asia, ma vi sono crescenti segnali indicanti che le intenzioni di spesa in conto capitale si stanno indebolendo proprio negli Stati Uniti. Si tratta di un aspetto particolarmente deludente perché ciò di cui l’economia globale ha disperatamente bisogno è un maggiore volume di investimenti per rilanciare una potenziale crescita, aumentare la produttività e i salari reali e attenuare così molti dei problemi politici».

Ma ci sono anche notizie positive. «Un potenziale conforto per i mercati», aggiunge infatti Ward, «potrebbe arrivare dalla Fed. Il recente calo dei prezzi del petrolio, in combinazione con la forza del dollaro statunitense nel

2018, è destinato a far sì che l’inflazione rimanga prossima all’obiettivo del 2%. Prevediamo che il tasso dei Fed Fund salirà avvicinandosi al 3% entro la metà dell’anno, ma crediamo che la Fed dimostrerà di essere notevolmente più prudente e dipendente dai dati nei prossimi mesi».

Sul punto concorda Greenwood: «La politica monetaria americana sta diventando meno accomodante», osserva il chief economist di Invesco, «ma la Federal Reserve sta solamente “normalizzando” la politica, non operando una stretta. L’attuale fase di normalizzazione è analoga alle correzioni di medio ciclo dei tassi d’interesse avvenute nel 1994- 1995 e 2004-2005. Il dato importante di questi episodi è che la fase di espansione del ciclo economico è continuata per parecchi anni dopo il completamento della normalizzazione e i mercati azionari e immobiliari hanno a loro volta toccato i massimi molto tempo dopo il completamento di tali rialzi dei tassi».

Per questo, prosegue Greenwood, «ci sono grandi probabilità che la Fed riesca a predisporre l’economia statunitense a parecchi altri anni di espansione dopo il 2019 o 2020, quando il tasso dei Fed Fund raggiungerà prevedibilmente il livello neutrale, ossia un tasso né espansivo né restrittivo, ma congruente con un’espansione costante». Per quest’anno «riteniamo che, malgrado il basso tasso di disoccupazione e gli stimoli fi scali di Trump, l’andamento dell’economia statunitense potrebbe rimanere sostanzialmente in linea con il mandato della Fed di conseguire la piena occupazione con un’infl azione al 2%. A sua volta, questo dovrebbe limitare il rischio di aumenti dei tassi d’interesse e dell’infl azione e, per le stesse ragioni, il rischio di ribassi dei mercati azionari e obbligazionari».

Europa. Per quanto riguarda l’Eurozona, invece, secondo il capo economista di Invesco, «il fatto che le politiche fi scali siano destinate a rimanere restrittive trasforma la politica monetaria nell’unica fonte possibile di cambiamento della politica macroeconomica. Lo stop alla politica di acquisti di attività da parte della Bce, mentre le banche europee rimangono in una condizione di fragilità », puntualizza Greenwood, «fa sì che la regione sia vulnerabile a un altro rallentamento della spesa nominale e comporti il rischio che l’infl azione si ritrasformi in defl azione». A parere di Karen Ward, «le società europee sono gravate non solo dall’incertezza geopolitica, ma anche da problemi politici interni.

Queste fragilità politiche, in combinazione con un ritmo di crescita più stagnante», prevede la strategist di JP Morgan, potrebbero limitare la capacità della Bce di aumentare i tassi d’interesse nella seconda metà dell’anno, in linea con le sue attuali indicazioni. In tal caso, i tassi d’interesse negativi continueranno a costituire una minaccia per la redditività delle banche europee ancora per qualche tempo. Sebbene l’economia interna dell’Eurozona nel suo complesso sembri per ora in buone condizioni e i salari siano in aumento, una perdurante debolezza del commercio globale è destinata a dissuadere le imprese dall’assumere, nello stesso modo in cui ne sta riducendo le intenzioni d’investimento.

Tuttavia, il recente crollo dei prezzi del petrolio favorisce l’Europa e i consumatori evidenziano ancora una propensione alla spesa; ci aspettiamo pertanto una crescita europea intorno all’1,5% per gran parte del 2019. Ciò sarà suffi ciente a osservare una sensibile contrazione del diff erenziale di performance delle economie di Europa e Stati Uniti nel corso dell’anno».

Giappone. Nel paese del Sol levante, secondo Amundi, le prospettive restano favorevoli. «La debolezza registrata da metà 2018 dovrebbe essere di breve durata. Crediamo che il Giappone sia relativamente immune alle controversie commerciali tra Cina e Stati Uniti. Le esportazioni verso Stati Uniti e Cina rappresentano circa il 3% del Pil. La decelerazione dell’economia cinese dopo l’imposizione dei dazi dovrebbe essere compensata dalla solidità dell’economia americana (nel breve termine). Inoltre, le imprese stanno pianifi cando un aumento degli investimenti a un ritmo che non vedevamo dal 2007, nonostante le minacce agli scambi commerciali globali. Il mercato del lavoro ha raggiunto un livello di robustezza mai visto dal 1974 e i salari non aumentavano a questi ritmi da oltre 20 anni. L’aumento dell’aliquota Iva previsto per ottobre 2019 (dall’8% al 10%), una volta entrato in vigore, dovrebbe determinare un anticipo dei consumi prima di gravare sulla spesa delle famiglie. Tuttavia, prevediamo un impatto del 30% inferiore rispetto a quello dell’ultimo aumento Iva del 2014. Nonostante tutto, la crescita del Pil dovrebbe scendere ben al di sotto del potenziale tra la fi ne del 2019 e l’inizio del 2020. Ma non crediamo che si tratti di un rallentamento duraturo».

Cina. La Cina intanto, spiega Greenwood, «deve fronteggiare le difficoltà del deleveraging, cercando al contempo di mantenere la crescita mediante un allentamento intermittente della politica monetaria.

Interventi che sono considerati, nella migliore delle ipotesi, una modesta misura di contrasto alla priorità chiave di riduzione della leva fi nanziaria. Al tempo stesso, la crescita del Pil reale, già rallentata, è destinata a rallentare ulteriormente nel 2019. Sul fronte esterno, l’impatto dei dazi di Trump è stato fi nora margianale, dato che le società esportatrici si sono aff rettate a completare le spedizioni prima dell’imposizione di dazi più elevati a partire da gennaio. Nel 2019, ci aspettiamo un rallentamento delle esportazioni, con una crescita a una sola cifra delle esportazioni in dollari Usa». Quali sono allora, in questo scenario le sfi de che attendono l’asset allocation?

Multi Asset. Secondo James Bateman, chief investment officer per il comparto multi-asset di Fidelity, «i dieci anni del più lungo rally di crescita nella storia iniziano a farsi sentire insieme a segnali di incertezza, a cui fanno seguito ondate di volatilità sui mercati globali. Mentre le banche centrali si sono impegnate a tenere sotto stretto controllo eventuali segnali di infl azione dei salari, il mercato non sembra prestare particolare attenzione all’incremento dei prezzi. I “porti sicuri” rappresentati dalle obbligazioni Usa indicizzate all’infl azione risultano di conseguenza sempre più interessanti. Al contempo, pur restando ottimisti sull’andamento dei titoli azionari nel 2019, è d’obbligo muoversi con una certa prudenza. A livello tecnico, non abbiamo ancora ravvisato un’esuberanza irrazionale tale da indicare la fi ne del ciclo rialzista, un segnale particolarmente positivo per i titoli orientati al valore rispetto ai più “caldi” titoli orientati alla crescita. Nei periodi di volatilità propendiamo comunque per un approccio neutrale rispetto agli investimenti azionari, nella consapevolezza che variare le posizioni nei momenti di temporanea turbolenza del mercato non sia quasi mai una buona idea.

Nel complesso ci aspettiamo un contesto di mercato incerto, in cui ci orienteremo sugli investimenti alternativi quale fonte di rendimenti costanti e non correlati».

Il focus, per Amundi, è sull’allocazione dinamica del rischio e sulle protezioni. «Gli investitori», dice Blanqué, «dovranno gestire molteplici rischi. Uno di questi è rappresentato dagli errori politici delle banche centrali che potrebbero sottostimare gli eff etti negativi non voluti sui prezzi derivanti dalle tensioni commerciali. Il rallentamento generato da una stretta eccessiva potrebbe gravare in particolare sul settore societario fortemente indebitato, mentre un possibile ampliamento degli spread di credito potrebbe provocare la reazione negativa dei mercati azionari, rischi contro cui vale la pena proteggersi. Il deterioramento delle condizioni macroeconomiche, che potrebbe manifestarsi con maggiore evidenza nel secondo semestre del 2019 e nel 2020, richiederà invece una riduzione del rischio nell’allocazione di portafoglio».

Equity. Secondo le previsioni di Pictet, il mercato azionario globale è destinato ad appiattirsi. «Si prospetta una crescita degli utili societari globali poco brillante», sottolinea Paolini. «Prevediamo un aumento dattorno al 7% nel 2019, in ribasso dalla crescita del 2018 del 13%, in quanto un rallentamento della crescita economica e un’accelerazione dei salari graveranno sulle vendite e sui margini che, negli Stati Uniti, sono già a livelli record. I titoli Usa dovrebbero chiudere l’anno in terreno negativo. Non solo sono tra i più costosi al mondo, ma una possibile inversione nella fiducia delle aziende, dei consumatori e degli investitori statunitensi e il rischio di un restringimento monetario più forte confi gurano uno scenario complicato. Prevediamo che la crescita degli utili aziendali statunitensi sarà più che dimezzata rispetto al 23% del 2018, la fl essione maggiore tra le principali regioni, anche per via di un minore effetto dei tagli fi scali voluti da Trump. Ancora più importante, le aspettative degli utili aziendali per le società statunitensi saranno probabilmente riviste al ribasso per la prima volta in quattro anni dall’attuale livello del 16,5%, il livello massimo degli ultimi 20 anni».

Per questo, prosegue il capo strategist di Pictet, «gli investitori potrebbero avere ragione a voler diversifi care lontano dagli Stati Uniti, in altri mercati sviluppati, come quello del Regno Unito e della Svizzera, entrambi con una percentuale relativamente elevata di titoli difensivi nei loro indici di riferimento. Riteniamo che i settori difensivi come quello sanitario abbiano il potenziale per sovraperformare i titoli ciclici sensibili dal punto di vista economico, come i titoli dei beni di consumo voluttuari e It, le cui valutazioni insolitamente elevate li rendono vulnerabili a un rallentamento economico».

Se il Giappone potrebbe rappresentare un mercato interessante, per contro, Paolini vede «un potenziale di rialzo limitato per i titoli dell’Eurozona. Siamo cauti sulle prospettive economiche della regione, se non altro perché la crisi del debito italiana potrebbe andare crescendo nel prossimo anno, in un momento in cui l’economia della regione è già in fase di rallentamento. Detto ciò, gli investitori potrebbero trovare opportunità tattiche in settori quali quello fi nanziario e tra alcuni titoli ciclici selettivi, le cui valutazioni sono migliorate, come i titoli energetici. Nel mondo emergente, il nostro mercato preferito è la Cina, che offre il miglior valore tra i mercati omologhi, con un rapporto price/ earnings a 12 mesi di 10x». Amundi preferisce non indicare signifi cative chiamate sulla direzionalità dei mercati: «Preferiremmo concentrarci maggiormente», dice il group cio, «sulla selezione, fondata sulla sostenibilità in termini di crescita degli utili, struttura del debito e modelli di business.

La selezione sarà fondamentale per aff rontare la fase matura del ciclo nel mercato azionario. Le prospettive sugli utili dovrebbero restare favorevoli, con qualche decelerazione soprattutto negli Stati Uniti, dove la loro crescita dovrebbe iniziare a invertire la tendenza rispetto ai livelli straordinari raggiunti nel 2018, poiché l’aumento dei costi dei fattori produttivi inizia a produrre eff etti negativi. In uno scenario più equilibrato, gli investitori potrebbero esplorare opportunità più selettive nelle aree più convenienti del mercato, in particolare in Europa.

Se, come crediamo, la situazione in Italia si risolverà nel medio termine, il paese potrebbe rappresentare l’opportunità di riposizionare i portafogli nell’azionario europeo, a valutazioni interessanti, essendo già stata scontata la maggior parte delle cattive notizie. Nel mercato americano, gli investitori diventeranno verosimilmente più selettivi.

Noi, conclude Blanqué, «privilegiamo la rotazione degli stili, passando dal growth, le cui valutazioni sono care, a una combinazione di quality e value. La gestione del rischio diventa fondamentale per evitare concentrazioni a causa della forte incertezza».

Bond. Il reddito fisso, s econdo J P Morgan, deve far fronte a una serie di sfi de che gli investitori dovranno gestire con attenzione. «In questa fase del ciclo, in cui gli investitori dovrebbero pensare, e stanno pensando, a ridurre il grado di rischio dei portafogli », commenta Ward, «è naturale cercare la protezione del reddito fi sso. Ma in questo frangente, gli investitori devono prestare attenzione ai settori dell’universo obbligazionario cui rivolgono il loro interesse. La qualità dei benchmark investment grade è notevolmente peggiorata nell’ultimo decennio (il 49% del mercato investment grade Usa è ora costituito da obbligazioni BBB, rispetto al 33% del 2008). I fondamentali del mercato high yield sono oggi meno preoccupanti, ma col tempo i timori per la sostenibilità della ripresa e il potenziale di maggiori insolvenze potrebbero a loro volta gravare sul segmento. Sarà inoltre importante non sottovalutare l’infl uenza della stretta quantitativa sia sulla volatilità sia sul livello assoluto dei rendimenti obbligazionari a mano a mano che le banche centrali abbandoneranno il loro ruolo di acquirenti di ultima istanza».

Secondo Flavio Carpenzano, senior portfolio manager for fixed income di AllianceBernstein, invece «il 2019 potrebbe offrire buone opportunità per gli investitori che volgono il loro sguardo all’obbligazionario europeo: la combinazione tra una crescita positiva ma modesta e tassi di interesse bassi e stabili creerà nell’Eurozona un ambiente costruttivo per gli investitori nel reddito fi sso. Ci aspettiamo anche sia posto un limite al ricorso al mercato del fi nanziamento per le società europee, un fattore che aiuterà a limitare l’offerta attesa e a dare supporto ai prezzi dei bond. Nell’approccio al nuovo anno, il mercato del credito europeo si è riprezzato in maniera signifi cativa e ora off re spread più ampi e una maggiore qualità rispetto ai titoli equivalenti statunitensi. Ciò crea un “posto ideale” per il credito europeo, che non si trova in una fase non così tardiva del ciclo e con una minore prospettiva di insolvenze rispetto agli Usa. L’allargamento dei differenziali nei tassi di interessi di breve termine tra il biglietto verde e l’euro continuerà poi a rendere molto onerosi i costi di copertura degli investimenti in dollari per gli investitori europei. Tutti questi elementi spostano la bilancia a favore degli asset denominati in euro per gli investitori europei».

Di certo, però, aggiunge Carpenzano, «gli investitori o bbligazionari del Vecchio continente dovrebbero comunque guardare agli Stati Uniti e al resto del mondo per diversifi care il proprio portafoglio. La fonte di valore migliore probabilmente sono i titoli garantiti da ipoteca (Mortgage-Backed Securities). Mentre le valutazioni delle obbligazioni corporate Usa appaiono generalmente costose e la parte BBB del mercato potrebbe essere particolarmente vulnerabile a downgrade di larga scala».

A cura di Margherita Abbate Daga