In Europa gli asset “responsabili” hanno superato i 10mila miliardi; nel mondo sono arrivati a 23mila. E l’interesse degli investitori è in continua crescita. Il fenomeno non è una moda né una strategia di marketing, ma il traguardo finale di tutti i portafogli.

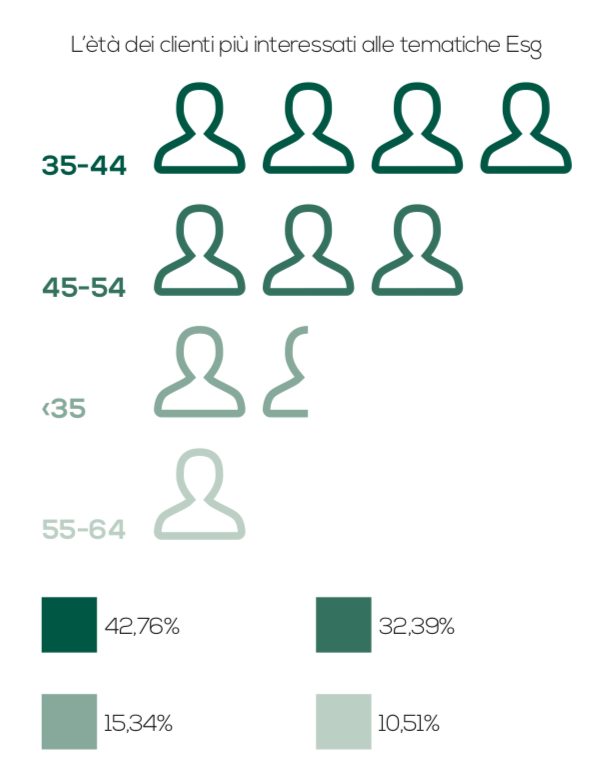

Sono smart. Sono di tendenza. Sono sexy. Piacciono ai millennial, che sono cresciuti a pane, tecnologia e sensibilità ambientale, e ora che hanno raggiunto l’età (e i portafogli) per investire, vogliono ridefinire le regole del gioco anche nella finanza. Piacciono a chi pensa che il global warming non sia né una bufala né un’ipotesi remota. Piacciono a chi odia le armi, le industrie che devastano l’ambiente, quelle che se ne fregano dei diritti dei lavoratori… Ma in fondo, se la promessa è quella di rendere il mondo un posto migliore, senza rimetterci un euro, anzi guadagnandoci, a chi non dovrebbero piacere?

Per capire se è una promessa che verrà mantenuta davvero, e comprendere meglio i connotati dell’irresistibile ascesa degli investimenti «responsabili» (un boom che ricorda quello degli Etf a partire dalla metà degli anni Duemila); Asset Management ha intervistato alcuni dei protagonisti più attivi sul fronte Esg.

LE DIMENSIONI DEL MERCATO

LE DIMENSIONI DEL MERCATO

Prima, però, qualche numero. Secondo l’ultimo report di Global sustainable investment alliance la massa di investimenti responsabili ha raggiunto il valore di 23mila miliardi di dollari (un quarto del totale degi aum globali), con l’Europa in testa, a 10,7 trilioni di dollari, seguita dgli Usa con 6,5 trilioni. E l’interesse è in continua crescita. Secondo la Global investment survey 2018 di Legg Mason, svolta in 17 paesi diversi, il 45% degli investitori dichiara, infatti, che nei prossimi cinque anni aumenterà la sua allocazione in investimenti Esg. Anche gli italiani si mostrano sensibili al tema: non solo il 46% prevede di investire di più in prodotti di investimento sostenibili nel prossimo quinquennio, ma già oggi quasi uno su due (47%) sceglie fondi e società tenendo conto di considerazioni ambientali, sociali e di governance. E addirittura il 93% ritiene che i fund manager dovrebbero monitorare attivamente le aziende in cui investono per assicurarsi che agiscano in maniera responsabile. Di più: l’85% degli investitori italiani ha dichiarato che, pur di investire in maniera coerente con i propri valori, sarebbe disposto anche a estendere il periodo di tempo necessario per raggiungere i propri obiettivi. Per quanto riguarda le preferenze degli investitori italiani, secondo la survey, vince nettamente la tutela dell’ambiente, citato come il fattore principale dal 34% degli intervistati. Al secondo posto il criterio governance, con il 25% dei voti, mentre il fattore sociale è considerato di primaria importanza solo dal 16% del campione. Infine, il 25% ritiene che tutti e tre i criteri Esg siano ugualmente importanti.

LE RAGIONI DEL SUCCESSO

«Quello a cui stiamo assistendo », dice Matthieu David, head of italian branch di Candriam, «è un cambiamento radicale della domanda, una tendenza molto forte supportata da diversi fattori, tra cui l’evoluzione del quadro regolamentare di riferimento, soprattutto a livello Ue». «L’interesse», conferma Paolo Proli, head of retail division and executive board member di Amundi, «non è mai stato così forte e unanime. Iniziative quali la conferenza sul clima di Parigi Cop 21, gli Obiettivi di sviluppo sostenibile delle Nazioni Unite (Sdg), il Piano d’azione della Commissione europea e altre iniziative simili testimoniano che tale consapevolezza coinvolge anche i governi e le loro politiche ». Secondo Maria Lombardo, head of responsible investment Emea di Invesco «il successo e l’attrattiva degli investimenti sostenibili riflette la crescente consapevolezza dell’importanza di questi valori e delle conseguenze delle scelte aziendali al riguardo. I fenomeni climatici straordinari, infatti, non avvengono più soltanto in aree remote o povere, ma sotto i nostri occhi; il fenomeno dell’ineguaglianza di genere è tutti i giorni nei nostri social media.

Questa consapevolezza colpisce le generazioni in modo diverso e per motivi diversi. Gli anziani, i millennial e le donne sono coloro con la più alta sensibilizzazione alla sostenibilità e propensione a questo tipo di investimenti. Degli insoliti sospetti che stanno cambiando il settore del risparmio». «Per noi la sostenibilità», dice Roberto Grossi, vicedirettore generale di Etica Sgr, «è una convinzione profonda, il nostro core business. Mentre molte società di gestione del risparmio si sono avvicinate a questo approccio solo negli ultimi anni, Etica ha creduto negli investimenti sostenibili e responsabili fin dalla nascita, avvenuta circa 20 anni fa. All’epoca era un fenomeno di nicchia, oggi osserviamo con soddisfazione il fatto che sia diventato mainstream e abbia guadagnato l’attenzione del pubblico». Antonio Cipriano, senior sales manager, Distribution Partners, Bnp Paribas Asset Management, nel successo degli investimenti Esg/Sri vede «la consapevolezza rispetto a un modo di investire in grado di conciliare utilità finanziaria ed extrafinanziaria. Si basano su trend di lungo termine, quali, demografia, cambiamento climatico, velocità di spostamento della ricchezza e cambiamento nelle abitudini di spesa e di alimentazione. La selezione Sri aggiunge un livello di filtro/risk management ulteriore che consente di evitare imprese con un rischio operativo elevato. E di rendere meglio soprattutto in fasi di mercato particolarmente volatili».

DALLA TEORIA ALLA PRATICA

Ma come avviene l’integrazione dell’analisi Esg nei vari prodotti d’investimento? NN Investment Partners, spiega il manging director Simona Merzagora, lo fa nella gestione di tutte le asset class. «Dal 2014 portiamo avanti una collaborazione con Ecce (European centre for corporate engagement), parte dell’Università di Maastricht, con l’obiettivo di approfondire come i fattori Esg interagiscano con quelli finanziari. Abbiamo utilizzato questi i dati per mettere a punto la nostra analisi del momentum Esg». Anche alla base della selezione dei titoli che fa Etica Sgr, «vi è una rigorosa metodologia di analisi Esg che determina quali titoli comporranno il portafoglio d’investimento dei fondi. In primo luogo», illustra Grossi. «Adottiamo un approccio di esclusione dei settori controversi o degli stati che non rispettano i diritti umani, in un secondo momento selezioniamo le società e gli stati più attenti alla sostenibilità e al benessere collettivo. Abbiamo inoltre sviluppato la metodologia proprietaria di Rischio Esg, una metrica che innova gli studi in materia, calcolando il rischio ex ante derivante da fattori ambientali, sociali e di governance per quantificare il potenziale impatto sui rendimenti dei titoli dei nostri fondi».

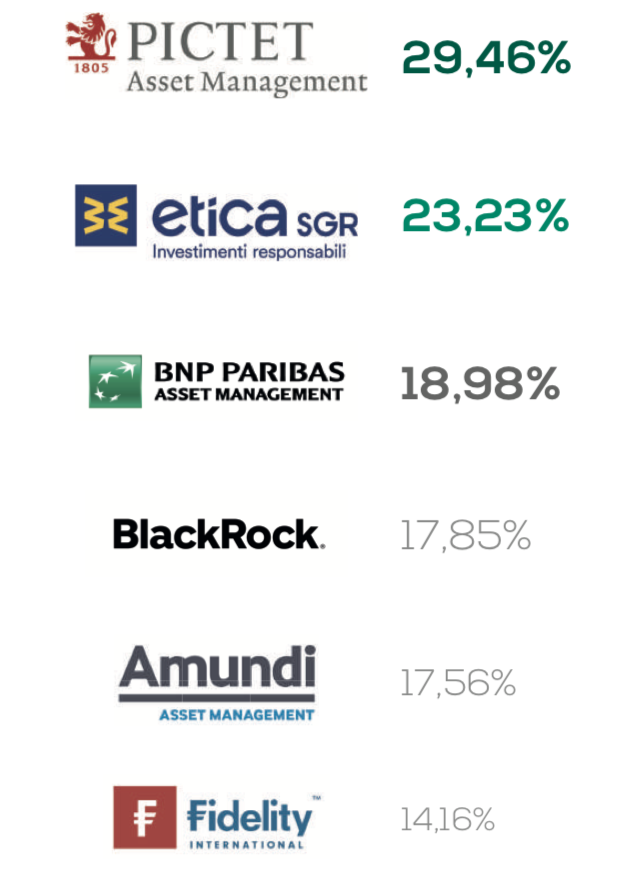

L’ultimo nato della gamma è Etica Impatto Clima. «Il fondo», dice il vicedirettore generale della Sgr, «abbraccia tutti gli aspetti Esg ma si focalizza in particolare sulla E di environomental, investendo in titoli emessi da aziende e stati che hanno scelto la sostenibilità ambientale per sviluppare il proprio business. Per esempio, esistono società, anche in Italia, che fino a 10 anni fa facevano produzione e raffinazione di petrolio e che oggi si sono convertite completamente alle energie rinnovabili. Questo è il tipo di business che cerchiamo, che vogliamo incoraggiare.». Pictet integra i fattori Esg in tutte le strategie long-only. «E puntiamo a fare lo stesso», spiega Paolo Paschetta, country head Italia, «per tutte le rimanenti strategie long-short e multi-asset. Siamo molto sistematici su questo: pensiamo che gli Esg ci consentano di avere una visione di rischio/ opportunità dell’investimento di più lungo termine che vada al di là della mera valutazione dei dati finanziari delle aziende, del profitto e delle perdite, e del bilancio. Tra tutte le nostre strategie, che comunque integrano i criteri di scelta Esg, sottolineo Pictet-Global Environmental Opportunities, un comparto azionario che investe principalmente in azioni globali di società che operano nella catena di valore dell’energia pulita, dell’acqua, dell’agricoltura, delle attività forestali. Non ha limiti territoriali e quindi i gestori del fondo possono selezionare i titoli su tutti i mercati, sia quelli dei paesi sviluppati sia degli emergenti».

L’ultimo nato della gamma è Etica Impatto Clima. «Il fondo», dice il vicedirettore generale della Sgr, «abbraccia tutti gli aspetti Esg ma si focalizza in particolare sulla E di environomental, investendo in titoli emessi da aziende e stati che hanno scelto la sostenibilità ambientale per sviluppare il proprio business. Per esempio, esistono società, anche in Italia, che fino a 10 anni fa facevano produzione e raffinazione di petrolio e che oggi si sono convertite completamente alle energie rinnovabili. Questo è il tipo di business che cerchiamo, che vogliamo incoraggiare.». Pictet integra i fattori Esg in tutte le strategie long-only. «E puntiamo a fare lo stesso», spiega Paolo Paschetta, country head Italia, «per tutte le rimanenti strategie long-short e multi-asset. Siamo molto sistematici su questo: pensiamo che gli Esg ci consentano di avere una visione di rischio/ opportunità dell’investimento di più lungo termine che vada al di là della mera valutazione dei dati finanziari delle aziende, del profitto e delle perdite, e del bilancio. Tra tutte le nostre strategie, che comunque integrano i criteri di scelta Esg, sottolineo Pictet-Global Environmental Opportunities, un comparto azionario che investe principalmente in azioni globali di società che operano nella catena di valore dell’energia pulita, dell’acqua, dell’agricoltura, delle attività forestali. Non ha limiti territoriali e quindi i gestori del fondo possono selezionare i titoli su tutti i mercati, sia quelli dei paesi sviluppati sia degli emergenti».

Candriam utilizza 14 analisti Esg: «Costituiscono la fonte primaria di informazioni», spiega David, «a cui ricorre il portfolio manager. Sono responsabili della costruzione dei modelli Esg specifici attraverso i quali analizziamo oltre 3mila aziende in tutto il mondo. Tutte le informazioni vengono inserite nel nostro database Esg che riunisce i dati provenienti da analisi interne ed esterne fornite da provider specializzati come Msci e Sustainalytics. Oltre al carbon footprint, abbiamo progettato 10 indicatori di impatto, che coprono le dimensioni E, S e G, per valutare il nostro contributo alle sfide globali della sostenibilità. Attualmente sono disponibili per cinque fondi Esg ma saranno presto disponibili per la nostra intera gamma di fondi Esg». Invesco ha da più di 30 anni una tradizione di investimento sostenibile, iniziata con un fondo immobiliare che escludeva investimenti in immobili legati ad attività militari. Poi, «dal 1990», ricorda Lombardo, «i fondi quantitativi Invesco Iqs e, dal 2003, i fondi in reddito fisso, hanno iniziato l’integrazione dei fattori Esg, dapprima solo in particolari strategie come best in class, screening positivi, negativi e a esclusione, di seguito a livello settoriale su tutti i portafogli. Oggi abbiamo una completa integrazione dei fattori Esg in fondi immobiliari, Iqs e a reddito fisso e sempre più fondi azionari, Index Etf e in soluzioni di investimento bespoke. Il nostro obiettivo», prosegue l’head of responsible investment Emea, «è di integrare i fattori Esg in tutti i nostri fondi a gestione attiva e in tutti i tipi di strumenti finanziari e di sviluppare più Etf tematici.

È un obiettivo ambizioso perché non si limita a formare un gruppo di analisti specialisti in Esg che individua fattori specifici, ma richiede a tutti i nostri analisti finanziari di acquisire le conoscenze necessarie per implementare i fattori Esg direttamente nella loro analisi fondamentale, e ai gestori di avere tutti gli strumenti e i modelli rischio/rendimento necessari per le loro decisioni di investimento e le conseguenti interazioni dirette con il management dell’azienda investita o dell’emittente». I fattori Esg, dice Dan Roarty, cio sustainable equities e portfolio manager delle strategie sustainable global thematic e sustainable Us thematic di AllianceBernstein, «non sono solo materiale sociale, ma anche finanziario. La loro integrazione è perciò sempre stata una parte sostanziale del nostro processo di investimento. Con l’avvicinamento dei gestori tradizionali a queste tematiche ci aspettiamo di vedere un aumento della quantità e qualità dei dati Esg forniti dalle società e da terze parti. Da un lato ciò richiederà un maggiore impegno nel distinguere i dati buoni da quelli cattivi, dall’altro offrirà agli investitori il potenziale per analisi societarie più solide e migliori ritorni ponderati per il rischio ». Tra gli approcci più diffusi e utilizzati da Amundi c’è la strategia best in class che, ricorda Proli, «consiste nel selezionare le aziende che meglio gestiscono il proprio profilo rischio/opportunità Esg per ciascun settore. Utilizzando i rating Esg il gestore può investire in tutti i settori, selezionando le società con i migliori punteggi.

A ottobre 2018 abbiamo presentato il nostro piano d’azione triennale per rafforzare l’investimento responsabile e stiamo investendo per rendere Amundi una società che applica i criteri Esg al 100% della propria attività di gestione». Anche Candriam punta a integrare sempre più criteri Esg nei processi di investimento dei prodotti tradizionali. Come succede, per esempio, spiega David, «per il fondo Candriam Sri Bond Global High Yield , che offre agli investitori un’esposizione al mercato delle obbligazioni societarie global high yield, per beneficiare dell’interessante rendimento del debito delle aziende con un elevato rischio creditizio. Il fondo, che tiene conto dei criteri Esg, investe prevalentemente in obbligazioni o in strumenti derivati emessi da società con rating superiore a B-/B3 da una delle tre principali agenzie di rating».

ESCLUSIONE ED ENGAGEMENT

L’obiettivo degli investimenti sostenibili, etici, responsabili, si può ottenere dunque escludendo dal portafoglio settori o aziende il cui business non è etico, responsabile né sostenibile, oppure attraverso l’attività di engagement. Ma qual è la strategia più efficace? Non ha dubbi Maria Lombardo: «Sicuramente l’engagement. L’approccio di Invesco è forward looking, è guardare lo sviluppo futuro e accompagnare l’azienda nelle proprie fasi di transizione. L’engagement permette proprio di individuare insieme quelle aree di debolezza o di opportunità e di focalizzare il management a trovare le migliori soluzioni in ottica Esg. Per questo è necessario avere un certo rigore sia a livello di gestione dei rapporti di engagement sia a livello di framework. Invesco ha un sistema tecnicamente avanzato nella gestione dei rapporti aziendali, nato dalla lunga tradizione nella raccolta di Proxy voting». Lo stesso approccio è adottato da NN Investment Partners: «Preferiamo coinvolgere le aziende piuttosto che escluderle», dice Merzagora. «Il dialogo costruttivo e costante sui problemi materiali ci permette di aiutare le società nelle quali investiamo ad adattare le proprie strategie aziendali e a migliorare la relativa performance Esg, pertanto adottiamo un approccio di disinvestimento guidato dall’engagement e limitiamo le aziende soltanto quando non possiamo incoraggiarle a cambiare la propria condotta o le proprie attività aziendali». Secondo AllianceBernstein, «i gestori attivi sono i meglio posizionati per stimolare il cambiamento, promuovere migliorie a livello di società e aumentare il potere di coloro che investono nel futuro. Troviamo che un dialogo costruttivo, aperto e non aggressivo con il management sia uno strumento importante per supportare il cambiamento delle società e aumentare i ritorni. Nel 2018 i nostri analisti hanno interagito con i vertici di 31 aziende presenti nella strategia Sustainable global thematic. I nostri sforzi in questo senso si concentrano su un range di criticità che spazia dalle strategie di business alla gestione dei capitali, fino all’Esg».

Pictet ritiene validi entrambi gli approcci. «Abbiamo adottato », spiega il country head per l’Italia, «una politica di gruppo su armi improprie come le mine antiuomo, le armi chimiche e batteriologiche, le armi nucleari; questo solo per quei paesi che non hanno sottoscritto i trattati internazionali di non proliferazione. Ci siamo fatti promotori, attraverso la Swiss Sustainable Finance, della richiesta ai provider degli indici di Borsa di togliere i titoli delle armi controverse dai loro panieri, insieme alle maggiori società di gestione di tutto il mondo. Noi stessi escludiamo globalmente circa 60 titoli in cui non investiamo né in fondi aperti né in conti segregati per clienti istituzionali. Questi sono esempi di esclusione di una specifica attività economica, ma il nostro focus è una vera e propria gestione attiva e l’integrazione sistematica dei criteri Esg nella costruzione di portafoglio e nella selezione degli investimenti. Attraverso strategie ambientali, strategie best in class e integrazione a livello di board per gli asset rimanenti ». Anche per Candriam, «entrambi gli approcci hanno un ruolo centrale. In alcuni casi, quando il modello di core business di un’azienda va contro i valori fondamentali degli investitori, li escludiamo. Quando è compatibile con i trend di sostenibilità globali, ma può migliorare in alcune aree, preferiamo rimanere investiti e avviare un dialogo con l’azienda. E ogni anno elaboriamo una relazione in cui sono delineate la nostra politica di voto per delega e le decisioni prese nel corso delle assemblee degli azionisti nonché un report con i dettagli sugli impegni presi con le aziende».

IMPATTO POSITIVO

I campi di applicazione degli Esg sono innumerevoli. E ogni asset manager ha la sua visione e differenti strategie. Il Cpr Invest Education di Amundi, per esempio, è un comparto lussemburghese che investe in azioni internazionali che fanno parte dell’ecosistema dell’istruzione. Perché, spiega Proli, «l’istruzione rappresenta una delle principali sfide che la nostra società dovrà affrontare per superare i principali cambiamenti tecnologici che stanno sconvolgendo il nostro mondo con la loro forza dirompente. Il fondo è gestito con un approccio sostenibile molto selettivo che esclude le aziende con le peggiori prassi Esg o che sono oggetto di controversie in base a specifici criteri ambientali, sociali e di governance». Candriam investe in «società che offrono prodotti e servizi rilevanti nel raggiungimento degli obiettivi di sviluppo sostenibile. Raggruppiamo queste società secondo tre temi: clima, salute e empowerment. Tra i problemi chiave rappresentati in queste categorie ci sono l’inclusione finanziaria, l’accesso alla sanità, l’uguaglianza di genere, l’efficienza energetica e l’acqua. Quest’ultima è particolarmente interessante in quanto rientra sia nella parte health sia in quella climatica e spazia su più aree geografiche. Nei mercati in via di sviluppo il problema è l’accesso alle fonti idriche, in quelli sviluppati è il deterioramento delle infrastrutture. Secondo la World Health Organization, 2,1 miliardi di persone non sono raggiunti da una fornitura di acqua potabile gestita in sicurezza. Noi investiamo», dice Roarty, «sia in fornitori di attrezzature come Xylem sia in utility come American Water Works e Beijing Ent Water. Vediamo nel problema idrico un trend di crescita secolare e ci aspettiamo che le utility a esso correlate risplendano in un contesto di correzione o recessione ». L’acqua è al centro dell’attenzione anche di Maria Lombardo: «Si consideri che il 70% del pianeta è fatto d’acqua. Quella salata degli oceani però è il 97,5%, un’ulteriore 1,75% è ghiaccio ai Poli e solo lo 0,75% è a nostra disposizione. Ma ancora non è finita, solo lo 0,3% di questa è a livello di superficie ed è la maggior parte dell’acqua che utilizziamo, per l’agricoltura, l’industria e l’uso domestico.

Le Nazioni Unite, nel loro ultimo rapporto (Water development report) notano che più di un quarto dell’umanità vive in aree del pianeta con severa scarsità di acqua. La Cina e l’India hanno il 36% della popolazione mondiale e solo l’11% di acqua. Per produrre 1 kg di cioccolato si usano 17mila litri di acqua, per 1 kg di pomodori se ne usano “solo” 600. Questo non significa che dobbiamo eliminare il cioccolato e riempire i frigoriferi di pomodori. Significa che l’investimento sostenibile deve essere finalizzato a un efficiente uso delle risorse scarse e a innovazioni tecnologiche e gestionali che consentono la salvaguardia delle stesse». Tra i prodotti più innovativi di Bnp Paribas AM c’è Parvest Climate Impact che, illustra Cipriano, «si propone di adattare e mitigare i processi industriali e produttivi rispetto al cambiamento climatico. Possiamo trovare all’interno del prodotto 50-70 titoli operativi su scala multisettoriale con un focus sulla capitalizzazione mid-small cap, riteniamo infatti che in tale ambito si concentrino le migliori imprese con capacità di performance premianti a medio-lungo termine. Il cambiamento climatico è un tema centrale sulle principali agende politiche e ha importanti implicazioni geopolitiche capaci di minare la stabilità sociale di molti paesi. Pensiamo ad esempio alla volatilità delle derrate alimentari: può certamente incidere in maniera importante su paesi che basano le proprie economie esclusivamente sull’esportazione di singoli beni primari quali mais, grano, caffè».

LE PERFORMANCE

La domanda che fa la differenza, però, quella che determinerà le sorti degli investimenti responsabili è: oltre a rendere il mondo un posto migliore, riescono a ottenere performance migliori o almeno uguali a quelle dei prodotti tradizionali? Il country head per l’Italia di Pictet Asset Management risponde citando uno studio della Harvard Business School, «da cui emerge che ogni dollaro investito in società altamente sostenibili nel 1993, nel 2010 valeva 22,6 dollari, contro i 15,4 dollari delle concorrenti meno attente ai criteri Esg. Qual è il punto importante che sottende questi risultati? Le società che rispettano i principi Esg riescono a ottenere rating creditizi più elevati rispetto alle società non attente a questi criteri e hanno quindi un costo del capitale più basso. Sono meno esposte ai rischi aziendali derivanti da problemi ambientali, ad esempio, o di cattiva governance. Il crollo dei titoli della società petrolifera Bp dopo il disastro Deepwater Horizon nel 2010 ci ricorda l’importanza di essere consapevoli di questi rischi, che possono evitare agli azionisti di una società pesanti perdite finanziarie che mettono in dubbio la validità dell’investimento». Anche da NN Investment Partners fanno notare che «le correlazioni fra una policy Esg solida e performance finanziarie sono documentate ampiamente. È quanto emerge anche dalla ricerca che abbiamo condotto con Ecce, che guarda oltre il punteggio aziendale Esg assoluto e si concentra sui cambiamenti graduali, ovvero sul momentum. Tali performance indicano una relazione nettamente positiva fra il momentum Esg e la performance legata all’investimento: da qui il nostro obiettivo di trovare i vincitori di domani, rispetto all’analisi delle storie di successo di oggi». «In passato ci si limitava a escludere certi settori che spesso erano quelli a più alto rendimento, come il tabacco o le aziende altamente inquinanti», aggiunge Lombardo. «Oggi, non solo c’è un miglioramento dell’alpha, ma si limitano anche i rischi di esposizione in attività controverse. Lo stesso concetto di alpha sta cambiando: non più una rincorsa alla performance, ma una consapevolezza all’esposizione Esg». Concorda Cipriano: «Gli investimenti Sri non solo riportano performance di lungo termine pari o superiori agli investimenti tradizionali, ma contribuiscono a mitigare la complessiva volatilità del portafoglio con un rischio relativamente più contenuto». Oltre ai risultati finanziari, però contano anche quelli sul clima, l’ambiente e la società. Per questo Etica ogni anno pubblica il Report di impatto, un documento, spiega Roberto Grossi, «che illustra i risultati degli investimenti azionari dei nostri fondi rispetto all’indice Msci World. Tra i risultati dell’ultimo report segnaliamo che le società in cui investono i fondi di Etica Sgr presentano emissioni medie inferiori del 70% rispetto al mercato di riferimento, il numero di società presenti nei portafogli dei fondi che hanno definito obiettivi di riduzione delle emissioni sono il 49% in più e hanno creato in media 1.689 posti di lavoro, sempre rispetto al mercato di riferimento. Per la prima volta abbiamo anche iniziato a misurare i risultati dell’attività di engagement: su oltre 270 richieste avanzate da Etica Sgr alle aziende, abbiamo registrato 118 risposte soddisfacenti. Sintomo di un dialogo che, oltre a essere costruttivo, funziona e porta risultati concreti».

GLI ULTIMI DUBBI

Insomma, i dati parlano chiaro: con gli Esg ci si guadagna, su tutti i fronti. Eppure molti investitori non sembrano ancora essersene del tutto convinti. «Le remore principali», secondo Cipriano, «vertono sulla performance prospettica dei prodotti Sri. L’investitore privato ritiene, sbagliando, che questa forma di investire restringa il set di opportunità a disposizione». «Le motivazioni», ipotizza invece Lombardo, «possono forse trovarsi in una certa inerzia, tipica probabilmente di certe categorie di investitori che non hanno interesse nell’impatto delle sfide ambientali e socio- demografiche in atto e soprattutto nel ruolo che da investitore possono esercitare sulle aziende. Ciò detto, resta comunque il fatto che i prodotti tradizionali dovranno adeguarsi, ed è proprio questa l’essenza dell’integrazione Esg». Per Proli la colpa è «di percezioni errate in passato. Alcuni investitori ritenevano che gli investimenti sostenibili fossero un mercato di nicchia e che i principali attori del settore finanziario non avessero ancora abbracciato pienamente questa strategia. Gli studi hanno tuttavia dimostrato che tale mercato ha registrato una crescita significativa negli ultimi anni. Altri investitori hanno anche sollevato l’idea che l’applicazione di fattori Esg riducesse le scelte di investimento, ma la realtà è che sono ampiamente diffusi». Un altro vincolo, secondo David, «è la complessità percepita. In questo caso, i gestori devono lavorare per semplificare i diversi approcci». Anche per Roarty «i problemi Esg sono poco compresi dagli investitori e il livello di disclosure è ancora basso. Con l’aumento dell’interesse da parte degli investitori, però, questo sta cambiando. Le società stanno lavorando per aumentare la trasparenza e allineare i propri interessi a quelli sociali e ambientali ». E gli Esg promettono di diventare il nuovo standard: una “certificazione” da ottenere per tutti gli strumenti d’investimento.

A cura di Paolo Tomasini