Il sell-off nelle valute dei mercati emergenti da metà aprile non è paragonabile al taper tantrum del 2013. Si è spinto troppo oltre?

Dal nostro punto di vista, il sell-off delle valute dei mercati emergenti da metà aprile non è paragonabile al taper tantrum del 2013, innescato da una classica crisi della bilancia dei pagamenti. Piuttosto, pensiamo che sia dovuto a quattro fattori globali e idiosincratici che influenzano le valute dei paesi con un deficit (CAD) e con un surplus (CAS) nelle partite correnti:

- Aumento dei tassi d’interesse globali / dollaro statunitense più forte (che interessano principalmente i CAD)

- Tensioni commerciali (che interessano principalmente CAS)

- Effetto contagio del Renminbi (RMB) (che interessa i CAD e gli esportatori di materie prime)

- Aumento del populismo (che interessa tutti)

La correzione nelle valute dei mercati emergenti è giustificata?

Osservazione 1 – Un ampio sell-off

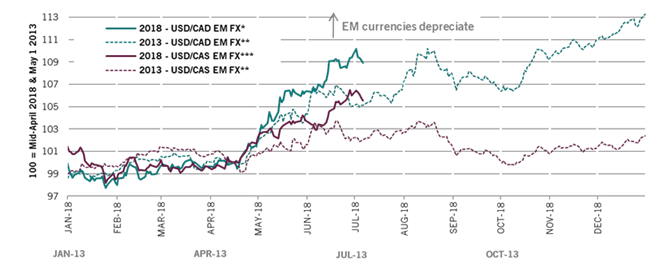

Le valute dei mercati emergenti hanno perso il 10 per cento quest’anno, rispetto al 4 per cento del 2013 (Fig.1). La principale differenza con il taper tantrum del 2013 è che il sell-off ha avuto un’ampia diffusione, colpendo sia i Paesi in deficit che i Paesi in surplus.

I Paesi con un avanzo nella bilancia commerciale non sono stati protetti dal sell-off, ma non si tratta comunque di un effetto contagio. Pensiamo che sia dovuto alle tensioni commerciali, all’esposizione alla Cina e al debole Renminbi.

FIG.1 – QUESTA VOLTA SIA I PAESI IN DEFICIT CHE IN SURPLUS SONO STATI COLPITI

USD vs. valute dei mercati emergenti CAD & CAS (2018 vs. 2013 taper tantrum)

Osservazione 2 – Le posizioni delle partite correnti sono molto più forti su tutti i fronti rispetto a 5 anni fa

A differenza del 2013, ci sono differenze significative tra Paesi. Mentre alcune valute dei mercati emergenti hanno sovraperformato la valuta più resiliente del G10, lo yen, le peggiori performance le hanno registrate le quattro principali valute dei Paesi in deficit, guidate dal peso argentino (Fig.2).

FIG.2 – NON TUTTE LE VALUTE DEI MERCATI EMERGENTI SI SONO SVALUTATE ALLO STESSO MODO

Variazione nelle valute dei mercati emergenti CAD & CAS (YTD)

Tuttavia, anche se i Paesi con maggiori deficit delle partite correnti (una proxy per maggiori esigenze di finanziamento esterno) hanno tipicamente valute più deboli, non tutti i Paesi CAD hanno visto le loro valute svalutarsi pesantemente questa volta. I peggiori sono stati l’Argentina e la Turchia, che mostrano una vera fragilità della bilancia dei pagamenti.

Un punto da notare è che i due Paesi costituiscono un’eccezione: i Paesi in deficit nelle partite correnti hanno drasticamente ridotto il loro fabbisogno di finanziamento esterno, e sembrano molto meglio posizionati per far fronte a tassi più elevati.

Osservazione 3 – Nessun effetto contagio da temere dalla Cina

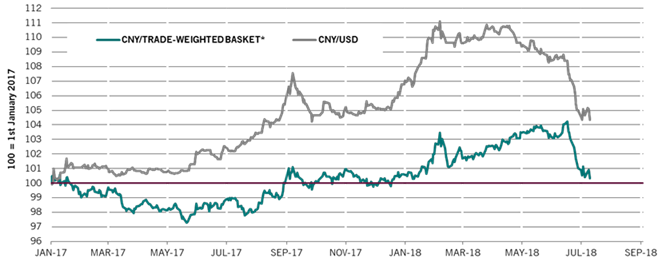

Riconducibile alle tensioni commerciali, la debolezza del renminbi (RMB) arriva dopo che le autorità cinesi hanno consentito alla valuta di apprezzarsi di circa il 4 per cento (Fig.3) rispetto al suo paniere di valute ponderato per i flussi commerciali. Riteniamo che si tratti di un gradito recupero nei confronti dei principali partner commerciali.

FIG.3 – RENMINBI – RITORNO AI LIVELLI DI GENNAIO 2018

Renminbi vs. paniere di valute ponderato per i flussi commerciali

Un fattore rassicurante è che i deflussi netti di capitali sono stati molto limitati da inizio anno grazie ai fondamentali in miglioramento della Cina. I controlli sul capitale in atto sono inoltre più rigorosi da gennaio 2017, in particolare sull’investimento estero diretto, e ciò ha ridotto il rischio di panico per fuga di capitali.

Per leggere il testo integrale dell’approfondimento: https://www.am.pictet/it/italy/articles/2018/aggiornamenti-fondi/07/monitor-dei-mercati-emergenti

A cura di Patrick Zweifel, Chief Economist di Pictet Asset Management