Amundi: la proliferazione delle criptovalute e la popolarità di questi asset tra gli investitori ci hanno spinto a interrogarci sulla loro natura, funzione, valutazione e sui loro potenziali sviluppi.

Le criptovalute si trovano al crocevia tra innovazione tecnologica, finanza e politica monetaria. Anche se una tale innovazione può essere prodromica a una forma più inclusiva di finanza, non può sfidare il monopolio delle banche centrali in termini di politica monetaria senza mettere a rischio l’intero sistema finanziario. Spetta ai regolatori definire un quadro regolamentare che consenta di trarre vantaggio dallo sviluppo di queste attività senza mettere a rischio la stabilità macro-finanziaria afferma Amundi. Negli ultimi anni, lo sviluppo delle criptovalute e di tutte le attività finanziarie digitali è stato oggetto di molte pubblicazioni, e l’interesse nei loro confronti non è quindi nuovo. Se è vero che le prime criptovalute sono state ideate dopo la Grande crisi finanziaria del 2008, è anche vero che il cataclisma scatenato dalla pandemia da Covid-19 ha messo loro le ali (il valore del bitcoin è aumentato di oltre sette volte in un anno).

Quest’evoluzione, quasi sicuramente di natura speculativa, suscita interrogativi sulla natura di queste attività, sulla loro funzione e sulla loro valutazione. Perché sono tutti impazziti per le criptovalute? Si tratta solo dell’ennesima forma di eccesso legata alla recente innovazione finanziaria, oppure ci troviamo di fronte a un nuovo paradigma della finanza decentralizzata e a un rivoluzionario cambio di passo nei sistemi di transazioni legato alla disruption tecnologica? Le criptovalute possono davvero “competere” con le valute ufficiali nelle loro funzioni tradizionali? E se sì, ciò può rappresentare un rischio per la stabilità finanziaria mondiale? Qui entrano in gioco molti temi diversi afferma Amundi: l’innovazione tecnologica dirompente e la ricerca di una finanza decentralizzata e inclusiva (resa possibile dalla tecnologia blockchain), la crescente digitalizzazione delle nostre economie (con un forte interesse per una valuta digitale) e anche la ricerca di nuovi porti sicuri in un contesto in cui il debito pubblico tende a essere sempre più monetizzato nelle principali economie avanzate, dove le aspettative d’inflazione stanno aumentando e dove sta prendendo sempre più piede la sfiducia nei confronti del sistema finanziario tradizionale.

Alla fine, nella valutazione delle criptovalute confluiscono tutte queste dimensioni senza che sia più possibile distinguere l’una dall’altra. Esiste già un’abbondante letteratura sulle criptovalute. Questo articolo non intende soffermarsi su tutti i dibattiti e le controversie in atto, spesso molto tecniche, ma spiegare agli investitori quali sono i fattori in gioco, nonché i vantaggi e gli svantaggi nel detenere queste attività in portafoglio. “A oggi, le criptovalute non possono essere considerate una forma di moneta perché non sono né una comprovata riserva di valore, né un’unità di conto riconosciuta, e tantomeno un mezzo di pagamento universale.” Una breve descrizione Un problema semantico. È bene sottolineare fin da subito che la terminologia utilizzata è fonte di confusione: il termine generico criptovaluta mantiene l’idea che si tratti di una forma di moneta, una caratteristica che i suoi promotori le vorrebbero di certo assegnare afferma Amundi.

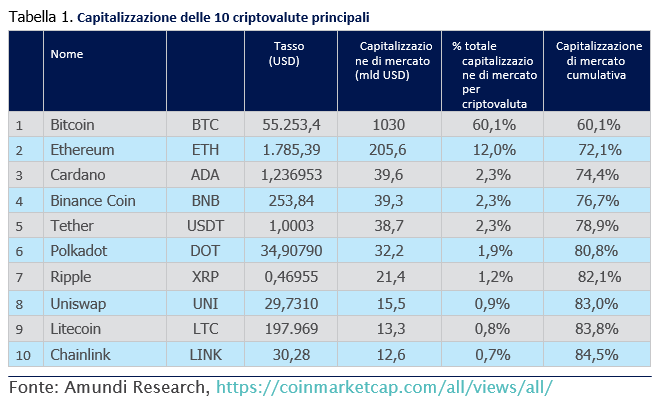

Tuttavia, le criptovalute non possiedono le tre qualità che caratterizzano la moneta sin dai tempi di Aristotele (ovvero unità di conto, riserva di valore e mezzo di scambio): infatti, fino a oggi, non sono né una comprovata riserva di valore, né un’unità di conto riconosciuta, e tantomeno un mezzo di pagamento universale. La loro volatilità è molto più alta di quella delle valute tradizionali afferma Amundi. La loro liquidità non è sempre assicurata e nemmeno la loro convertibilità (nessuna criptovaluta ha corso legale). In realtà, sarebbe più corretto parlare di cripto-attività. Inoltre, dietro la sigla ‘criptovaluta’ si nascondono realtà molto diverse. Se il bitcoin rappresenta all’incirca il 60% della capitalizzazione totale delle criptovalute (oltre 1.700 miliardi di USD nel marzo 2021), il restante 40% è costituito da un vastissimo numero di prodotti estremamente eterogenei.

Alcune di loro, dirette concorrenti del bitcoin, hanno, proprio come lui, una “vocazione ufficiale” a fungere da valute, pur svolgendo soprattutto il ruolo di riserva di valore: questo è il caso in particolare del Litecoin (la nona criptovaluta più grande in termini di capitalizzazione di mercato, pari a circa 13 miliardi di USD). Molte altre criptovalute sono paragonabili alle attività high tech e consentono l’attivazione di smart contract (esecuzione automatica nelle blockchain di accordi precedentemente formalizzati tra i membri di una rete). Le loro applicazioni sono molto diverse: il mercato in rapida evoluzione della “finanza decentralizzata” (dare e prendere in prestito criptovalute, generare derivati simili a quelli scambiati sui mercati tradizionali ecc.), videogiochi, scommesse online, nonché impieghi più in linea con l’economia reale come la certificazione delle catene di valore o il trading di energia verde. L’esponente più importante di questa categoria è l’Ethereum, la seconda criptovaluta più importante, con una capitalizzazione di mercato di 206 miliardi di USD. Infine, una terza categoria di criptovalute è quella delle “stablecoin”, attività digitali che mantengono un valore fisso rispetto alle valute tradizionali. Le stablecoin sono ampiamente utilizzate per transazioni su altre criptovalute o per i pagamenti internazionali.

La più grande di esse, Tether, ha una capitalizzazione di mercato di soli 39 miliardi di USD, ma è spesso al primo posto in termini di volumi giornalieri scambiati (davanti al bitcoin). Da un certo punto di vista, queste stablecoin sono i concorrenti più diretti delle valute ufficiali. La loro rapida crescita sta iniziando ad attirare l’attenzione verso i rischi che potrebbero comportare per il sistema finanziario, soprattutto se una di loro dovesse smettere all’improvviso di mantenere il suo valore fisso (si veda il riquadro 1).

■ Le stablecoin sono diverse da criptovalute come il bitcoin. Pur non rappresentando una novità (quelle attualmente più scambiate risalgono al 2014), alcune recenti iniziative hanno cercato di scardinare il paradigma. In particolare, l’annuncio di Facebook nel giugno 2019 riguardo alla possibile introduzione di una stablecoin, Libra (ribattezzata Diem nel gennaio 2021), ha suscitato una reazione coordinata da parte dei G7. Da allora, anche i G20 e il Financial Stability Board hanno cercato di capire come gestire i rischi potenziali e sfruttare al meglio il potenziale dell’innovazione tecnologica.

■ Le stablecoin sono unità di valore digitali che differiscono dalle forme esistenti di moneta (depositi bancari, e-money ecc.) e che fanno affidamento su una serie di strumenti di stabilizzazione per minimizzare le oscillazioni di prezzo nei confronti di una valuta o di un paniere di valute afferma Amundi.

■ Per mantenere un prezzo stabile, alcune stablecoin si impegnano a mantenere dei fondi e/o altre attività (“collaterale”) nei confronti delle quali esse possono essere riscattate o scambiate. Gli accordi sulle stablecoin hanno molteplici funzioni, dalla stabilizzazione del valore delle medesime al trasferimento del valore e all’interazione con gli utenti.

■ In quanto cripto-attività, le stablecoin non pongono problemi per il settore finanziario e/o per le missioni delle banche centrali.

■ Tuttavia, il loro sviluppo come mezzo di pagamento o riserva di valore può rappresentare un rischio per la stabilità finanziaria. Lo sviluppo delle stablecoin può aumentare la domanda di attività sicure e potrebbe avere un effetto negativo sulla formazione dei prezzi, sulla valutazione del collaterale, sul funzionamento dei mercati monetari, e quindi incidere sulla politica monetaria. Anche la capacità di intermediazione delle banche potrebbe essere messa in crisi.

■ In queste condizioni, i regolatori non rimarranno con le mani in mano. Potrebbero per esempio richiedere alle banche di dotarsi di un quadro regolatorio adeguato alla gestione del rischio così da saper affrontare i rischi derivanti dalla loro potenziale adesione a schemi di pagamento con le stablecoin.

■ Così come le altre criptovalute, le stablecoin comportano una serie di sfide legali, normative e di vigilanza: sicurezza legale, riciclaggio del denaro, finanziamento del terrorismo (e altre forme di finanziamento illecito) e cybersicurezza.

■ Inoltre, le stablecoin che assumono una dimensione globale possono rappresentare delle sfide e dei rischi per la politica monetaria, la stabilità finanziaria e il sistema monetario internazionale (sostituzione delle valute esistenti).

■ I Paesi dei G7 ritengono che non vada implementato alcun progetto stablecoin globale (come Libra) fin quando non saranno affrontati in modo adeguato i problemi legati alle sfide e ai rischi legali, normativi e di vigilanza. Si tratta di rischi sistemici soprattutto nei Paesi con sistemi finanziari e di pagamento sottosviluppati. Una base di investitori sempre più differenziata La domanda non giunge più solamente dalla clientela retail. Il numero di società, investitori istituzionali e fondi d’investimento interessati soprattutto, ma non solo, al bitcoin, è in continua espansione. La decisione più emblematica è stata quella di Tesla di acquistare, a inizio febbraio, bitcoin per 1,5 miliardi di dollari afferma Amundi. Le piattaforme di pagamenti (Paypal) accettano ora i bitcoin come forma di pagamento. Visti questi sviluppi, sono ovviamente sorte delle aspettative riguardo a un forte aumento della domanda. Le società, soprattutto nel settore tecnologico, guardano alle criptovalute come a un’opportunità per rafforzare la loro posizione e si preparano ad accettare nuovi metodi digitali di pagamento. Si stima che le società S&P dispongano di mille miliardi di dollari di liquidità (tra cui oltre 200 miliardi di USD nel solo settore tech). Appare evidente, quindi, che la domanda di questi attori supporterà le valutazioni delle criptovalute. Ma fino a che punto? Il bitcoin non ha un rendimento intrinseco, e non esiste una protezione naturale contro le perdite di capitale. Da qui sorge spontanea una domanda riguardo al suo valore equo.

“Le criptovalute non hanno un’attività sottostante economica reale e quindi non esiste un modello di valutazione.” Un’attività senza valore intrinseco? Le criptovalute non presentano le caratteristiche tipiche delle attività. A differenza degli altri asset (azioni, obbligazioni, valute, settore immobiliare, materie prime), le criptovalute non hanno un’attività sottostante economica reale. Di conseguenza, non esiste un modello di valutazione. Molto spesso, la domanda e l’offerta non dipendono dai volumi scambiati di beni e servizi. Da un lato l’offerta è limitata (e non controllata da un’autorità centrale), e dall’altra gli elementi determinanti della domanda possono variare nel corso del tempo e tra gli acquirenti. Nella migliore delle ipotesi riusciamo a individuare i motivi per detenere queste attività in portafoglio, ma non riusciamo a stilare una classifica. Non è quindi possibile stimare la domanda potenziale di queste “attività”, a meno che non vengano fatte delle ipotesi riguardo al ruolo preciso che svolgeranno in futuro. È molto probabile che la domanda risentirà negativamente del livello di regolamentazione alla quale saranno sottoposte le criptovalute.

Se il prezzo di equilibrio non è determinato, è impossibile ancorare le aspettative ex ante degli investitori a qualsivoglia metrica. La regolamentazione è un fattore di rischio esogeno per l’acquirente. Di recente, la previsione di un ulteriore rialzo delle criptovalute (alimentate da nuove categorie di investitori) sembra essere stata la principale motivazione all’acquisto di bitcoin. Se così fosse, il bitcoin sarebbe l’archetipo di una “bolla razionale”. Ciò detto, questa dimensione speculativa non esclude l’ipotesi che l’aspettativa di un rialzo sia fondata. Né “moneta reale” né “vere attività”. Allora cosa sono? Un porto sicuro? Le criptovalute sono sorte all’indomani della Grande crisi finanziaria perché le banche centrali hanno fatto ricorso a politiche di allentamento quantitativo (QE). Sono al di fuori del controllo delle banche centrali e quindi piacciono a quegli investitori che sono preoccupati delle conseguenze inflazionistiche a lungo termine delle politiche di QE e del crescente indebitamento. La sfiducia nei confronti delle istituzioni centralizzate è un potente motore di sviluppo. Le criptovalute possono competere con l’oro in alcune delle sue funzioni.

Da questo punto di vista, la diversificazione delle attività detenute in oro potrebbe conferire alle criptovalute un potenziale rialzista molto significativo. Per quanto riguarda il bitcoin, alcuni stimano che il suo prezzo potrebbe raddoppiare o addirittura triplicare rispetto ai livelli attuali (fino a salire a un prezzo target tra i 100.000 e i 150.000 USD). Per gli investitori, l’oro rappresenta una copertura nei confronti del rischio estremo e dell’inflazione. Vista la sua bassa correlazione con le altre classi di attività, mantenere una quota dei propri investimenti in oro è un’opzione utilizzata di solito per diversificare il portafoglio (tale quota si stima oscilli tra il 5% e il 15%). L’oro ha queste proprietà per via del suo status simbolico acquisito nel corso dei secoli e legato alla sua rarità. Inoltre, nel Ventesimo secolo il metallo giallo ha svolto anche un ruolo chiave nel sistema monetario internazionale afferma Amundi, al punto da essere ancora detenuto nei caveau delle banche centrali.

Le criptovalute afferma Amundi, per contro, non hanno ancora dato prova del loro valore. Sono salite durante la crisi economica del Covid-19, ma non hanno ancora dovuto misurarsi con un episodio di stress finanziario. La loro correlazione con le altre asset class non è ancora nota. Assegnare loro ex ante lo stesso status dell’oro quando si stima il loro potenziale di rialzo è perlomeno discutibile. Tuttavia, non si può escludere che le criptovalute finiranno un giorno con lo svolgere il ruolo di “oro digitale”, soprattutto per le generazioni più giovani. Le criptovalute sono più divisibili, e la loro conservazione non è più rischiosa. La loro volatilità non rappresenta necessariamente un ostacolo perché l’oro è più volatile della maggior parte delle altre valute. Ma questo riferimento all’oro digitale è, nella migliore delle ipotesi, una congettura che deve essere verificata e, nell’ipotesi peggiore, un’illusione. Un veicolo per la finanza decentralizzata? È innegabile che la tecnologia blockchain rappresenti un’importante innovazione tecnologica che sta trasformando l’offerta dei servizi e dei prodotti finanziari afferma Amundi.

I cripto-asset erano stati ideati originariamente per ridurre i costi delle transazioni e per espandere l’accesso ai servizi finanziari. La Banca dei Regolamenti Internazionali (BRI) stima che 1,7 miliardi di persone al mondo non hanno accesso a servizi bancari o finanziari. Un sistema di criptovalute completamente decentralizzato e disintermediato potrebbe consentire lo sviluppo di sistemi di pagamenti afferma Amundi mondiali più rapidi, più economici e più inclusivi rispetto agli attuali sistemi di pagamento afferma Amundi. I vantaggi propagandati dai sostenitori delle criptovalute sono di vario tipo: facilitare le transazioni e il trasferimento di beni da parte di una rete decentralizzata e sicura, garantendo la riservatezza delle operazioni; ridurre i costi di transazione/trasferimento rispetto al sistema finanziario tradizionale; consentire il libero accesso a chiunque possa collegarsi a Internet; limitare la conoscenza di una transazione (o trasferimento) alle parti coinvolte, dare al proprietario la piena proprietà dei beni, garantita da un sistema di chiavi a prova di manomissione di cui lui è l’unico titolare, e infine una sicurezza basata su un sistema di crittografia inviolabile. 2 . 2 Perlomeno allo stato attuale della conoscenza informatica. Il computer quantistico potrebbe cambiare la situazione.

“Lo sfruttamento delle criptovalute afferma Amundi implica un dispendio energetico molto elevato. Si stima che il bitcoin mining consumi più elettricità dell’intera economia belga.” La natura degli svantaggi può essere capita meglio una volta definiti i vantaggi:

■ per le autorità, la mancanza di regolamentazione e l’anonimato facilitano il cybercrimine in tutte le sue forme (mercato nero, riciclaggio del denaro sporco ed evasione fiscale);

■ per gli utenti, la decentralizzazione comporta nuovi rischi: perdita di dati, inaccessibilità dei dati se un server è fisicamente danneggiato, essere soggetti a cyber-attacchi o l’essere scollegati da Internet (un rischio nei Paesi non democratici o nei Paesi in guerra), la non convertibilità (assenza di un tasso di cambio uguale), irreversibilità delle transazioni4, volatilità. Per non parlare del rischio di attacchi hacker.

Inoltre, l’impatto ambientale è molto negativo. Lo sfruttamento delle criptovalute è a elevato dispendio energetico. Si stima che il bitcoin mining comporti un consumo di elettricità superiore a quello dell’intera economia belga. La soluzione di utilizzare fonti energetiche a basso contenuto di carbonio, che viene proposta ogni tanto, è ben lungi dall’essere operativa afferma Amundi. Tuttavia, in futuro potrebbero essere messi a punto dei protocolli con un consumo energetico inferiore. Il principale ostacolo per le autorità è tuttavia il rischio dell’instabilità finanziaria. La proliferazione delle criptovalute ricorda in effetti l’esperienza del “free banking” negli Stati Uniti nel Diciannovesimo secolo: le crisi bancarie e finanziarie furono frequenti fin quando non fu fondata la Federal Reserve nel 1913 (si veda il riquadro 2). Riquadro 2: la proliferazione delle criptovalute ci ricorda la concorrenza tra le valute private negli Stati Uniti nell’Ottocento

■ La proliferazione delle criptovalute ci ricorda l’esperimento di free banking negli USA (1837-1862). In quel periodo alle banche fu permesso di emettere delle loro valute, tutte chiamate “dollari”, a volte (ma non sempre) con una controparte in oro o in argento. La coesistenza di numerose valute fu fonte di una grande instabilità finanziaria.

■ Nel 1837 c’erano 712 banche. Molte di esse ebbero breve durata. Circa la metà fallì e il 30% di esse chiuse i battenti perché non era in grado di riscattare le loro banconote. La conversione delle valute non era garantita, e ciò rese difficili le transizioni. Le casse di compensazione furono create per porre rimedio a questo problema.

■ Il National Banking Act del 1863 pose fine al periodo di free banking, ma non all’instabilità finanziaria. Fu creato un sistema di banche nazionali più regolamentate. Gran parte delle banche statali furono convertite in banche nazionali (nel 1865 ce n’erano oltre 1.500!). Per finanziare i costi della guerra civile, tutte le banche nazionali furono costrette a detenere dei buoni del Tesoro come controparte della valuta emessa. Alle banche fu chiesto di accettare le reciproche valute al valore nominale, eliminando così il rischio di perdite in caso di fallimento di un istituto bancario.

■ Il sostegno al debito federale risolse il problema della convertibilità, ma non quello della liquidità. L’assenza di un prestatore di ultima istanza portò a ricorrenti crisi di liquidità e bank run (corse agli sportelli), la più grave delle quali fu il panico finanziario del 1907. Il sistema si stabilizzò solo con la creazione della Federal Reserve nel 1913 Conclusioni: separare il grano dalla paglia La promozione di sistemi di pagamento più rapidi, più affidabili e più economici, sia a livello nazionale, sia tra le nazioni, è un obiettivo che accomuna gran parte dei governi e delle banche centrali. È innegabile che la tecnologia blockchain offra l’opportunità di migliorare l’inclusione finanziaria. Se da un lato le criptovalute hanno il potere di cambiare per il meglio la finanza globale, dall’altro il loro impiego come mezzo di pagamento è potenzialmente destabilizzante e potrebbe comportare un rischio sistemico:

■ perché probabilmente metteranno in discussione il monopolio delle banche centrali riguardo alla produzione di moneta e alla politica monetaria sul medio-lungo termine;

■ e perché ci sono ancora dei dubbi riguardo alla resilienza operativa dei sistemi decentralizzati. L’anonimato totale e l’immunità legale sembrano essere aspetti centrali nello sviluppo di queste attività, perlomeno all’inizio. I regolatori dei Paesi del G7 sono pertanto determinati a disciplinare l’ecosistema delle criptovalute. Con quale impatto? È probabile che tale regolamentazione porti inizialmente a un adeguamento, probabilmente brutale, dei prezzi (gli acquirenti non sembrano scontare alcun rischio regolatorio)5. Una volta chiarito però il contesto normativo e affrontati i rischi principali, le criptovalute probabilmente rifioriranno afferma Amundi, e questa volta la loro espansione sarà dettata dall’esigenza di disporre di un’economia e di un sistema finanziario più inclusivi. In un tale contesto crediamo che le società, gli investitori istituzionali e i fondi di investimento saranno interessati a disporre di un maggior numero di attività digitali.

La sfida con la quale dovranno misurarsi i regolatori e le banche centrali nel Ventunesimo secolo sarà quella di sfruttare i vantaggi dell’innovazione controllando al contempo i suoi eccessi. Solo quando il contesto regolatorio si sarà stabilizzato e il rapporto con le valute digitali si sarà chiarito, i gestori patrimoniali potranno raccomandare le attività digitali come veicoli d’investimenti sicuri. In conclusione, gli investimenti nelle criptovalute possono essere promettenti afferma Amundi, ma rimangono ancora speculativi in natura.