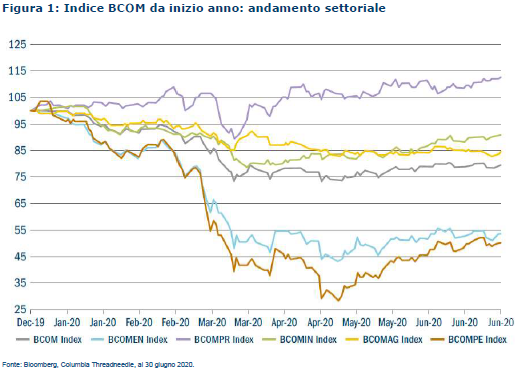

Come tutte le classi di attivi, le materie prime sono state gravemente penalizzate dalla pandemia di Covid-19. È giunto il momento di fare un bilancio

Le materie prime costituiscono un universo estremamente variegato, che va dal greggio ai metalli preziosi. Con la ricostruzione delle economie, la domanda e l’offerta avranno un andamento molto diverso da un settore all’altro.  Vi sono chiare opportunità per gli investitori attivi con un approccio selettivo, in grado di valutare attentamente le aree i cui i mercati potrebbero sottovalutare o sopravvalutare determinati attivi.

Vi sono chiare opportunità per gli investitori attivi con un approccio selettivo, in grado di valutare attentamente le aree i cui i mercati potrebbero sottovalutare o sopravvalutare determinati attivi.

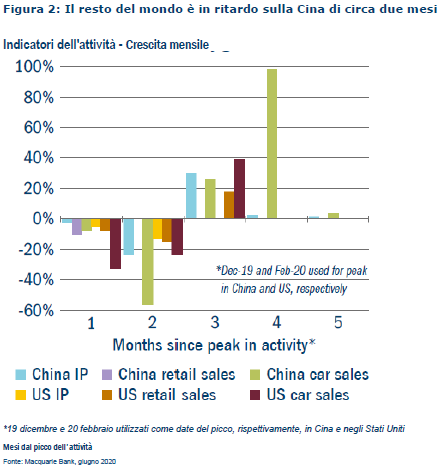

Mentre gli effetti della pandemia si propagano in tutto il mondo, anche le prospettive economiche varieranno da paese e paese. La Cina potrebbe fornire qualche indizio su ciò che ci aspetta. Il colosso asiatico è stato il primo paese ad essere colpito dal virus e anche il primo ad imporre un rigoroso lockdown, ed è in anticipo di circa due mesi nella ripresa rispetto a molti paesi sviluppati.

Il governo cinese ha assunto rapidamente importanti provvedimenti per stimolare l’economia. Le autorità si sono focalizzate sugli specifici settori in cui queste misure avranno il maggiore impatto. Molti altri paesi hanno adottato un approccio simile. Nonostante la volatilità dei dati macroeconomici provenienti dalla Cina, il governo è stato in grado di dare impulso all’economia nei settori ad alta intensità di materie prime, il che è incoraggiante per noi investitori.

Il governo cinese ha assunto rapidamente importanti provvedimenti per stimolare l’economia. Le autorità si sono focalizzate sugli specifici settori in cui queste misure avranno il maggiore impatto. Molti altri paesi hanno adottato un approccio simile. Nonostante la volatilità dei dati macroeconomici provenienti dalla Cina, il governo è stato in grado di dare impulso all’economia nei settori ad alta intensità di materie prime, il che è incoraggiante per noi investitori.

Un lento ritorno alla normalità

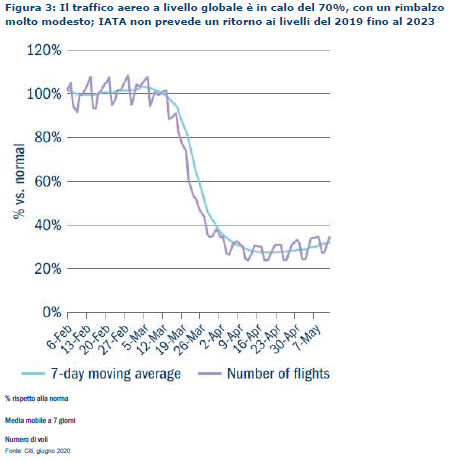

La pandemia ha colpito con particolare durezza i produttori di petrolio. Con l’interruzione dei viaggi e gli inviti a non uscire dalla propria abitazione, la domanda di benzina è diminuita bruscamente. Il 20 aprile 2020 le quotazioni petrolifere negli Stati Uniti sono scese in territorio negativo per la prima volta nella storia. Quel giorno ha dato il via a un taglio dei prezzi e della produzione di greggio per il mese di maggio.

In seguito all’allentamento delle misure di contenimento, lo spettro delle quotazioni negative si è dissolto. Con la ripresa del traffico in molte regioni, la domanda è aumentata. Il consumo di benzina negli Stati Uniti è inferiore di appena il 10% circa rispetto alla norma. I produttori di petrolio sono più fiduciosi e la produzione è in aumento.

In seguito all’allentamento delle misure di contenimento, lo spettro delle quotazioni negative si è dissolto. Con la ripresa del traffico in molte regioni, la domanda è aumentata. Il consumo di benzina negli Stati Uniti è inferiore di appena il 10% circa rispetto alla norma. I produttori di petrolio sono più fiduciosi e la produzione è in aumento.

La normalizzazione del mercato petrolifero è iniziata, ma riteniamo che questo processo richiederà alcuni anni. Il traffico aereo a livello globale è ancora in calo di circa il 70% e l’International Air Transport Association (IATA) non prevede un ritorno ai livelli del 2019 fino al 2023.

Inoltre, nella prima metà dell’anno la Cina ha accumulato notevoli scorte di greggio, approfittando del livello interessante dei prezzi. Di conseguenza, la domanda cinese di petrolio nel secondo semestre 2020 potrebbe dimostrarsi relativamente bassa. In effetti, ciò potrebbe creare un problema a lungo termine: dopo la crisi finanziaria del 2008, l’eccesso di offerta di greggio e di prodotti petroliferi ha richiesto anni per essere riassorbito.

Opportunità selettive nell’agricoltura

Nel periodo di massimo rigore dei lockdown, nei mesi di marzo e aprile 2020, temevamo che la chiusura delle frontiere potesse avere conseguenze drammatiche per i principali mercati agricoli. Tuttavia, negli ultimi mesi la domanda si è rafforzata, creando opportunità per gli investitori selettivi. Ad esempio, gli allevatori cinesi di maiali stanno ricostituendo le proprie mandrie dopo l’epidemia di influenza suina del 2019. Adesso devono acquistare dai fornitori statunitensi i fagioli di soia necessari per mettere gli animali all’ingrasso, il che ci rende ottimisti sui prezzi di questi legumi. Al contrario, non condividiamo l’entusiasmo degli investitori per il granturco, poiché il raccolto di quest’anno negli Stati Uniti potrebbe essere influenzato dal maltempo.

Alla ricerca di sicurezza

Alla ricerca di sicurezza

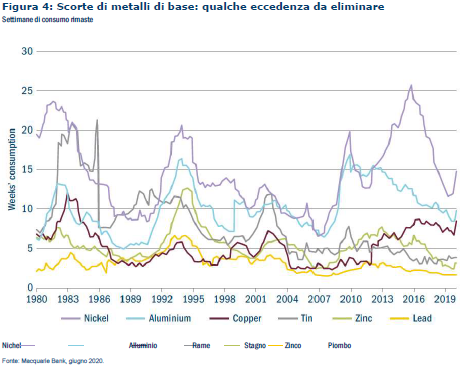

Mentre altre materie prime hanno stentato, l’oro si è avvicinato ai massimi storici poiché gli investitori hanno privilegiato i beni rifugio, temendo non da ultimo i possibili effetti inflazionistici delle misure di stimolo varate dai governi. Considerando la seconda metà del 2020, riteniamo che il metallo giallo continui a offrire un certo potenziale come bene rifugio. I metalli di base offrono un quadro più contrastato. La domanda di alcuni, come il rame e il piombo, è in aumento presso le imprese industriali che emergono dalla pandemia. Tuttavia, si registra un’eccedenza di alluminio, perché durante il lockdown i produttori hanno fatto il possibile per tenere aperti gli impianti; una volta che un impianto si spegne, infatti, ci vuole molto tempo per riavviarlo.

Diminuzione della domanda di abbigliamento

Infine, anche le cosiddette soft commodity offrono agli investitori un quadro eterogeneo. Con l’aumento del lavoro in remoto, prevediamo un calo della domanda di abbigliamento. Di conseguenza, abbiamo una posizione di sottopeso sul cotone. Dopo il calo della produzione di carne durante il lockdown, puntiamo a trarre vantaggio dalla normalizzazione in atto delle condizioni di mercato.

In prospettiva

La pandemia ha provocato un calo talmente pronunciato dell’attività economica che la domanda di materie prime come il petrolio potrebbe richiedere alcuni anni per tornare alla normalità. Tuttavia, siamo ottimisti riguardo alla gamma di opportunità disponibili per noi investitori. I mercati delle materie prime saranno sostenuti dai livelli senza precedenti di stimolo fiscale e dall’inizio della ripresa economica, di cui beneficeranno soprattutto i metalli industriali. Lo stimolo fiscale darà supporto anche ai metalli preziosi, in particolare l’oro, spingendo gli investitori verso i beni rifugio.

Il mercato delle materie prime ha già messo a segno un rimbalzo, che è destinato a proseguire con la ripresa delle economie. Ciò depone a favore dell’andamento della classe di attivi per il resto dell’anno e per il 2021.

Commento a cura di Nicolas Robin, Gestore di portafoglio, Columbia Threadneedle Investments