J.P. Morgan Asset Management: Banche Centrali restrittive e non impatti sulle valute Con l’inflazione tuttora al centro dell’attenzione degli operatori.

Esaminiamo gli interventi delle Banche Centrali attraverso le lenti dei mercati dei cambi. Fondamentali L’inflazione è salita in molte economie sviluppate e, come discusso nelle precedenti edizioni di questo Bollettino, il dibattito sulla natura transitoria dell’inflazione e i suoi effetti sulla crescita economica continua a essere vivace. Negli Stati Uniti, nel Regno Unito e nell’Eurozona i prezzi dei prodotti inclusi negli Indici dei responsabili degli acquisti (PMI) crescono indiscriminatamente, mentre permangono le difficoltà per le catene di fornitura, dove i tempi di consegna dei fornitori si allungano. Analogamente, a settembre l’Indice dei prezzi al consumo armonizzato (IPCA) dell’Eurozona ha mostrato che diversi indicatori di inflazione si muovono al rialzo, dinamica suffragata anche da numerose indagini. Tuttavia, la reazione delle Banche Centrali di fronte a dati del genere è stata disomogenea. Nell’ultimo anno, le Banche Centrali si sono divise in due gruppi: quelle che sposano un orientamento restrittivo (“hicker”) e quelle che sono restie a innalzare i tassi (“non-hicker”).

La Banca Centrale Europea (BCE) è tra le seconde vista la rilevanza degli obiettivi di inflazione mancati in precedenza. Tuttavia, in presenza del livello di inflazione più alto dalla crisi finanziaria del 2008, gli investitori mettono in discussione la capacità della BCE di frenare le attese dei mercati che propendono per un orientamento monetario restrittivo. Ad esempio, come reazione alla riunione tenuta a inizio settimana dalla Reserve Bank of Australia (RBA), il mercato continua a scontare un innalzamento dei tassi malgrado gli interventi espansivi attuati dalla Banca Centrale. Di contro, la Federal Reserve (Fed) ha mostrato una maggiore disponibilità a innalzare il costo del denaro e ha ancora margini per inasprire ulteriormente la politica monetaria visto che i rialzi dei tassi scontati dai mercati in paesi quali Regno Unito, Canada e Australia sono comparativamente maggiori. È opinione diffusa che le valute di Paesi che hanno tassi ufficiali in salita sovraperformano quelle dei Paesi dove i tassi sono più bassi. Tuttavia, prima di trarre questa conclusione, vale la pena considerare nello specifico perché i tassi ufficiali variano.

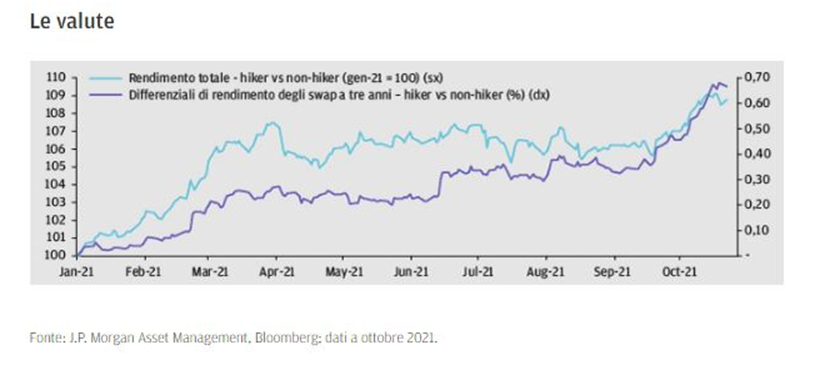

La dinamica dei mercati dei cambi è stata poco vivace rispetto a quella dei mercati dei tassi, forse a causa dell’appiattimento della curva dei rendimenti e della mancanza di variazioni significative nelle quotazioni dei tassi terminali. Storicamente, le variazioni del segmento a breve della curva dei rendimenti hanno consentito di capire meglio le variazioni delle quotazioni dei cambi; tuttavia, quando le Banche Centrali cominceranno a innalzare i tassi, gli investitori dovranno essere consapevoli delle implicazioni di una potenziale inversione della curva. Valutazioni quantitative I rialzi dei tassi sono stati scontati dai mercati in maniera diversa a seconda del Paese: per Stati Uniti, Canada e Regno Unito ci si aspetta rialzi multipli nei prossimi anni, mentre in Giappone, Svizzera ed Eurozona una politica di inasprimento monetario non è ancora all’ordine del giorno. L’andamento del mercato dei cambi (FX) ha rispecchiato questa dinamica: il 2021 ha visto apprezzarsi le valute delle Banche Centrali propense a manovre di inasprimento rispetto a quelle che non lo sono. Alle quotazioni attuali, il Dollaro sembra essere sopravvalutato se misurato in termini di tasso di cambio reale effettivo; questo può essere considerato moderato rispetto a indicatori a più lungo termine, sebbene si debba anche tener conto dell’aumento delle esportazioni di energia e dei forti rincari energetici degli ultimi dodici mesi che potrebbero distorcere i valori equi di equilibrio del Dollaro.

Fattori tecnici Il posizionamento di mercato – misurato dalle nostre indagini proprietarie – indica che gli investitori guardano con maggiore favore al gruppo di valute che fanno capo alle Banche Centrali “hiker”, ossia propense a manovre di inasprimento (USD, GBP, CAD) rispetto a quelle controllate da Banche Centrali “non-hiker” (EUR, CHF, JPY). Questa dinamica è ulteriormente suffragata dai minori posizionamenti nelle valute “non hiker” che si evincono dai dati diffusi dalla Commodity and Futures Trading Commission (CTFC). Sebbene il posizionamento lungo “hicker vs. non-hicker” non sembri essere vicino a livelli estremi, gli investitori dovrebbero evitare di avviare ulteriori esposizioni di questo tipo visto che la tesi potrebbe essere pienamente scontata dal mercato. Cosa significa per gli investitori obbligazionari? Nei mercati obbligazionari essere corti di duration è, a nostro avviso, la posizione più vantaggiosa per gli investitori, considerato che la politica monetaria dovrebbe diventare più restrittiva. Per quanto attiene all’esposizione valutaria, privilegiamo le posizioni lunghe in Dollari vs. Euro proprio a causa di questa divergenza tra le Banche Centrali che, nel breve termine, dovrebbe essere un elemento trainante dei rendimenti sui cambi, soprattutto se la Fed decidesse di accelerare la dinamica dei rialzi dei tassi. Per il tema più ampio “hicker vs non-hicker” è necessario adottare un approccio più idiosincratico. Sebbene gli interventi delle Banche Centrali incideranno sicuramente sulle quotazioni delle valute, addentrandoci nella stagione invernale dell’emisfero settentrionale cercheremo di utilizzare una serie di altri fattori quali valutazioni, ragioni di scambio e dinamiche Covid.

A cura del team Global Fixed Income, Currency and Commodities Group di J.P. Morgan Asset Management