T. Rowe Price La ripresa economica post-pandemia è in corso, con milioni di vaccini anti Covid-19 somministrati ogni giorno in tutto il mondo.

La popolazione di Stati Uniti, Regno Unito e altri Paesi sta raggiungendo rapidamente l’immunità e anche altrove le campagne vaccinali sembrano procedere nella giusta direzione, seppur a ritmi più lenti. Grazie a questi progressi, le economie dovrebbero gradualmente riaprire e la fiducia dei consumatori – e con essa la domanda – dovrebbe migliorare. La spinta della ripresa Mentre ci avviamo verso una normalizzazione, sostenuta da stimoli fiscali e monetari senza precedenti, per il 2021 molti economisti prevedono la crescita del Pil globale più elevata degli ultimi decenni. Nel 2021 abbiamo già assistito a un aumento dell’inflazione, dei rendimenti dei titoli di Stato e dei prezzi di materie prime ed energia, e una crescita sostenibile potrebbe determinare ulteriori rialzi. A nostro avviso, vale quindi la pena considerare le opportunità offerte da segmenti trascurati durante la pandemia e che ora possono trarre beneficio dalla ripresa, come i titoli small-cap e value, con un’enfasi su questi ultimi. Nella prima fase della pandemia, i titoli small-cap e value hanno sottoperformato, penalizzati dai lockdown e dall’incertezza economica.

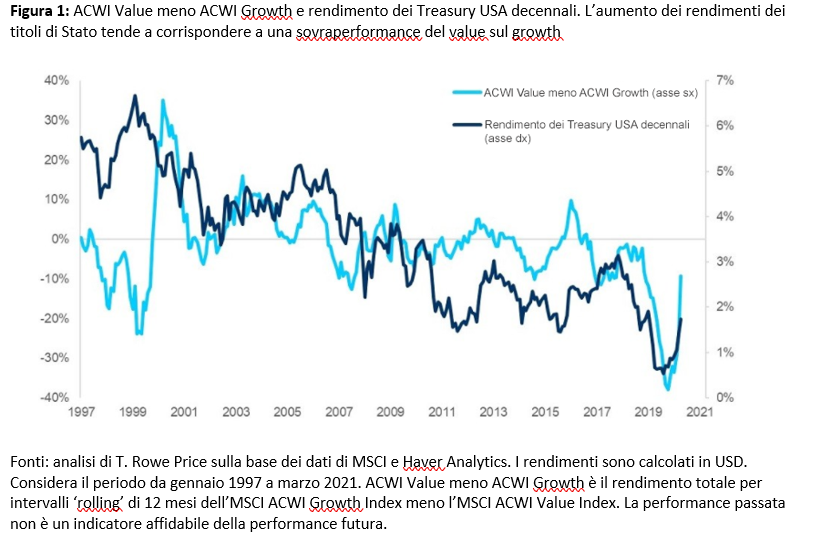

Con il ritorno dell’ottimismo sui mercati, le small-cap hanno recuperato molto più in fretta rispetto ai value e hanno ormai ampiamente superato i titoli large-cap, raggiungendo valutazioni elevate. Per contro, i titoli value hanno soltanto iniziato a riguadagnare il terreno perso rispetto a quelli growth nel 2020. Il divario di performance pluriennale tra value e growth è stato molto influenzato dal calo dei tassi d’interesse, che ha agito da vento contrario per il settore finanziario, una componente significativa dell’universo value. Ora, con un contesto di aumento dei tassi, inflazione più alta e crescita economica positiva, l’attesa è che i titoli value ricevano supporto. Per questo, nel corso dei prossimi mesi, riteniamo che sarà proprio il value a mostrare il maggiore potenziale di rialzo. Una questione di settori L’indice azionario globale MSCI All Country World Index (ACWI) può essere suddiviso in ACWI Growth e ACWI Value. I due settori principali nell’ACWI Growth sono IT e beni discrezionali, con un peso rispettivamente di circa il 33% e 18%, mentre il comparto maggiore nell’ACWI Value è quello finanziario, con peso di circa il 23%.

Anche l’energia ha un peso importante nell’indice value, attorno al 5%. Queste differenze di composizione settoriale giustificano gran parte del divario di performance tra value e growth. Ora, con la riapertura delle economie e il ridimensionamento di smart working, connessioni da remoto e shopping online, i titoli IT risultano relativamente meno interessanti. Viceversa, a fronte dell’aumento dei rendimenti dei titoli di Stato, le banche possono ottenere maggiori guadagni dalle attività di credito. Un altro fattore da considerare è la duration, o sensibilità all’andamento dei tassi d’interesse, dei titoli value e growth. Generalmente, le azioni growth pagano dividendi inferiori rispetto a quelle value. Di conseguenza, i potenziali flussi di cassa generati dai titoli growth sono spostati più avanti nel tempo rispetto a quelli dei value. In altre parole, la duration del growth è superiore a quella del value. Proprio per questo, le azioni growth hanno beneficiato del calo dei tassi d’interesse per gran parte dell’ultimo decennio, mentre il recente aumento potrebbe sostenere la performance delle azioni value.

Inoltre, una crescita economica solida di solito genera aumento della domanda di materie prime, in particolare di petrolio, migliorando le prospettive per il settore energetico. Ciò può rappresentare un altro elemento favorevole per il value, data la maggiore esposizione a questo comparto. In conclusione, dopo oltre un decennio di sovraperformance del growth sul value, il 2021 potrebbe essere l’anno dell’inversione. Tuttavia, dato che la fortuna può girare rapidamente, agli investitori conviene bilanciare i due stili all’interno dei portafogli, con un sovrappeso tattico sui titoli value. D’altra parte, anche se le azioni growth hanno sottoperformato negli ultimi mesi, potremmo assistere a ulteriori rotazioni nel sentiment degli investitori. Nel lungo termine, l’IT resta un settore interessante, date le potenzialità di costante innovazione. Inoltre, i cambiamenti introdotti dalla pandemia avranno un impatto duraturo. Bilanciare value e growth è un modo ragionevole per diversificare i portafogli e mitigare il rischio di rimpiangere di aver erroneamente preferito uno stile all’altro.

A cura di Yoram Lustig, Head of Multi-Asset Solutions, EMEA, T. Rowe Price