Amundi: La pandemia del Covid-19 ha ricordato agli investitori l’importanza dell’allocazione flessibile del rischio per cercare di mitigare il rischio di downside nelle fasi di estrema volatilità

Quando l’anno scorso è scoppiata l’epidemia di Covid-19, un rapido movimento verso un’asset allocation difensiva del rischio (sottopeso nelle azioni, nel credito e posizione lunga di duration) ha contribuito a mitigare gli effetti di circostanze estreme. Poi, quando le politiche fiscali e monetarie sono diventate estremamente accomodanti, la flessibilità di incrementare le attività rischiose, prima nel credito e poi progressivamente nelle azioni, ha aiutato gli investitori a cavalcare la fase di ripresa e il clima positivo del mercato. Quest’anno, fino a maggio, il contesto di mercato ha favorito una view positiva sulle attività rischiose, ma con alcune rotazioni tra di esse. La ripresa ha favorito le azioni in primo luogo nelle aree cicliche del mercato e poi in quelle più orientate al Value (ad esempio, in Giappone e in Europa meno orientate ai temi Growth), mentre è stato saggio ridurre il rischio nel mercato del credito IG con spread ridotti, in particolare per quanto riguarda le scadenze più lunghe, dove gli spread compressi del credito non avrebbero potuto compensare gli aumenti dei tassi. Ora, ci stiamo muovendo verso una nuova fase afferma Amundi.

Quest’anno le azioni sono cresciute fortemente a causa della riapertura delle economie, delle aspettative di ripresa degli utili e di un rimbalzo guidato dagli Stati Uniti nei mercati sviluppati e dalla Cina nei mercati emergenti. Da un lato, la politica fiscale ha fornito un indispensabile impulso alla crescita globale; dall’altro, le banche centrali hanno mantenuto posizioni di politica accomodante, portando a livelli elevati di liquidità sui mercati. Ciò ha portato a valutazioni più elevate – in alcuni casi estreme – in particolare per quanto riguarda le azioni, che hanno già prezzato la maggior parte delle buone notizie, e il livello di compiacenza è piuttosto elevato, rendendo i mercati vulnerabili a qualsiasi rischio di delusione.

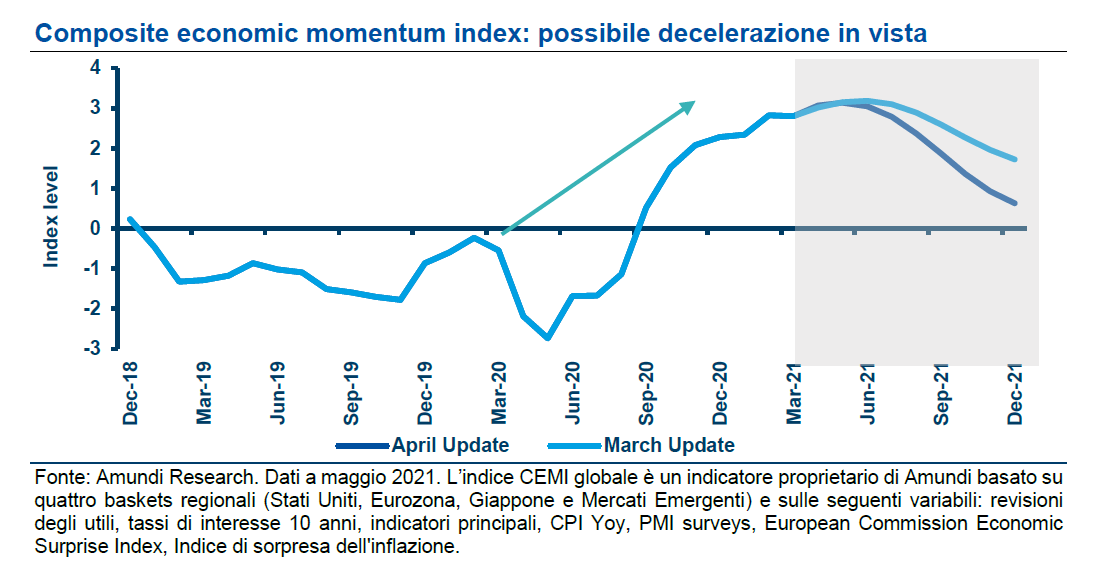

Le prospettive per le attività rischiose rimangono costruttive per l’anno, in quanto la prossima fase del rialzo dovrebbe derivare da una ripresa degli utili e dal miglioramento dei fondamentali del credito. Ma la situazione è ora più sfumata. Le valutazioni sono elevate ovunque; gli indici ISM sembrano aver raggiunto un picco, quindi i rischi sembrano più asimmetrici. Per questo motivo afferma Amundi, riteniamo importante in questa fase ridurre l’esposizione al rischio, passando dall’essere positivi sulle attività rischiose negli ultimi mesi a una posizione neutrale a maggio, e ricercare migliori punti di ingresso che potrebbero essere generati da una possibile fase di maggiore volatilità. Secondo il nostro Composite Economic Momentum Index (CEMI), il momentum economico globale è al picco, ma questo non significa che l’economia globale stia rallentando. Invece, mostra che la maggior parte dell’accelerazione è alle nostre spalle e che le aspettative di mercato hanno già prezzato la maggior parte del rimbalzo e che potrebbe esserci una pausa.

L’outlook sull’inflazione è più sfidante

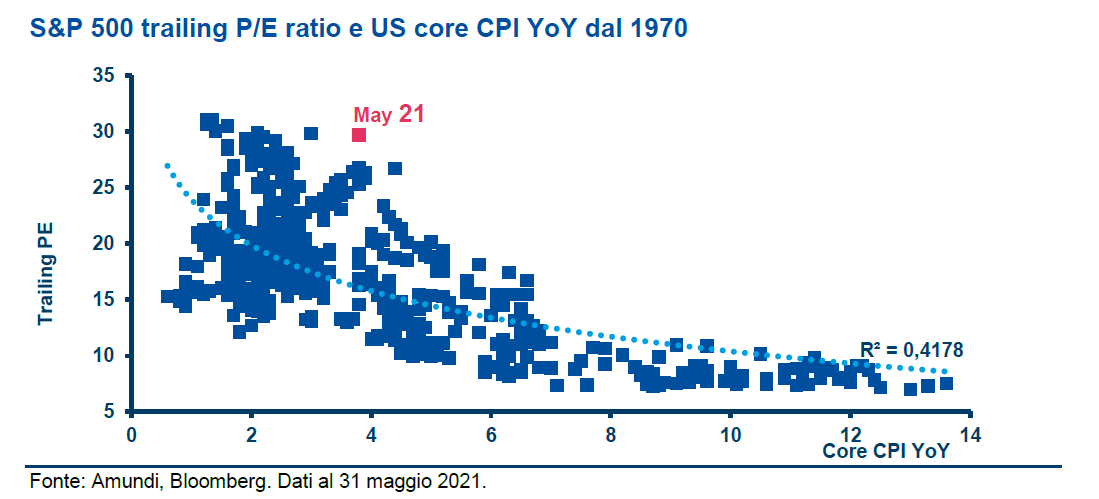

Oltre all’effetto base, vediamo alcune pressioni sui dati dell’inflazione provenienti dai prezzi delle materie prime, dall’interruzione della catena di approvvigionamento e dai colli di bottiglia dell’economia che potrebbero spingere i prezzi ad aumentare. Il rischio di surriscaldamento dell’economia statunitense menzionato dal Ministro del Tesoro statunitense Yellen potrebbe portare a un’ulteriore volatilità del mercato, soprattutto se consideriamo le attuali valutazioni elevate. Il monitoraggio del mercato del lavoro sarà la chiave per giudicare se gli aumenti salariali potrebbero, insieme ai prezzi delle materie prime, portare la Fed a cambiare il suo orientamento.

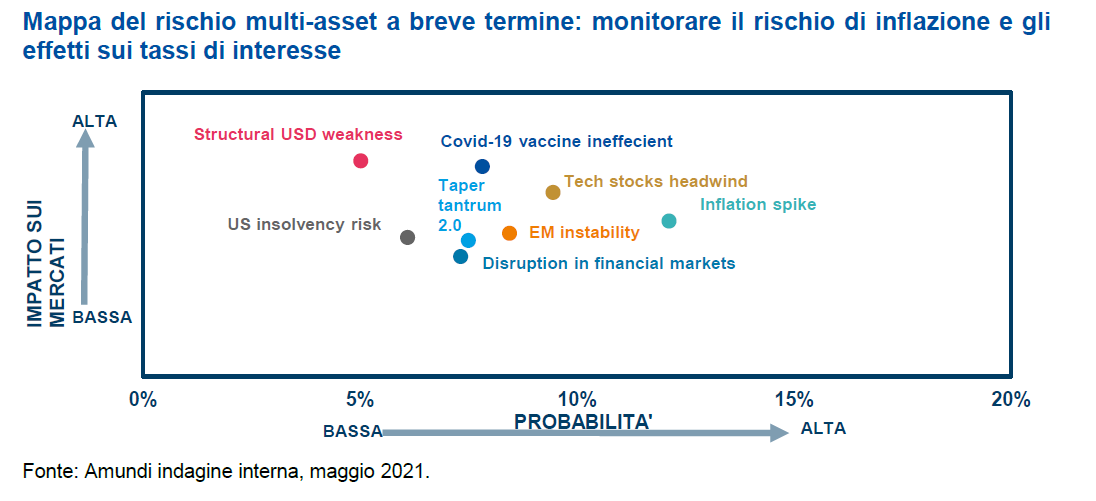

Al meeting di giugno la Fed ha lasciato i tassi invariati. È stato riconosciuto il recente aumento dell’inflazione, che la Fed continua a vedere come transitorio, con conseguente forte revisione al rialzo delle previsioni di inflazione per il 2021 a 3,4% da 2,4% di marzo. Secondo la Fed, sarà appropriato annunciare un piano per la riduzione degli acquisti di attività finanziarie ad un meeting futuro. In ogni caso, un possibile rialzo tassi è ancora lontano. Se guardiamo la mappa dei rischi, sulla base della nostra indagine interna sui rischi di breve termine, vediamo che il rischio di inflazione è il più alto nel ranking delle probabilità, seguito dai venti contrari per i titoli tecnologici e dall’instabilità dei mercati emergenti afferma Amundi. L’impatto sui mercati è maggiore per quanto riguarda il rischio di tapering (legato alla ripresa dell’inflazione) e il rischio di nuove varianti del virus che potrebbero rendere inefficaci le vaccinazioni. I canali di trasmissione tra questi rischi sono i tassi di interesse: l’aumento dell’inflazione può impattare sull’outlook dei tassi di interesse e mette sotto pressione i titoli tecnologici e le attività dei mercati emergenti. Mappa del rischio multi-asset a breve termine: monitorare il rischio di inflazione e gli effetti sui tassi di interesse

Se è vero che le condizioni dei mercati emergenti sono generalmente migliori rispetto al 2013 (con poche eccezioni) — in particolare con riferimento al disavanzo delle partite correnti — riteniamo che sia più opportuno adottare una view neutrale sulle attività dei mercati emergenti nel breve termine (da positiva) afferma Amundi. Le obbligazioni potrebbero essere vulnerabili a tassi USA più elevati e a un dollaro più forte, che potrebbero derivare da una più ampia divergenza di crescita tra gli Stati Uniti e il resto del mondo, mentre le azioni potrebbero essere influenzate da un’avversione al rischio più elevata in caso di incertezza sul tapering della Fed. Questo non cambia la nostra view positiva a medio termine sulle obbligazioni dei mercati emergenti come fonte di reddito e sulle azioni dei mercati emergenti per declinare temi legati alla crescita come l’Asia e la Cina nel panorama geopolitico globale. Tuttavia, nel breve termine, preferiamo essere più cauti e sfruttare opportunità di relative value selettive nel mercato valutario: ad esempio, RUB vs. EUR e BRL vs. JPY.

Oltre ad una certa riduzione del rischio, gli investitori dovrebbero continuare ad attuare strategie di copertura per attenuare il rischio di downside. In particolare, riteniamo che, nell’attuale contesto, valga la pena coprire i rischi dei tassi di interesse USA e del mercato del credito. Riteniamo che il contesto di cui sopra sarà particolarmente sfidante per le aree di eccesso del mercato che hanno beneficiato maggiormente della liquidità abbondante (SPAC, criptovalute) e per le aree più sensibili ai tassi di interesse, come i titoli high-growth delle aziende tecnologiche i cui utili futuri sono scontati con tassi di interesse più elevati. Al contrario, la componente Value del mercato azionario in generale (società che possono beneficiare di tassi più elevati e di una ripresa ciclica) rimarrà interessante in un trend pluriennale di recupero del gap verso il growth Inoltre, le incerte prospettive di inflazione a questo punto giustificano una view più prudente in termini di duration, in particolare negli Stati Uniti afferma Amundi.

Pertanto, riteniamo che gli investitori dovrebbero muoversi verso un orientamento di sottoesposizione in termini di duration agli Stati Uniti che potrebbe contribuire a proteggere la componente di reddito fisso del portafoglio. Allo stesso tempo, confermiamo la nostra view positiva sulla breakeven inflation USA e sull’irripidimento delle curve di rendimento, nonché una view costruttiva sui mercati del credito (in particolare Euro IG e HY, grazie al miglioramento dei fondamentali aziendali e della politica monetaria accomodante). In conclusione, riteniamo che nelle prossime settimane sarà opportuno assumere una posizione più difensiva. L’obiettivo sarà quello di sfruttare le opportunità di relative value e di diventare più cauti sull’esposizione al rischio direzionale che dovrebbe rimanere neutrale nel complesso.

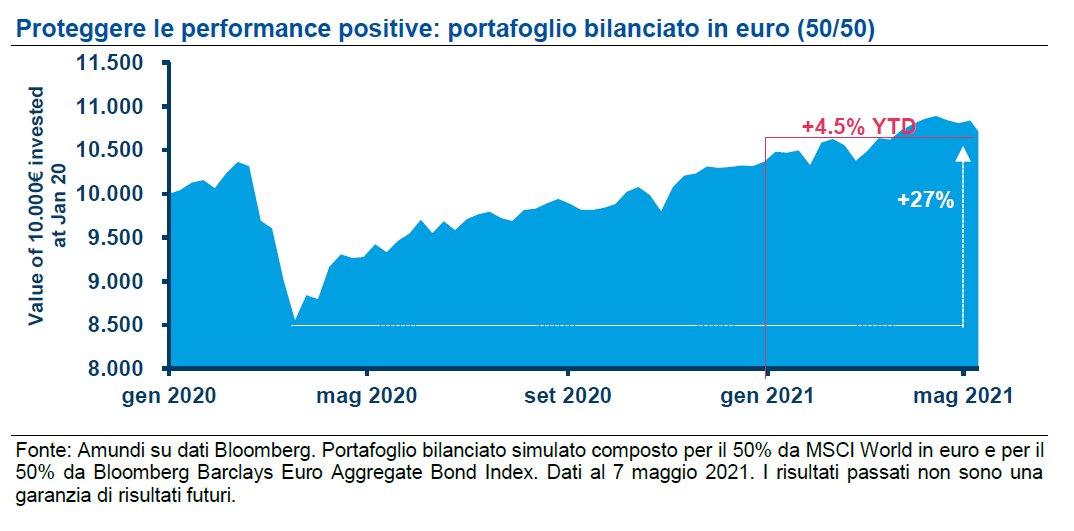

Questo non significa un de-risking strutturale, ma cercare di proteggere le buone performance accumulante nella prima parte dell’anno e migliori entry point per sfruttare la fase successiva della ripresa partendo da valutazioni migliori. Agilità e flessibilità saranno ancora più importanti in una fase di transizione verso un nuovo regime di possibile inflazione più elevata. 2. Generazione di reddito in presenza di un’inflazione più elevata La ripresa post-Covid-19 è costruita su un paradigma più sostenibile dal punto di vista ambientale e sociale, ma è ancora in gran parte finanziata (finora) da un’enorme quantità di debito. Quindi, i tassi di interesse devono rimanere bassi per rendere il debito sostenibile e, con la riapertura delle economie e gli investimenti realizzati, la transizione verso tassi leggermente più elevati potrà finalmente avvenire. Ma questo potrebbe richiedere tempo e fino ad allora, la generazione di reddito continuerà ad essere una priorità assoluta per gli investitori. In questo contesto di tassi bassi, spread creditizi compressi, aumento dell’inflazione e crescente correlazione tra classi di attività, riteniamo che gli investitori focalizzati sul reddito debbano ripensare la loro allocazione. In particolare, gli investitori più prudenti che si rivolgono principalmente alle obbligazioni dovrebbero ampliare le fonti di reddito, cercando opportunità in tutto lo spettro del reddito fisso, comprese le obbligazioni dei mercati emergenti afferma Amundi.

In questo modo, dovrebbero anche gestire la duration (a partire da una posizione short di duration in questa fase) e concentrarsi sulla selezione per gestire il rischio di credito in un mondo di crescenti divergenze, soprattutto nei paesi emergenti. Gli investitori che puntano a un livello più elevato di reddito, ma con una forte attenzione alla gestione dei rischi di downside, potrebbero prendere in considerazione un approccio ulteriormente diversificato per più classi di attività, compresi i real asset (per gli investitori con un orizzonte temporale sufficientemente lungo). Questo approccio dovrebbe cercare di calibrare le diverse fonti di rischio (mercato, credito e liquidità) con l’obiettivo di costruire portafogli resilienti ai diversi scenari di mercato e di ottenere un flusso di reddito sostenibile nel tempo

In termini di opportunità di investimento, con la riapertura delle economie potremmo vedere i rendimenti salire e le curve dei tassi irripidirsi tra i crescenti timori legati all’inflazione, incidendo sull’interesse verso il debito a lungo termine, in particolare investment grade, che è già a livelli compressi, e verso le obbligazioni dei mercati emergenti con duration lunga. Di conseguenza, gli investitori dovrebbero prendere in considerazione la possibilità di muoversi verso titoli di credito più rischiosi, almeno fino a quando la crescita rimarrà solida e la liquidità abbondante. Nella prima fase, gli investitori dovrebbero privilegiare le obbligazioni HY, obbligazioni dei mercati emergenti con duration breve e le obbligazioni subordinate.

Anche i dividendi stanno ritornando dopo alcuni anni di interruzione, probabilmente nei settori più ciclici in una fase iniziale, e potrebbero offrire un’ulteriore fonte di reddito. In seguito, qualora i rendimenti dovessero aumentare ulteriormente, assisteremo probabilmente a un ritorno dell’interesse verso le scadenze più lunghe. La selezione è importante, poiché a un certo punto l’indebolimento dell’economia, le pressioni inflazionistiche e le riduzioni degli stimoli delle banche centrali si manifesteranno afferma Amundi. Questo richiede una maggiore attenzione alla ricerca per scegliere le migliori aziende in un percorso di investimento che diventerà più sfidante. 3. La sostenibilità è la ‘nuova normalità’ L’investimento ESG non sarà una moda passeggera, ma un trend pluriennale, che diventerà la nuova normalità tra qualche anno.

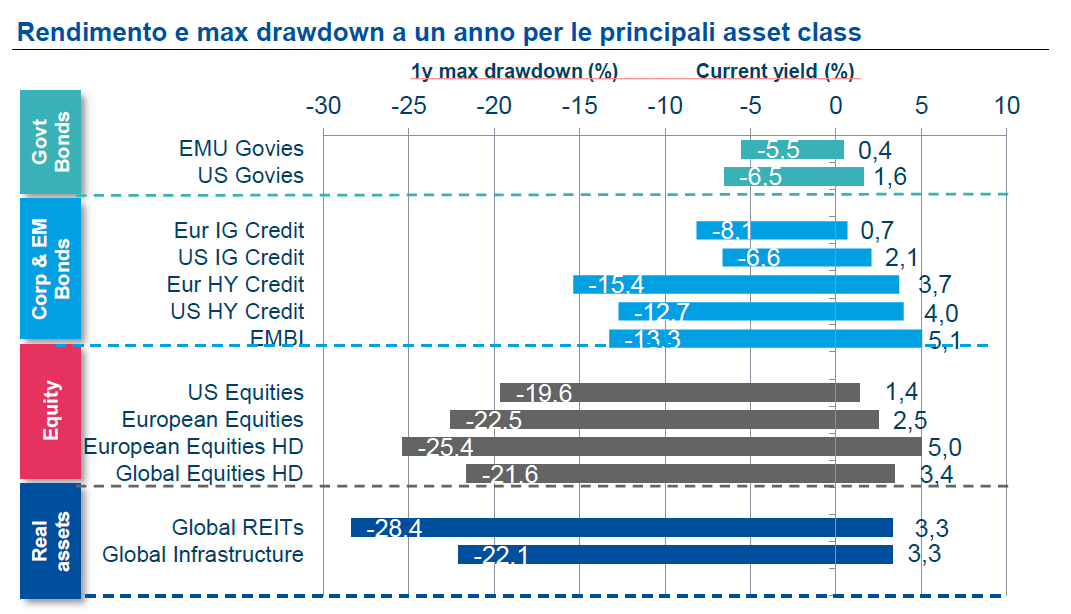

I rischi di sostenibilità saranno integrati nelle metriche di valutazione in quanto molti fattori stanno spingendo gli investitori in questa direzione. Con il ruolo cardine dei responsabili delle politiche in ambito ESG, è ora in atto quello che sembra un ciclo virtuoso afferma Amundi. La politica, le autorità di regolamentazione, le aziende, gli intermediari finanziari e gli investitori sembrano più allineati oggi rispetto a 10 anni fa. È importante sottolineare che 0,4 1,6 0,7 2,1 3,7 4,0 5,1 1,4 2,5 5,0 3,4 3,3 3,3 – 5,5 – 6,5 – 8,1 – 6,6 – 15,4 – 12,7 – 13,3 – 19,6 – 22,5 – 25,4 – 21,6 – 28,4 – 22,1 -30 -25 -20 -15 -10 -5 0 5 10 EMU Govies US Govies Eur IG Credit US IG Credit Eur HY Credit US HY Credit EMBI US Equities European Equities European Equities HD Global Equities HD Global REITs Global Infrastructure Govt Equity Real m ax drawdown (%) Current yield Multi-Asset | Giugno 2021 6 gli investitori dovrebbero concentrarsi su un modalità dinamica di investire nei titoli ESG. La questione da affrontare in futuro sarà come i rischi ESG saranno presi in considerazione piuttosto che se lo saranno, e quali saranno le implicazioni per gli investitori.

Nella ripresa attuale, si intensificano due temi principali: Il passaggio dall’esclusione all’integrazione e le sue implicazioni in termini di investimenti per il tema della transizione energetica. Negli ultimi cinque anni sono emerse nuove soluzioni SRI (investimento socialmente responsabile), la maggior parte delle quali basate su criteri di esclusione, ignorando settori come l’energia e in alcuni casi i settori delle materie prime ed industriali. afferma Amundi. Questo approccio ha in una certa misura distorto i mercati finanziari, facilitando il passaggio al fattore ‘quality’ per molti indici di mercato in Europa e negli Stati Uniti. D’altra parte afferma Amundi, questo approccio ha fatto sì che in alcuni settori, storicamente più associati alla transizione ESG, gli investimenti risultassero estremamente concentrati e scambiati a valutazioni elevate. L’approccio prevalente al giorno d’oggi sembra più orientato verso l’integrazione e l’engagement, e questo cambiamento metodologico ingloba le opportunità di investimento che saranno legate, ad esempio, a come sarà interpretata la transizione energetica. Sappiamo che le reti elettriche si evolveranno, la mobilità subirà una rivoluzione, con le auto elettriche e l’idrogeno che svolgono un ruolo chiave. Le opportunità per gli investitori multi-asset saranno a livello di selezione dei titoli e dei settore. Nell’ambito del reddito fisso, vediamo che il mercato dei green bond ha superato 1.000 mld di dollari di capitalizzazione di mercato, un segmento che si allarga sia in termini di dimensioni che di numero di paesi e agenzie che emettono obbligazioni.

I mercati emergenti stanno accettando questi cambiamenti e 42 paesi hanno emesso green bond, anche se solo sette finora quest’anno. Il fattore sociale è ancora più in focus ora a causa della pandemia e potrebbe far emergere molte opportunità di investimento. Le autorità di regolamentazione hanno ampiamente sostenuto i social bond (il programma SURE, ad esempio) e la domanda sta rapidamente aumentando. Forse in futuro potranno essere introdotti vantaggi fiscali. Inoltre, riteniamo che i social bond si diffonderanno progressivamente in aree come le partnership pubblico-privato, diventando un nuovo strumento di scelta per gli enti locali per intervenire in molte attività sociali borderline (prevenzione delle malattie, riciclo urbano) che oggi non sono del tutto coperte. L’Impact investing ha una grande opportunità di crescita, così come il private debt e le obbligazioni sostenibili. Il Multi-asset, con il suo ampio universo di investimento, consente agli investitori di puntare sui temi ESG in diversi modi, tra cui i social bond e i green bond, le azioni (sia best-in-class sia di aziende in un percorso di miglioramento ESG) e anche il real estate sostenibile o il private debt per gli investitori con un orizzonte di lungo termine adeguato conclude Amundi.

A cura di Matteo GERMANO Head of Multi-Asset, CIO Italy Francesco SANDRINI Head of Balanced, Income and Real Return Amundi