Amundi: Oggi, con i titoli azionari dei mercati sviluppati altamente correlati e i rendimenti obbligazionari che rimangono contenuti, gli investitori sono alla ricerca di altre fonti di rendimento.

Gli asset cinesi potrebbero rivelarsi un utile strumento di diversificazione per i portafogli globali, in quanto potrebbero diventare sempre più indipendenti da quelli statunitensi. Ciò vale anche a un livello economico più ampio. Crediamo che sia giunto il momento per la Cina di uscire finalmente dall’ombra degli Stati Uniti, nello scontro tra le due potenze per la supremazia economica e finanziaria globale. Le radici per una maggiore indipendenza All’indomani della crisi del Covid-19, la Cina si è affermata con successo come superpotenza economica, mentre gli Stati Uniti hanno perso terreno, intrappolati nella guerra commerciale. Il tapering all’orizzonte della Federal Reserve americana potrebbe favorire ancora di più la Cina in questa disputa, con conseguenze sul fronte economico e degli investimenti. Nel percorso verso il disallineamento Cina-USA sono in gioco due forze principali: L’internazionalizzazione del renminbi come valuta chiave per il commercio, i capitali, le riserve e i risparmi. Il riequilibrio della crescita verso motori di domanda endogeni. Ciò potrebbe aumentare l’indipendenza del ciclo economico cinese e il suo isolamento dai ‘venti contrari’ globali e dalla forza statunitense. Le politiche conservatrici e la forza della valuta sono state la chiave per raggiungere questi obiettivi. La Cina ha realizzato entrambe con coerenza e con disciplina: Sul fronte politico, la Cina ha resistito alla tentazione di intraprendere esperimenti monetari e fiscali non ortodossi, a differenza di molte economie emergenti. Al contrario, gli Stati Uniti sono al posto di comando per quanto riguarda la dominanza fiscale e la compiacenza monetaria. Sul fronte valutario, la tentazione di svalutare la moneta cinese durante la guerra commerciale è stata una trappola tesa dall’allora presidente degli Stati Uniti Donald Trump per mettere a repentaglio gli sforzi legati all’internazionalizzazione del renminbi e sfidare i piani della Cina per riequilibrare il suo modello di crescita. La Cina non è caduta in questa trappola.Infatti, i benefici nel lungo termine di una moneta percepita come forte superano alcuni degli elusivi benefici di breve termine derivanti da una guerra commerciale (ad esempio, le persone tendono a risparmiare quando la valuta si apprezza per mantenere – e possibilmente aumentare – il valore dei loro risparmi) afferma Amundi

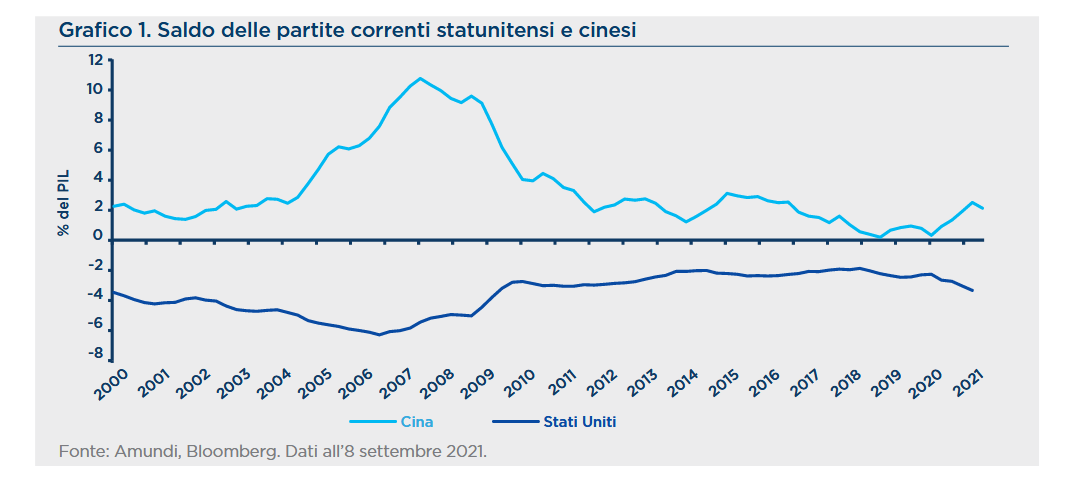

Shifts & Narratives #10 3Per Investitori Professionali. Non per il Pubblico. materializzata per gli Stati Uniti, in quanto potrebbero solo risentire di un ammontare di liquidità in USD potenzialmente più fragile e hanno poco da guadagnare in termini economici dall’innalzamento delle barriere commerciali. Vi sono alcune naturali pressioni al rialzo sul renminbi, guidate dalla dinamica della bilancia dei pagamenti cinese. Il Paese sta registrando un avanzo delle partite correnti (la crisi del Covid ha ulteriormente ampliato il divario con il disavanzo degli Stati Uniti) e presenta deflussi netti di capitale afferma Amundi. Questi ultimi richiedono una migliore canalizzazione del risparmio interno verso i mercati finanziari cinesi e l’economia reale, e che la Cina rivesta il ruolo di esportatore netto di capitali nel sistema globale. Gli Stati Uniti si trovano nella posizione opposta, supportando la crescita e il commercio globali attraverso deficit strutturali. Ciò ha permesso al regime del dollaro di prosperare. Questo regime è stato avviato 50 anni fa, dopo la fine del gold standard1 (ovvero del “regime aureo”), quando il presidente degli Stati Uniti Richard

Shifts & Narratives #10 4Per Investitori Professionali. Non per il Pubblico. Nixon pose fine alla convertibilità del dollaro in oro e segnò la fine del sistema di Bretton Woods2. Il sistema si basa sul predominio del dollaro nelle relazioni USA-Asia, dove la Cina ha svolto un ruolo chiave, sia per quanto riguarda la creazione monetaria che la circolazione delle merci.In generale, gli interventi sul mercato dei cambi avevano l’obiettivo di mantenere la sottovalutazione delle valute locali e di gonfiare le riserve valutarie – e quindi la liquidità – nelle economie nazionali interessate. Lo status del dollaro come valuta di riserva ha permesso la creazione di moneta in paesi con saldi delle partite correnti positivi, senza una riduzione simmetrica degli strumenti di pagamento circolanti negli Stati Uniti afferma Amundi. Gli Stati Uniti esportavano capitali, che non avevano risparmiato, proporzionalmente al credito concesso dalle banche centrali dei mercati emergenti.

Tale sistema a circuito chiuso ha mantenuto il costo del capitale ad un livello artificialmente basso in entrambe le estremità della catena, creando possibili bolle di investimento. Alla fine, ciò ha incoraggiato un modello di sviluppo basato sulle esportazioni nelle economie emergenti e l’eccesso di liquidità ha aumentato la volatilità finanziaria, a volte alimentando bolle, come è avvenuto con la crisi finanziaria asiatica del 1997 e l’effetto di ricaduta globale delle crisi del 2001 e del 2008.In base a tale modello, gli Stati Uniti hanno fornito alle economie emergenti i dollari necessari per sostenere il commercio e per creare liquidità e credito nelle loro economie. Dal 1993, il debito pubblico statunitense è stato monetizzato essenzialmente gonfiando il disavanzo delle partite correnti statunitensi e le politiche di cambio fisso perseguite dalle banche centrali dei paesi emergenti. Se gli Stati Uniti esportassero meno dollari, le economie emergenti sarebbero costrette a vendere asset e si verificherebbero adeguamenti dei prezzi. Sebbene il dollaro sia la moneta degli Stati Uniti, ha anche un ruolo significativo da svolgere per le economie emergenti afferma Amundi.Renminbi, il nuovo ‘marco tedesco’ per l’AsiaCome parte del percorso verso la supremazia globale, la Cina sta cercando di trovare un ruolo in questo legame monetario USA-mercati emergenti, perseguendo una forte politica valutaria e presentando il renminbi come un’alternativa al dollaro per le economie asiatiche, soprattutto per i paesi che partecipano all’iniziativa Belt & Road.

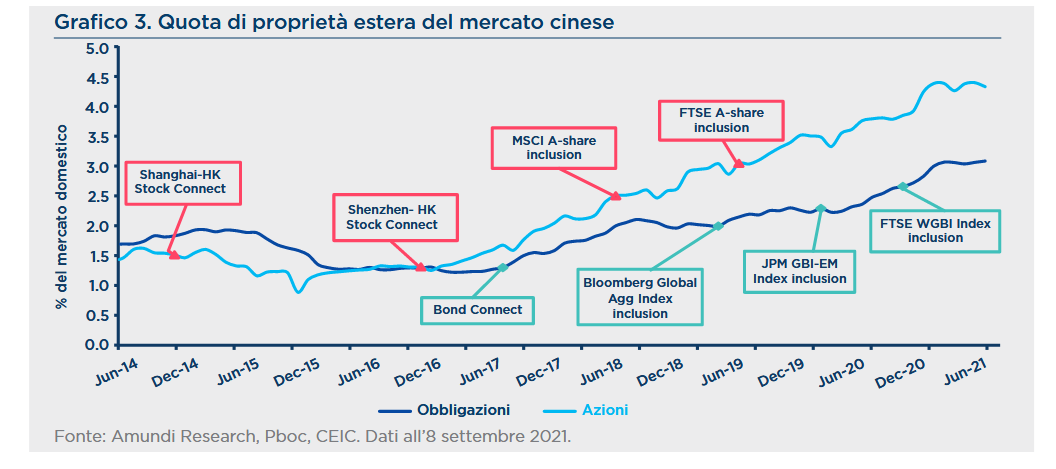

A questo proposito, il renminbi sta assumendo un ruolo simile a quello del marco tedesco in Europa quattro decenni fa. In realtà, anche se non esiste un tasso fisso ufficiale, vi è un monitoraggio efficace da parte delle banche centrali sui livelli e sulla volatilità della maggior parte delle valute regionali rispetto al renminbi. La creazione di un blocco valutario asiatico potrebbe fornire un certo isolamento dai ‘venti contrari’ degli Stati Uniti e dal dollaro nell’equazione commerciale. Come è avvenuto per il lancio dell’euro, l’internazionalizzazione del ruolo del renminbi nei portafogli globali rischia di indebolirlo temporaneamente. Questo dovrebbe essere solo un effetto di liquidità, lasciando intatte tutte le considerazioni in termini di valore. Oggi, il nuovo tapering degli Stati Uniti all’orizzonte rappresenta un buon motivo per cui la Cina dovrebbe restare in guardia e accelerare l’internazionalizzazione del renminbi (l’ammontare delle transazioni regolate in renminbi) afferma Amundi. Un indicatore chiave dei progressi della Cina verso l’internazionalizzazione del renminbi ha mostrato buoni progressi. Da quando la Cina ha lanciato il proprio sistema di pagamento, il Cross-Border Interbank Payment System (CIPS) nell’ottobre 2015, le transazioni che avvengono attraverso questa piattaforma sono passate da zero a 45.200 mld di RMB

$ 6.500 mld) nel 2020. Allo stesso tempo, la quota di renminbi delle riserve valutarie mondiali è più che raddoppiata, dallo 0,8% del quarto trimestre 2016 al 2,1% del quarto trimestre 2020. Secondo la relazione Global Public Investor 2021 del Forum ufficiale delle istituzioni monetarie e finanziarie (OMFIF), circa il 30% delle banche centrali di tutto il mondo prevede di aumentare la propria allocazione in renminbi nei prossimi due anni. Le recenti modifiche alla regolamentazione tecnologica le stanno indirizzando verso una maggiore raccolta di fondi per le start-up tecnologiche attraverso il renminbi afferma Amundi. Un altro segnale è l’annuncio – a fine luglio – che la Banca popolare cinese (Pboc) sosterrà il processo di Shanghai per facilitare il libero scambio del renminbi.Per accelerare ulteriormente il processo di internazionalizzazione del renminbi saranno necessari due fattori: Una maggiore apertura del settore finanziario cinese, come mercato più aperto, trasparente e sofisticato che offre rendimenti, per contribuire a trattenere gli investimenti stranieri nel lungo periodo e guidare i flussi di renminbi. La modernizzazione del Paese, in particolare attraverso infrastrutture innovative, in quanto la valuta cinese digitale recentemente lanciata potrebbe svolgere un ruolo chiave nel facilitare i pagamenti in renminbi attraverso le frontiere. Potrebbe anche includere accordi futuri tra banche centrali.

Il primo fattore sarà critico. La recente repressione normativa potrebbe indurre gli investitori internazionali – compresi quelli statunitensi – a ritenere che la Cina non sia impegnata ad aprire ulteriormente il suo settore finanziario, scoraggiandoli dall’investire nel Paese e possibilmente amplificando la rivalità tra Stati Uniti e Cina fino allo status di guerra finanziaria. Pur riconoscendo che il processo di aggiustamento verso un sistema più regolamentato possa essere difficile nel breve termine, dovrebbe essere vantaggioso nel medio termine. Può contribuire a colmare le lacune del sistema normativo, a stimolare la concorrenza e a ridurre il rischio sistemico. Alla fine, questo renderà il sistema finanziario cinese più maturo. Per quanto riguarda il secondo fattore, per costruire un paese moderno la Cina dovrà investire in capitale umano, (la popolazione dovrebbe registrare un picco nel 2026 secondo le nostre stime), nella transizione verso l’energia verde con emissioni di carbonio che registreranno un picco nel 2030 e canalizzare il credito in modo più efficiente. Inoltre, per ampliare la diffusione della ricchezza, la quota della popolazione rappresentata dalla classe di reddito medio dovrebbe aumentare, possibilmente attraverso la ridistribuzione fiscale, e il divario sociale tra aree urbane e rurali dovrebbe ridursi. Implicazioni per gli investimenti: gli asset cinesi non sono più periferici o emergenti afferma Amundi

Le principali implicazioni per gli investimenti derivanti dal crescente disallineamento della Cina dagli Stati Uniti sono tre: In primo luogo, le attività cinesi – in particolare la liquidità e i titoli di Stato – sono probabilmente il principale rifugio per rendimenti reali positivi nel prossimo futuro in un’arena globale guidata dagli Stati Uniti e influenzata dall’iper-keynesianismo (ad esempio, un forte intervento del governo). Il prezzo da pagare per l’iper-keynesianismo si materializza attraverso l’inflazione, l’erosione del valore della valuta o premi di rischio più elevati. Per gli investitori, il mantenimento del potere d’acquisto per unità di rischio sarà il fattore chiave in un mondo con un’inflazione più alta in cui i rendimenti reali saranno cruciali. In secondo luogo, una maggiore autonomia del ciclo cinese e un migliore isolamento da considerazioni economiche, finanziarie e geostrategiche globali offriranno maggiori benefici di diversificazione e opportunità legate all’esposizione in aree di crescita futura più elevata afferma Amundi. Il passaggio dalle attività manifatturiere a basso valore aggiunto ad un’economia basata sull’innovazione potrebbe offrire opportunità in settori strategici come i semiconduttori, l’intelligenza artificiale, l’automazione industriale e la robotica. Per raggiungere questo obiettivo di sviluppo, la Cina ha speso moltissimo in ricerca e sviluppo (R&S). Dal 2000, la spesa in R&S è cresciuta di oltre il 15% all’anno, rispetto al 3% negli Stati Uniti, e ora rappresenta circa il 20% della spesa globale per R&S. Inoltre, il governo cinese ha implementato un contesto politico di supporto, stabilendo finanziamenti su larga scala per la ricerca e incentivi per gli imprenditori del settore tecnologico e la ricerca accademica.

Questo sistema ha aiutato la Cina a raggiungere la leadership globale in alcune aree chiave, tra cui l’intelligenza artificiale. Anche se gli Stati Uniti rimangono i leader nella progettazione di chip per i sistemi di intelligenza artificiale, la Cina è leader in termini di applicazioni, come il riconoscimento del linguaggio e dell’immagine. Inoltre, la Cina è stata il più grande investitore globale nell’energia pulita negli ultimi dieci anni ed è ora il più grande produttore mondiale di pannelli solari, turbine eoliche e batterie per veicoli elettrici. Detiene quasi tre quarti della capacità di produzione mondiale di batterie agli ioni di litio e controlla la catena di approvvigionamento. La Cina è inoltre pronta a guidare l’automazione industriale – che dovrebbe registrare una forte domanda data la diminuzione della popolazione in età lavorativa – e nel campo delle comunicazioni quantistiche e dell’informatica quantistica, con più brevetti in campi quantistici rispetto agli Stati Uniti. Attualmente, i titoli growth cinesi sono in gran parte i giganti di Internet afferma Amundi. Mentre i campioni locali emergono da questa spinta all’innovazione, una serie più ampia di aziende orientate alla crescita sarà disponibile per la diversificazione degli investimenti.

Potrebbero essere nuovi campioni nazionali o addirittura nuovi leader mondiali. Nel frattempo, la Cina è in ritardo in altre aree, come la produzione avanzata di chip e semiconduttori, dove dipende ancora dalla catena di approvvigionamento globale. Per la Cina, raggiungere l’autosufficienza nella produzione avanzata di chip potrebbe richiedere un decennio o anche di più, in quanto le aziende occidentali controllano Shifts & Narratives #10 7Per Investitori Professionali. Non per il Pubblico. ancora gran parte dei software necessari per la progettazione di chip avanzati. La riduzione dei rischi finanziari nel lungo termine sarà fondamentale per tali sviluppi e l’incremento della regolamentazione tecnologica potrebbe andare in questa direzione. Un mercato azionario più equilibrato dovrebbe ridurre i rischi di concentrazione per gli investitori. Ciò, combinato alle prospettive di lungo termine di una moneta stabile, potrebbe portare a portafogli più robusti. In terzo luogo, come è successo per il marco tedesco negli anni ‘70 e poi per l’euro, gli investitori globali potrebbero considerare il renminbi come una riserva di valore.

D’altro canto, il dollaro potrebbe vedere un’erosione del suo valore, questo potrebbe essere il prezzo da pagare per l’espansione del bilancio e delle spese di bilancio della Fed.Queste tendenze possono solo accelerare il passaggio degli investimenti in renminbi a componente fondamentale dei portafogli globali afferma Amundi. Le attività cinesi e la sua valuta non saranno più né emergenti né periferiche in termini di costruzione del portafoglio. Non abbiamo ancora visto tutte le conseguenze di questo cambiamento, ma non ci aspettiamo che siano drammatiche. La Cina, in quanto secondo detentore di Treasury USA al mondo, ha poco interesse a innescare una crisi disordinata del dollaro. Mentre la Cina aumenta la sua indipendenza e influenza, questo legame finanziario sarà meno necessario, ma è probabile che diventi il nuovo fronte nei negoziati della guerra commerciale. In definitiva, ci sono ragioni fondamentali affinché gli investitori adottino un approccio graduale e indipendente per quanto riguarda le attività cinesi.